中国の消費者金融であるレキシンフィンテックは、経済再開の恩恵を受ける銘柄です。コロナ後の融資が加速し、プラットフォーム経由の売上高は前年比3倍で伸びています。株価は2倍に高騰するも、中国リスクもあり21年11月のPERは3.4倍と低いです。

- 「経済再開で融資は加速、株価は21年1月から2倍に上昇…」

- 「プラットフォーム経由の売上高は、前年比3倍で伸びてる…」

- 「営業利益率は26%だが、中国リスクでPERは4.7倍と低い…」

レキシンフィンテックは、オンライン消費者金融サービスを提供する中国企業です。主に中国国内で教育を受けた若者に対して貸し出しを行います。他のフィンテック企業と同様に、プラットフォームでの売上高が前年比3.3倍で加速しています。

レキシンフィンテックは、投資したい銘柄ではありません。

なぜならば、急成長していたプラットフォーム事業が、21年2Qから減速してるからです。21年1Qは3.3倍で拡大するも、2Qは+48%、3Qは−21%まで減速しています。その結果、売上成長率と利益率は低下していますね。

減速した理由は、市場が縮小したか競合にシェアを奪われているかです。

競合360ファイナンス(QFIN)のプラットフォームが、21年1Qに+3.08倍、2Qに+6.18倍だったと考えると、シェアを奪われている可能性が高いです。21年11月時点のPERは3.4倍と割安だが投資すべきではありません。

- LXの4半期決算(21年7-9月)は?

- LXの過去10年間の売上高や営業利益は?

- 中国リスクがあるが、PER4.7倍は割安な理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

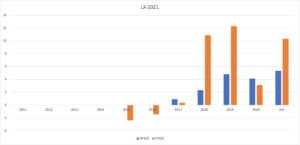

レキシンフィンテック(LX)の四半期決算は?

レキシンフィンテック(LX)の過去四半期の決算を紹介します。

21年1Q決算(21年3月31日)

- 売上高:29.44億元(前年比+17%)

- Online direct sales and services income:4.70億元(−59%)

- Credit-oriented services income:18.4億元(+3%)

- Platform-base services income:7.17億元(3.3倍)

- 営業利益:7.68億元(+345%)

- 純利益:7.12億元(+204%)

- 1株当たり利益:3.48元(+193%)

「当社のコアな金融テクノロジー事業は成長を続けていますが、同時に第2の成長分野も開発します。今年の初めに、Lexin は新しい Yuehui、Maiya、Xiaofeihao 製品を導入し、当社のビジネスの可能性を拡大し、当社がサービスを提供する顧客を新たな消費コホートの 1 億 2,000 万人から 5 億人に拡大しました。現在、当社のマイヤ製品は 3 月に 5,000 万人民元の GMV を達成すると見積もっています。」シャオ氏が付け加えた。 「私たちの潜在的なビジネスの規模は、中国の4兆ドルの新しい消費市場をカバーするように拡大します。中国が世界最大の消費市場になる中、レキシンは長年にわたって蓄積してきた顧客、消費シナリオ、運営能力を活用して、この歴史的機会の潜在力を完全に捉え、拡大する新しい市場からさらに強力な成長を実現します。」

21年2Q決算(21年6月30日)

- 売上高:32.68億元(前年比+10%)

- Online direct sales and services income:4.41億元(−23%)

- Credit-oriented services income:22.08億元(+12%)

- Platform-base services income:6.19億元(+48%)

- 営業利益:9.37億元(+89%)

- 純利益:7.86億元(+87%)

- 1株当たり利益:3.82元(+81%)

21年3Q決算(21年9月30日)

- 売上高:31.54億元(前年比+6.2%)

- Online direct sales and services income:5.15億元(+20%)

- Credit-oriented services income:20.24億元(+14%)

- Platform-base services income:6.13億元(−21%)

- 営業利益:3.89億元(−44%)

- 純利益:3.44億元(−41%)

- 1株当たり利益:0.87元(−40%)

3Qの売上高は前年比+6.2%で31.54億元、営業利益は−44%で3.89億元でした。21年1Qと比較すると、2Qと3Qの売上は引き続き減速しています。営業利益率は10%まで低下しています。

業績が好調だった理由は、利益率が高いプラットフォーム経由の売上高が増えていたからです。同社CEOは、プラットフォーム経由の利用者を中国の新世代の消費者と呼んでいます。しかし、売上成長率は1Qの3.3倍から急速に減速しています。

競合360ファイナンス(QFIN)にシェアを奪われている可能性があります。

参考:360ファイナンス(QFIN)四半期決算|Platformが前年比+6.18倍

21年4Q決算(21年12月…)

21年4Q決算は、22年2月11日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

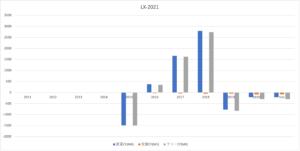

レキシンフィンテック(LX)の損益計算書は?

レキシンフィンテックは17年12月に1.4ドルで上場しました。上場後はすぐに上昇するも、その後は長く低迷していますね。21年1月に6.4ドルになるも、11月は5.9ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高と利益は右肩上がりで上昇しています。19年以降は伸びが減速するも、プラットフォーム経由の売上が増えていますね。21年TTMの営業利益率は20.8%に上昇しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSも順調に伸びているが、特にEPSが好調ですね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、19年から大きく落ち込んでいます。ただし、業績は好調なのでい近い将来に戻す可能性は高いですね。また、基本的には設備投資が少なく、優良ビジネスである事を示しています。

では、私たち投資家はどのように投資判断したら良いのでしょうか?

レキシンフィンテック(LX)の注目ポイントは?

レキシンフィンテック(LX)の注目すべきポイントを紹介します。レキシンフィンテックは、オンライン消費者金融サービスを提供する中国企業です。主に中国国内で教育を受けた若者に対して貸し出しを行います。

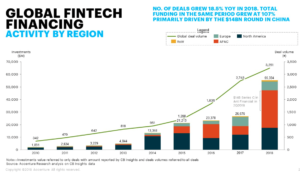

注目1:中国のフィンテック投資は18年に9倍に拡大?

世界的なフィンテック企業の投資額の推移です。

世界のフィンテック企業で先頭を走るのは中国ですね。18年には中国での取引額が9倍に増加し、255億ドルになりました。これは、17年の世界の全てのフィンテック投資と同規模です。18年5月にアリペイは、140億ドルの資金調達に成功しました。

しかし、中国当局の規制でアリペイは、20年の香港上場を逃しています。ただ、アリペイ以外にも、中国国内ではフィンテック投資が加速しています。

では、消費者金融のフィンテック企業で上位はどこでしょうか?

注目2:LXは消費者金融でQFINに次ぐ2番手?

オンラインの消費者金融のライバル企業の推移です。

消費者金融で最も伸びているのは、360ファイナンス(QFIN)ですね。売上順に左から並べると、2番手はレキシンフィンテック、3番手はクディアン(QD)、4番手はフィンボリューション(FINV)と続きます。

360ファイナンスとレキシンフィンテックは、順調に売上高が上昇しています。両企業に共通していることは、プラットフォーム経由の売上高が急増してることです。

参考:360ファイナンス(QFIN)四半期決算|プラットフォーム売上が3倍

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:レキシンフィンテックの四半期決算は?

- 17年12月に上場した、消費者金融の中国企業である

- 中国国内で教育を受けた若者に対して貸し出しする

- 20年1Qの営業利益率−12%が、21年に26%に上昇

- 利益率が高いプラットフォームが好調で、前年比3倍で拡大

- 同社は消費者金融で、360ファイナンスに次ぐ2番手

個人的には、レキシンフィンテックは投資したい銘柄ではないです。

なぜならば、売上が上昇してる上に、利益率が大幅に上昇してるからです。20年1Qに−12%だった営業利益率は、21年2Qに28%まで急上昇しています。好調な理由は、利益率が高いプラットフォーム経由の売上高が伸びてるからです。

21年1Q時点のプラットフォーム事業は、前年比3.03倍でした。

しかし、2Qのプラットフォームは前年比+48%に減速しています。競合360ファイナンスのプラットフォームが+6.18倍だった事を考えると、競争に負けてる可能性があります。21年9月時点のPERは4.7倍と割安だが、購入すべきではないです。

中国フィンテック企業で最も好調なのは、360ファイナンスです。利益率が高いプラットフォーム事業の売上高は前年比6倍で加速しています。中国リスクもあり、360ファイナンスのPERも4.2倍と割安です。

コメントを残す