世界3大信用調査機関のエクィファクスは、コロナで最も恩恵を受けた銘柄です。信用履歴を提供する同社は、フィンテックやEコマースの拡大で恩恵を受けそうです。経済再開後は少し減速気味で、23年2Qの売上前年比は−4.5%、3Qは+6%に加速します。

- 「世界3大信用調査機関で、3社が市場の96%を独占してる…」

- 「外出規制によるオンライン融資、ECやFinTech拡大で恩恵….」

- 「業界2番手でシェア33%、営業利益率は20%と高い….」

エクィファクスは、世界3大信用調査機関の1社です。3社だけで96%を独占し同社は33%のシェアを持ち、営業利益率は20%と高いです。北米以外の海外比率は23%、人口が多いアジアやアフリカ地域など成長余力はまだまだ高いです。

個人的には、エクィファクスは投資したい銘柄のひとつです。

なぜならば、3社が寡占化状態にあり、他の新興企業が参入する余地がないからです。売上高は右肩上がりで、営業利益率は21%まで急上昇していますね。信用履歴を販売する同社は、フィンテックとEコマースでまだ成長余地は高そうです。

また、人口が多いアジアやアフリカ地域には進出できていません。海外の売上比率も伸びておりこの分野でも拡大しそうです。ただし、22年は米国住宅関連の売上が落ちている点は注意が必要です。

住宅市場の不調は、23年も続きそうですね。

23年10月の予想PERは32倍と割高水準にあります。今ではないが長期で欲しい銘柄のひとつです。

- EFXの4半期決算(23年7-9月)は?

- EFXの過去10年間の売上高や営業利益は?

- 独占企業で高利益率だが、投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

エクィファクス(EFX)の四半期決算は?

エクィファクス(EFX) の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:13.02億ドル(前年比−4.4%)

- 営業利益:—億ドル(—%)

- 純利益:1.12億ドル(−49%)

- 1株当たり利益:1.43ドル(−35%)

23年2Q決算(23年6月30日)

- 売上高:13.02億ドル(前年比−4.5%)◯

- Total Workforce Solutions:5.96億ドル(−8%)

- Total US Information Solutions:4.21億ドル(−3%)

- Online information:−1%

- Mortgage Solution:−23%

- Financial Marketing:+4%

- Total International:2.84億ドル(+1%)

- 営業利益:2.05億ドル(−39%)

- 純利益:1.12億ドル(−50%)

- 1株当たり利益:0.92ドル(−50%)◯

23年3Q決算(23年9月30日)

- 売上高:13.19億ドル(前年比+6%)

- Total Workforce Solutions:5.77億ドル(+3%)

- Total US Information Solutions:4.26億ドル(+7%)

- Online information:3.48億ドル(+11%)

- Mortgage Solution:0.27億ドル(−15%)

- Financial Marketing:0.50億ドル(−1%)

- Total International:3.15億ドル(+10%)

- 営業利益:2.46億ドル(+0%)

- 純利益:1.23億ドル(+0%)

- 1株当たり利益:0.39ドル(+0%)◯

3Qの売上高は前年比−6%で13.19億ドル、営業利益は+0%で2.46億ドルでした。23年1Qや2Qと比較して、3Qの売上は上向いています。営業利益率は18.6%と低下気味にあります。

米国の住宅関連は、通年の住宅ローン組成額は約37%減少すると見ています。23年通期の売上予想は、52.56億ドルに引き下げています。

同社のCEOは今後の業績について悲観的ですね。

・2023年第3四半期の売上高は13億1,900万ドルで6%増、現地通貨ベースで6.5%増でした。これに対し、予想よりも弱い住宅ローン市場はEquifaxの住宅ローン信用調査に基づいて29%減と推定され、米ドル高が収益に悪影響を及ぼしました。 7 月のガイダンスに含まれていないブラジルの収益 2,300 万ドルを除くと、第 3 四半期の収益は 12 億 9,600 万ドルで 4% 増加し、現地通貨で 5% 増加しました。

・2023 年のクラウド支出削減計画を強力に実行し、2 億 1,000 万ドルの節約、2024 年のランレートで 2 億 7,500 万ドルの節約を実現しました。

・Equifax Cloud を活用した強力な新製品イノベーションと 15% という記録的な新製品活力指数により、現地通貨建ての住宅ローン以外の実質収益が 7% 増加しました。 Workforce Solutions の住宅ローン以外の収益は、政府による非常に堅調な成長により 11% 増加しました。 住宅ローン市場が厳しいため、総収益は 3% 増加しました。

・USIS の収益は 7% 増加し、B2B の住宅ローン以外の収益は 8% 増加し、B2B オンラインの住宅ローン以外の収益は 10% と大幅に増加しました。

・海外収益は報告ベースで 10%、現地通貨ベースで 12% 増加し、現地通貨での本業収益の伸びは 3% でした。

・ブラジルで2番目に大きな信用調査機関であるBoa Vista Serviçosの買収が完了し、これにより、急成長する大規模なブラジル市場でEquifaxの機能が拡大されます。

・米国の住宅ローン市場と為替が予想よりも低迷した影響を反映してガイダンスを下方修正したが、ボア・ビスタ・セルヴィソスの買収により一部相殺された。 中間時点の2023年通期見通しを売上高52億5,600万ドル、1株当たり調整後EPS6.67ドルに引き下げる。

「Equifaxは、主に厳しい住宅ローン市場と外国為替の影響で予想を下回ったにもかかわらず、第3四半期の戦略的優先事項、2億1,000万ドルの支出削減計画、収益枠組みをうまく実行しました。売上高は13億1,900万ドル(2,300万ドルを含む)」 Boa Vista買収による収益は6%増加し、調整後EPSは1株当たり1.76ドルで、前年比2%増加した。Equifaxは、新製品の記録的な好調が続いたことから、現地通貨建ての住宅ローン以外の本業収益が7%と堅調に伸びた。 New 製品活力指数は 15%。ただし、

当四半期は、金利上昇に伴い米国の住宅ローン取引が予想を下回る水準に低下し、ワークフォース・ソリューションズとUSISの住宅ローン収益に影響を及ぼしました。 Workforce Solutions は、政府部門の非常に高い収益成長により、住宅ローン以外の収益も 11% と大幅に増加しました。 USIS は、B2B オンラインの住宅ローン以外の収益が 10% 増加するなど、好調な四半期を達成しました。また、インターナショナルは、現地通貨合計収益が 12% 増加し、現地通貨本業収益が 3% 増加しました。

8月、当社はブラジル第2位の信用調査機関であるボア・ビスタ・セルヴィソスの買収を完了しました。 この買収により、急速に成長する大規模なブラジル市場における Equifax の機能が拡張され、当社の多様な国際ポートフォリオが追加されるとともに、Boa Vista Serviços は当社の広範なグローバル機能と、クラウドネイティブのデータ、製品、意思決定および分析テクノロジーへのアクセスが可能となり、急速な成長を実現します。 新しい製品とサービス、そして新しい業界への拡大です」と Equifax の CEO である Mark W. Begor 氏は述べています。

「当社は、中間時点で2023年通期の見通しを売上高52億5,600万ドル、調整後EPS見通しを1株当たり6.67ドルに引き下げ、それぞれ4,400万ドル、1株当たり0.31ドルの減少となります。売上高と調整後EPSの減少は主に、 米国の住宅ローン市場の低迷と為替の影響が、当社のボア・ビスタ買収による利益によって部分的に相殺される 現在の高金利による米国の住宅ローン市場の低迷は第4四半期も続くと予想しており、通年のEquifaxの住宅ローン信用照会が予想される これは、以前のフレームワークから 3 パーセントポイント以上減少します。

2023年下半期は米国住宅ローン市場の衰退加速により厳しい状況となっているが、第4四半期には住宅ローン以外の収益が13%という大幅な成長が見込まれており、これがEquifax収益の85%以上を占めることから、私たちは元気をもらっている。 当社は、EFX クラウドとデータの変革の完了に向けて進む新しい Equifax の将来に自信を持っており、新しいクラウド機能を活用して「Equifax だけ」が提供できる新製品の展開を加速し、2024 年と 2024 年の成長を促進します。 超えて。 私たちは、より高い利益率とフリーキャッシュフローを実現する新しい Equifax に力を入れています。」

23年4Q決算(23年12月…)

23年4Q決算は、24年1月19日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

エクィファクス(EFX)の過去10年の損益計算書は?

エクィファクスは80年3月に0.7ドルで上場しました。株価は順調に上昇を続け、常に最高値を更新し続ける銘柄ですね。20年3月に104ドルに下落し、23年10月は163ドル前後で推移しています。

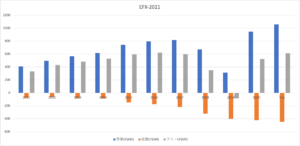

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は順調に増えています。営業利益は19年に−9.6%に下落するも、21年TTMは19%まで上昇しています。21年1Qの営業利益率は25%と、売上も利益も好調ですね。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自社株買いや配当しながらも、BPSは順調に上昇しています。EPSは19年に赤字に転落するも、その後すぐに上昇基調に戻していますね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、19年度に1度落ち込んでいます。17年9月の個人情報流出事故が要因だと思います。投資CFが増えている理由も、セキュリティ関連の支出が増えてるからです。

ただし、営業CFの伸びを見ると大きな問題ではありません。では、私たちはどのように投資判断すれば良いのでしょうか?

エクィファクス(EFX)の注目ポイントは?

エクィファクス(EFX)に投資する上で注目すべきポイントを紹介します。エクィファクスは、世界3大信用調査機関の1社です。3社だけで市場の96%を独占し、同社の海外比率は23%と北米以外にも進出しています。

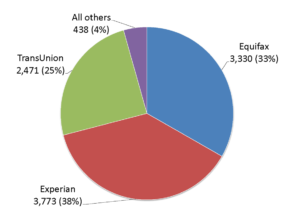

注目1:世界3大信用機関で2位の33%を占める?

世界の信用調査機関(クレジットビューロー)の市場シェアです。

エクイファックスは、世界3大信用調査機関の1社です。業界最大手はアイルランドのエクスペリアン(EXPN)で38%、2番手にエクイファックスで33%、3番手にトランスユニオン(TRU)で25%、3社で市場を寡占しています。

具体的な業務内容は、借り手の信用評価のスコアリングです。クレジットカードの支払い履歴や借入残高、住宅ローン、公共料金の滞納などから算出されます。

エクイファックスは17年9月に、米国の1.43億人の個人情報が流出しています。それでも損傷なく事業を継続できるのは、新規参入が難しい独占企業だからですね。

では、エクイファックスの事業別の売上高を見てみましょう。

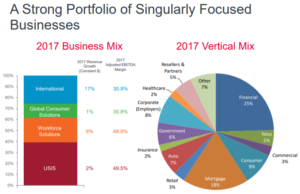

注目2:金融機関向けが26%、住宅ローンが18%を占める?

エキファックスの事業別売上高とポートフォリオです。

エキファックスは大きく分けて4つの事業から成り立ちます。信用情報を提供するUSIS(米国情報ソリューション)、人材を提供する労働力ソリューション、それからの海外向けのインターナショナル、労働力ソリューションです。

事業全体では金融機関向けが26%、住宅ローンが18%、消費者が11%です。個人の信用情報に関するため、納得できる数値ですね。

米国外からの売上高も全体の20%と高いですね。

注目3:エクイファックスの海外売上比率は23%?

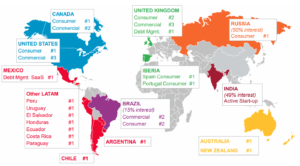

エクイファックスの海外展開を示す図です。

エクイファックスの海外売上比率は23%と高いです。北米以外では、中米、南米に強く、英語圏を中心に24カ国に展開していますね。アジア太平洋やアフリカ地域にはほぼ進出できてないことがわかります。

では、他の3大信用機関の海外進出はどうなっているでしょうか?

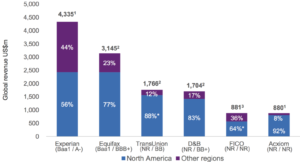

注目4:最大手のエクスペリアンの海外比率は44%?

参考:Equifax: The Right Price To Buy The Stock Of This Moated Business

信用機関大手の北米と北米以外の売上高の比率です。

業界最大手エクスペリアンの北米以外の比率は44%と高いです。ただし、エクスペリアンはアイスランド企業なので、北米以外の比率が高いのは当然ですね。2番手のエクイファックスの比率は23%です。トランスユニオンは12%だけです。

アジアやアフリカなど、人口が急増する地域で拡大余地が高いと言えますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:エクィファクス(EFX)の四半期決算は?

- 80年に上場した、個人の信用情報をスコアする米国企業

- 世界3大信用調査機関の1社で、3社だけで96%を独占

- 業界2番手でシェアは33%、営業利益率は20%と高い

- 北米以外の海外比率は23%、中米と南米、英語圏に展開

- FinTechやEC拡大で需要が高く、外出規制も追い風だった

- 17年に個人情報が流出するも、事業は継続して力強い

個人的には、エクィファクスは投資したい銘柄のひとつです。

なぜならば、3社が寡占化状態にあり、他の新興企業が参入する余地がないからです。売上高は右肩上がりで、営業利益率は21%まで急上昇していますね。信用履歴を販売する同社は、フィンテックとEコマースでまだ成長余地は高そうです。

また、人口が多いアジアやアフリカ地域には進出できていません。海外の売上比率も伸びておりこの分野でも拡大しそうです。

株価が下落したこともあり、21年2月の予想PERは26倍まで下げています。優良企業であることを考えると十分に割安な水準ですね。さらに株価が下げるならば、投資を検討したいです。

業界最大手のエクスペリアン(EXPN)は、ロンドン市場に上場してるため米国から投資できません。米国トランスユニオンは3番手で、利益率が最も高いです。また、人口が爆発的に増えているインドで、売上高を増やしていますね。

コメントを残す