金融向けIT企業のブロードリッジは、最も安定した銘柄のひとつです。毎年売上高は順調に増加している上に、営業利益率も15%と高いです。経済再開後も好調で23年4Qの売上は前年比+7%、24年1Qは+12%に加速しています。

- 「売上高は10年で2倍だが、株価は8年で8倍に上昇してる…」

- 「ニッチな分野で競合が少なく、営業利益率は15%で安定してる…」

- 「超優良企業なのは間違いないが、PER24倍は割安なのか…」

ブロードリッジ・ファイナンシャル・ソリューションズは、金融機関や証券会社向けに、ITソリューションやアウトソーシングを提供する米国企業です。ニッチな分野で競合が少なく、営業利益率は15%と安定しているのが特徴です。

個人的には、ブロードリッジは投資したい銘柄です。

なぜならば、競合企業が少なく安定して業績が伸びてるからです。売上高は右肩上がりで、営業利益率は15%前後と常に安定しています。EPS、BPS、フリーCFも右肩上がりです。また、積極的に自社株買いも行い、配当利回りも1.5%で安定しています。

ブロードリッジの親会社は、給与計算をアウトソースするADIです。

ADIのビジネスは、乗り換えすことが高く参入しにくい分野です。子会社であるブロードリッジも、ADIと同様に参入が難しいニッチな分野ですね。ただし、売上と利益が減速しているため、23年の動向に注視したいですね。

23年11月時点の予想PER21倍は割高ではありません。

- ブロードリッジの4半期決算(23年7-9月)は?

- ブロードリッジの過去10年間の売上高や営業利益は?

- 売上高も利益率も安定、PER24倍は割安なのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ブロードリッジ(BR)の四半期決算は?

ブロードリッジ(BR)の過去四半期の決算を紹介します。

23年3Q決算(23年3月30日)

- 売上高:16.46億ドル(前年比+7.3%)

- 営業利益:—億ドル(—%)

- 純利益:2.05億ドル(+4.7%)

- 1株当たり利益:2.05ドル(+6.2%)◯

23年4Q決算(23年6月30日)

- 売上高:18.39億ドル(前年比+7%)

- Invester Communication:14.38億ドル(+6%)

- Global Technology:4.01億ドル(+8%)

- 営業利益:4.54億ドル(+33%)

- 純利益:3.24億ドル(+30%)

- 1株当たり利益:2.72ドル(+30%)

24年1Q決算(23年9月30日)

- 売上高:14.31億ドル(前年比+12%)

- Invester Communication:10.29億ドル(+12%)

- Global Technology:4.02億ドル(+11%)

- 営業利益:1.48億ドル(+70%)

- 純利益:0.90億ドル(+80%)

- 1株当たり利益:0.76ドル(+81%)

4Qの売上高は前年比+12%で14.31億ドル、営業利益は+70%で1.48億ドルでした。23年3Qや4Qと比較して、1Qの売上は加速していますね。営業利益率は10.3%に低下しています。

ブロードリッジは、金融や証券会社向けにITソリューションを提供しています。そのため、コロナ禍でも変わらず、業績は安定しています。売上高が急激に成長することはないが、需要が突然なくなることもないですね。

24年通期の売上予想は、23年と同様に+7.5%前後を見込みます

ブロードリッジの最高経営責任者(CEO)ティム・ゴーキー氏は「ブロードリッジは第1四半期の業績が好調で、為替変動の影響を除いて8%の経常収益成長率(すべて本源的成長率)、調整後EPS成長率30%を達成した」と述べた。 「バランスのとれた資本配分モデルの一環として、当社は1億5,000万ドルの自社株を買い戻しました。」

「当社は顧客と協力して投資の民主化、取引の簡素化と革新、資産管理の近代化に取り組む中で、強い長期トレンドと当社独自のソリューションへの需要から引き続き恩恵を受け続けています。」

「当社は、為替変動の影響を除いて6~9%の経常収益成長率、8~12%の調整後EPS成長率、2億8,000万~3億2,000万ドルの成約売上高を含む2024年度のガイダンスを再確認しています」とゴーキー氏は結論づけた

24年2Q決算(23年12月…)

24年2Q決算は、24年2月3日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

ブロードリッジ(BR)の10年間の損益計算書は?

ブロードリッジは07年に20ドルで上場しました。13年あたりから株価は上昇し、常に右肩上がりで最高値を更新し続ける銘柄です。23年11月は178ドル前後で推移しています。

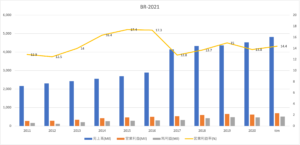

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高も営業利益も順調に上昇しています。売上高成長率は決して高くはないが、安定している事がわかりますね。また、営業利益率も15%前後と高くはないが、安定して推移しています。

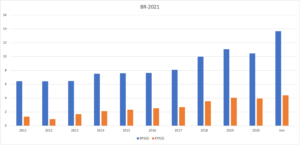

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。綺麗に右肩上がりに増え続けていることが分かりますね。自社株買いと配当利回り1.5%前後で払い出しもしています。配当性向も常に50%前後と安定しています。

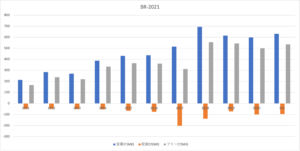

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に増えていますね。また、金融向けITサービスは、設備投資が少ない優良ビジネスです。目立った競合もなく、今後も安定して推移することが予想できます。

では、私たち投資家はどのように投資判断したら良いのでしょうか?

ブロードリッジ(BR)の注目ポイントは?

ブロードリッジ・ファイナンシャル・ソリューションズ(BR)の注目すべきポイントを紹介します。ブロードリッジは、金融機関や証券会社向けに、ITソリューションやアウトソーシングを提供する会社です。ニッチな分野で競合が少なく、業績は常に安定していますね。

注目1:金融関連のコンサルタントでトッププレイヤー?

世界的なコンサルタントを行う企業の市場シェアです。

細かい数値は公開されてないが、ブロードリッジはコンサルタント会社の上位企業です。競合企業には、ドイツのGFTテクノロジー、英国のActualize consulting、FinTechネットワークなど、馴染みがない企業が並びますね。

ブロードリッジは、ニッチな業務で競合が少ない分野です。

ブロードブリッジの親会社は、給与計算アウトソーシングのオートマチックデータプロセッシング(ADI)です。ADIは乗り換えコストが高く。他社が参入しにくいビジネスを展開しています。

ブロードリッジも、他社が参入しにくいニッチな分野に特化していますね。

業務内容は、金融機関や証券会社向けにITソリューションを提供します。具体的には、議決権行使に関わる電子投票プラットフォームシステムや証券取引の決済システム、証券処理・運用などのアウトソーシングです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ブロードリッジ(BR)の四半期決算は?

- 07年に上場、金融機関や証券会社向けの米国IT企業である

- 金融業界向けに、ITソリューションやアウトソーシングを提供

- ニッチな分野で競合が少なく、営業利益率は15%前後で安定

- EPS、BPS、営業CF、フリーCFも安定して右肩上がりに増える

- 自社株買いも積極的で配当利回りは1.5%、配当性向も安定

個人的には、ブロードリッジは投資したい銘柄です。

なぜならば、競合企業が少なく安定して業績が伸びてるからです。売上高は右肩上がりで、営業利益率は15%前後と常に安定しています。EPS、BPS、フリーCFも右肩上がりです。また、積極的に自社株買いも行い、配当利回りも1.5%で安定しています。

ブロードリッジの親会社は、給与計算をアウトソースするADIです。

ADIのビジネスは、乗り換えすことが高く参入しにくい分野です。子会社であるブロードリッジも、ADIと同様に参入が難しいニッチな分野ですね。22年2月時点の予想PER24倍は十分に割安だと思います。

親会社ADPもニッチな分野で競合が少なく、営業利益率は21%と高いです。ただし、デメリットは売上高成長率が低いことですね。

コメントを残す