フィンテックのストーンは、ブラジルで最も成長が期待される金融企業です。中国アリペイに近いビジネスで、売上高は4年で7倍、営業利益率は37%と高いです。22年2Qの売上は前年比+289%、3Qは+70%に減速しています。

- 「経済再開で、20年3月から株価は5倍に高騰…」

- 「コロナで業績が悪化するも、1年で元の水準に回復した…」

- 「高い成長率だが、21年3Qは赤字決算に陥っている…」

ストーンは、ブラジルのフィンテック企業です。中国アリペイや米国スクエアに近いビジネスで、電子取引に関連する端末やテクノロジー全般を提供しています。ストーンはブラジルの金融市場で4番手で、9%のシェアを持つ新興企業です。

個人的には、ストーンは投資したい銘柄ではありません。

なぜならば、利益率が高く有望企業だが、PERが割高だからです。

ただし、21年11月時点の予想PERは41倍と高いが、22年11月は23倍まで低下しています。また、21年の営業利益率は22%だが、22年は33%と上向いてる点も良いですね。

しかしながら、22年4Qの売上予想は−16%と波があります。今欲しい銘柄ではないが、今後の動向を注視したいですね。

- ストーンの4半期決算(22年7-9月)は?

- ストーンの過去10年間の売上高や営業利益は?

- 営業利益率が37%と高いが、PER94倍は割高か?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

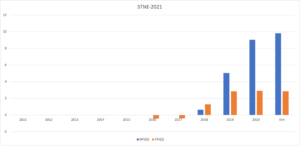

ストーン(STNE)の四半期決算は?

ストーン(STNE)の過去四半期の決算を紹介します。

22年1Q決算(22年3月31日)

- 売上高:20.70億レアル(前年比+138%)◯

- Financial Service:17.21億レアル(+107%)

- Software:3.26億レアル(+955%)

- Non-Allocated:0.22億レアル(+168%)

- 営業利益(EBITDA):8.17億レアル(+116%)

- 純利益:1.63億レアル(−34%)

- 1株当たり利益:0.33ドル(—%)◯

22年2Q決算(22年6月30日)

- 売上高:21.50億レアル(前年比+289%)

- 営業利益:—億レアル(—%)

- 純利益:−4.87億レアル(−192%)

- 1株当たり利益:0.25レアル(+153%)

22年3Q決算(22年9月30日)

- 売上高:25.08億レアル(前年比+70%)◯

- Financial Service:21.21億レアル(+84%)

- Software:3.66億レアル(+21%)

- Non-Allocated:0.20億レアル(+29%)

- 営業利益(EBITDA):11.53億レアル(+143%)

- 純利益:1.97億レアル(前年度−12.60億レアル)

- 1株当たり利益:0.65レアル(前年度−4.05レアル)◯

3Qの売上高は前年比+70%で25.08億レアル、営業利益(EBITDA)は+143%で11.53億レアルでした。22年1Qや2Qと比較すると、3Qの売上は減速していますね。営業利益率は45.9%と大幅に上昇しています。

4Qの売上予想は、26.00億レアル(−16%)と低いですね。

「株主の皆様へ

今四半期は、市場シェアの獲得により力強い成長を遂げ、利益を連続して倍増させ、顧客の純増を加速させ、調整済み純現金残高の改善により強力な流動性を生み出したことを報告できることをうれしく思います。当社の収益性回復は引き続き勢いを増しています。

トップラインでは、金融サービス セグメントの 84% の年間成長率とソフトウェア セグメントの 22% 近くの成長に牽引されて、総収益と総収入が前年比で 71% 近く成長し、引き続き好成績を収めました。 HUB とデジタル チャネルでの堅調な販売実績、新規銀行口座のクロスセールスの成功、テイク レートの回復が引き続き見られるため、当社の成長は力強いままであると予想しています。トップ ライン ガイダンスを約 4.5% 上回ることができました。これは、当社の業績について良好な見通しがあり、四半期の計画を実行できたことを示していると考えています。

最終的には、収益は四半期の予想よりも大幅に速く成長しました。これは、価格改定の取り組みが、内部的に控えめに予想していたよりもわずかに成功したことが証明されたためです。総収入と収入は、第 2 四半期に上昇した後、正常化し始めました (前向きな傾向は今後も見られます)。その結果、2 億 1,070 万レアルの調整済み EBT は当四半期のガイダンスを大幅に上回り、調整済み EBT マージンは四半期比で 380 ベーシス ポイント増加し、2022 年第 3 四半期には 8.4% に達しました。今後も利益率を上げていきたいと考えています。

私たちは、力強い成長と収益性の向上とのバランスを取り、銀行プラットフォームを成長させ、ソフトウェア事業を拡大および統合し、クレジット商品を再構築することに集中し、懸命に取り組んでいます。全体として、私たちは良い四半期だったと思います。結果には満足していますが、まだやるべきことはたくさんあります。第 4 四半期のこれまでの業績は引き続き良好な傾向にあり、2023 年に向けて事業を位置づけ、ストーンの旅路の新たな章に向かうにつれて、業績は改善し続けると予想しています。

以前に発表したように、私は来年、StoneCo の取締役会メンバーとなり、会社の将来の拡大を推進するための主要な戦略的および財務的イニシアチブの開発に専念し、2023 年 3 月 31 日までに Pedro Zinner が Stone の経営陣に加わります。 CEOの役割を引き受ける前の移行期間に、私と経営陣と緊密に協力し始めます。私はペドロに深い信頼を寄せており、ビジネスを進化させ続けるために彼とチームと協力できることを楽しみにしています.私はパートナーとしてストーンに強くコミットし続け、私たちの旅のこの新しい部分でチームをサポートすることを楽しみにしています.

22年4Q決算(22年12月…)

22年4Q決算は、23年2月18日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

ストーン(STNE)の損益計算書は?

ストーンは18年10月に31ドルで上場しました。上場後も順調に株価は上昇し、21年2月に最高値92ドルを付けています。22年11月は11ドル前後で推移していますね。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は順調に増えている上に利益率も高いです。19年の営業利益率は52%まで上昇しています。ただし、利益率が低い企業を買収する予定で、事業規模は拡大するが利益率は下がりますね。

ストーンは包括的な金融システムを順調に構築しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSも順調に上昇しています。3.4億レアルの資金調達に成功し、21年の自己資本比率は48%と高いです。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、赤字が続いていますね。しかしながら、20年には営業CFが黒字化し、21年も赤字幅は縮小しています。投資CF自体は大きくなく、近い将来に黒字化する可能性は高いです。

では、私たち投資家はどのように投資判断したら良いのでしょうか?

ストーン(STNE)の注目ポイントは?

ストーン(STNE)の注目すべきポイントを紹介します。ストーンは、ブラジルのフィンテック企業です。中国アリペイや米国スクエアに近いビジネスで、電子取引に関連する端末やテクノロジー全般を提供しています。

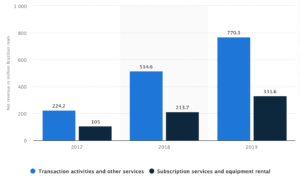

注目1:トランザクション事業が売上高の7割を占める?

ストーンの年間の事業別売上高の推移です。

トランザクション事業は、加盟店向けに店舗やオンラインの電子取引を行うためのソリューションを提供しています。中国アリペイや米国スクエアに近いビジネスで、電子取引のためにWifiや3Gデータ対応機器の決済端末も提供しています。

トランザクション事業は、売上高の7割を占めています。

また、クラウドベースのプラットフォームを提供するテクノロジー企業でもあります。サブスク事業の売上高は3割を占めていますね。非効率的なブラジルの金融や流通市場で、Stoneビジネスモデルと呼ばれる独自の市場開拓戦略を確立しています。

では、ストーンはどれくらいの市場シェアを持つのでしょうか?

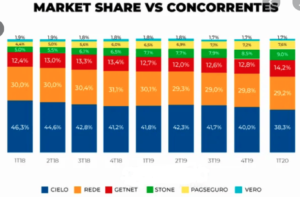

注目2:ストーンは業界4番手で9%のシェアを持つ?

参考:PagSeguro Will Still Grow In 2020 By 20% Despite The Virus

ストーンの競合企業のシェア推移です。

金融関連でブラジルの業界大手は、クレジットカード業者のシエロで38%です。2位はディオールで29%、3位はナスダックにIPO予定のGetnetで14%、4位はストーンで9%、5位はパグセグロで7.6%です。

大手金融2社が、新興企業3社にシェアを奪われている構図ですね。モバイル決済のパグセグロ・デジタル(PAGS)も米国市場に上場しています。

参考:パグセグロ(PAGS)の四半期決算|ブラジルの金融フィンテック

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ストーン(STNE)の四半期決算は?

- 18年10月に上場した、ブラジルのフィンテック企業である

- 中国アリペイに近く、電子取引に関連する端末やIT全般を提供

- ブラジル金融市場で4位だが、大手2社からシェアを奪い成長

- 売上高は4年で7倍に拡大し、営業利益率は37%と高い

- 資金調達成功やリンクスの買収など、順調に規模を拡大してる

個人的には、ストーンは投資したい銘柄ではありません。

なぜならば、利益率が高く有望企業だが、PERが割高だからです。21年11月時点のPERは41倍と高いです。21年の営業利益率は35%と高いが、4Q決算で見ると利益は大きく減速しています。

21年3Qの売上は前年比+57%で拡大しています。

ただし、FVPLで指定された株式の公正価値調整で−13.41億ドルを計上したことで、営業利益率は−97%と赤字に陥っています。この分を計上していなくても営業利益は赤字決算ですね。事業は好調だと述べているが、数値的には大きな問題がありそうですね。

ストーンの包括的な金融サービスの提供は、中国のアリペイや米国のスクエアに近いビジネスです。スクエアは金融取引以外にも、資産管理のサービスも提供しています。21年1QはBTC価格上昇もあり、前年比+266%で拡大しています。

拝読させていただきました。PERが割高のため投資したくないとのことですが、この銘柄の場合、やすさんがが買っても良いと判断するPERの数値はいくらになるのでしょうか。なお、21年11月時点のPER(41)で判断されてるようですが、22年11月現在のPERはさらに低いかとは思います。

22年11月26日時点の予想PERは22倍まで落ちていますね。

PERは判断のいち材料に過ぎないです。

$STNE はファンダ的には問題ないです。ただ、新興国のfintechは怪しいですよね。同じく南米の $DLO は粉飾決算の疑惑があり、中国株 $FUTU $TIGR も沈んでいます。

$STNE に同様の 問題があるかは不明です。ただ、売上や利益の変動が大きく、22年3QにCEOが交代するタイミングで、4Qの売上予想が -16% て、なんか気持ち悪くないですか?

基本的には、現在のような逆金融相場では、いくら数値が良くても、持ちたい銘柄ではないです。

新興国fintechへの懐疑、相場サイクルの件については至極御もっともですね。

4Qの減速についてはWカップの影響と会社は発言してますが、

CEO交代の時期とも被り、確かに怪しいかもしれません(笑)

市場シェアは現在11%と順調に拡大していますが、課題も多い会社かとは思います。

Link買収の相乗効果も注視していきたいところですかね。

ご返信ありがとうございました。