原油タンカーのユーロナブは、経済再開で恩恵を受ける銘柄ですね。ただ、経済再開後も原油供給量は回復しておらず低迷は続きます。ただ、23年2Qの売上は前年比+135%、3Qは+24%に減速しています。

- 「コロナによる原油低迷で、株価は過去最低水準にある…」

- 「PERは3.8倍と最低水準だが、もう株価は上昇しないのか…」

- 「世界中の環境規制で、もう原油需要は回復しないのだろうか…」

ユーロナブは、原油タンカーを所有し世界中に輸送するベルギーの海運大手です。20年3月に陸上の貯蔵タンクが一杯になった影響で、売上高は前年比で156%も増加しましたね。しかし、21年後半は過去最低水準まで落ち込んでいます。

個人的には、ユーロナブは投資したい銘柄のひとつです。

なぜならば、過去最低水準のタンカー運賃は、いずれ上昇すると思うからです。タンカー運賃は原油価格には依存しません。原油の海上運搬量(需要)と船舶数(供給)で決まります。世界の原油消費量の予測を見ると、22年後半には過去最高を更新します。

需要が上昇する中でも、タンカーの供給量は弱いです。

なぜならば、コンテナ船やバルク船と同様に、環境規制で新しい船舶が作られていないからです。すでに運賃が上昇したコンテナ船の建造が優先されるため、需給関係はよりタイトになる可能性が高いです。

22年2月のロシアのウクライナ侵略により、更なる上昇圧力がありますね。

23年11月の予想PER5.8倍は割安です。

- ユーロナブの4半期決算(23年7-9月)は?

- ユーロナブの過去10年間の売上高や営業利益は?

- コンテナやバルク船と同様に、タンカーも高騰するのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ユーロナブ(EURN)の四半期決算は?

ユーロナブ(EURN)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:3.39億ドル(前年比+197%)

- 営業利益:1.71億ドル(前年度−0.43億ドル)

- 純利益:1.75億ドル(前年度−0.43億ドル)

- 1株当たり利益:0.87ドル(前年度−0.22ドル)

23年2Q決算(23年6月30日)

- 売上高:3.48億ドル(前年比+135%)

- 営業利益:1.63億ドル(前年度−0.98億ドル)

- 純利益:1.61億ドル(前年度−0.49億ドル)

- 1株当たり利益:0.80ドル(前年度−0.20ドル)

23年3Q決算(23年9月30日)

- 売上高:2.78億ドル(前年比+24%)

- 営業利益:1.21億ドル(+4.2倍)

- 純利益:1.14億ドル(+6.1倍)

- 1株当たり利益:0.57ドル(+6.1倍)

3Qの売上高は前年比+24%で2.78億ドル、営業利益は4倍の1.21億ドルでした。23年1Qや2Qと比較すると、3Qの売上は減速していますね。営業利益率は43%まで上昇しています。

23年3QはOPECの減産により、運賃は下落圧力があります。ただし、CEOによると、4Qには中東紛争などもあり、回復傾向にあるといいます。

23年2Qの配当金は0.8ドル(20%)と高いですね。3Qはフロントラインとの合弁のため、配当金はないです。

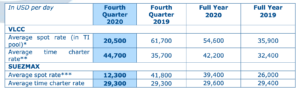

22年3Qに対する、23年3Qの運賃は次の通りです。

- VLCC

- Spot rate:22,250→42,250ドルドル(前年比+89%)

- Time charter:47,000ドル→48,250ドル(+2.6%)

- SUEZMAX

- Spot rate:34,000ドル→42,750ドル(+25%)

- Time charter:30,500ドル→30,250ドル(−1%)

23年3Q時点ではVLCCは34,000ドル、スエズは34,000ドルで取引されています。

• 2023 年第 3 四半期の金利は 1990 年以降の歴史的な第 3 四半期平均と比較して好調

• 2 つの新しい VLCC を注文中

• 優良パートナーと2年間のVLCC定期用船契約を締結

• 基準株主2名とのフォワードパスに関する合意の発表

• CMB/フロントライン取引の一環として2023年第3四半期の配当は支払われない

• 現在までの 2023 年第 4 四半期のスポット料金: VLCC 機の場合は 49% が 1 日あたり 34,000 米ドルに固定され、スエズマックス機の場合は 52% が 1 日あたり 34,000 米ドルに固定されますが、料金は先週から大幅に上昇しています。ユーロナブ社の暫定最高財務責任者兼最高経営責任者(CEO)であるリーベ・ロッゲ氏は、「第3四半期は、タンカー市場がOPECの追加生産と輸出削減に適応し、原油需要がわずかに減少する兆候があったため、比較的典型的な取引パターンを示した」と述べた。 Euronav プラットフォームは、主要な定期用船契約とさらに 2 件の VLCC 新規建造契約によって拡張されました。 何ヶ月にもわたる不確実性の末、当社の参照株主 2 名間の取引が合意されました。 これにより、Euronav とその従業員が長年の努力を通じて生み出した価値が活用されると私たちは信じています。 バランスの取れた状態を表します

株主にとっては、その価値を現金で実現するか、新たな支配株主の下で新たな戦略的方向性でユーロナブに従うかの選択を迫られることになる。」MARKET & OUTLOOK

大型原油タンカー市場にはこれまで存在しなかった季節要因が、2023 年第 3 四半期に再び影響力を強め、運賃は四半期を通じて小幅に下落しました。 VLCCの金利は四半期末までに1日あたり4万米ドル前半から1日あたり3万米ドル前半/半ばまで推移しましたが、スエズマックスの金利は1日あたり3万米ドル後半から1日あたり2万米ドル前半/半ばの損益分岐点レベルまで急勾配の軌道をたどりました。

この取引パターンを引き起こした要因は 4 つあります (1) 保守プログラムが開始され、四半期が進むにつれて製油所セクターの活動が減少 (2) 原油価格の上昇を受けて在庫の取り崩しが続いた (3) サウジアラビアが強化した OPEC+ の追加生産/輸出削減と、 4) 過去 18 か月にわたる世界金利の上昇により、世界の GDP 成長が鈍化し、需要の一部が軟化。

上記の最初の 3 つの要因は、IEA などの機関が依然として 2024 年の消費量の伸びを日量 100 万バレル以上と予測していることから、需要懸念が緩和され、今後数四半期のある時点で逆転する可能性があります。

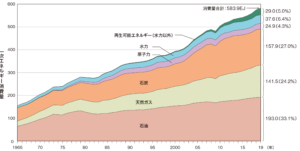

Crude oil demand & Supply

サウジアラビアが、まず月次ベースで日量100万バレルの生産・輸出削減を延長し、その後これを暦年末まで引き上げるという驚くべき約束をしたことで、第3四半期末にかけて原油価格が1バレル当たり100ドルに向けて押し上げられ、これが要因となった可能性が高い。 需要予測を抑制する。 IEAは第3四半期中に、2023年の世界需要予測の伸び率を日量230万バレルから日量200万バレルに引き下げた。

Vessel Supply

第 2 四半期中、コメントはスエズマックス契約の増加に焦点を当て、合計 15 件の注文があり、オーダーブックとフリートの比率が上昇しました。 この傾向は第 3 四半期にも続き、さらに 12 件のスエズマックス契約が発生し、VLCC 部門も独自の 12 件の新規建造契約でこの傾向に加わりました。 これにより、スエズマックス船のオーダーブック対艦隊の比率は 8.3% になります。VLCC部門では2.3%。

米国の原油生産量の増加による積み込み頻度の増加により、VLCC市場は改善し、他のセグメントに比べてVLCCセグメントの利用率とトンマイルが増加しました。 スエズマックス船の利用可能性の拡大、航空券の価格の低下、(貿易レーンにおけるロシアとウクライナの混乱後)高いオプション性が、セクターの契約拡大を促す重要な要因となっています。 しかし、発注は、フリート更新プログラムの一環として、確立された大規模なフリートを所有する、非常に評判が良く規律あるオーナーから引き続き行われています。

納期は依然として長く(30か月以上)、オーダーブック対保有機数の比率は歴史的基準から見て低いままで、VLCCは2.3%、スエズマックスは8.3%となっている(クラークソンズによれば、1990年以降のVLCCの平均は19.2%、スエズマックスは21.3%) )。

当然のことながら、このような好調な運賃、低注文、今後 12 ~ 18 か月間の船舶供給の制限を考慮すると、スエズマックスまたは VLCC 船のリサイクルは 3 四半期連続で行われませんでした。

クラークソンズのデータに基づいて、より成熟した VLCC 資産の価格が軟化しているという証拠がいくつか出てきています。 2023年6月から10月までの新築VLCC価格は1億2,800万米ドル(1億2,600万米ドル)に上昇したが、5年物、10年物、15年物価格は同期間にそれぞれ2.0%、1.3%、3.4%下落した。 スエズマックスの資産価格は同期間にわたって堅調に推移し、すべてのヴィンテージにわたって変化がありませんでした。

Freight rates – 新たなトレンド

サウジアラビアが一方的に規模と期間を拡大したOPEC+の当初の減産と輸出減産の影響を受け、第3四半期の運賃は伝統的な季節パターンに戻った。 原油の潜在的な需要と世界的な在庫のさらなる減少に対する懸念に加え、これらの要因は、第 3 四半期の大型原油タンカー市場に継続的な逆風をもたらしました。

その結果、VLCC とスエズマックスの両方の運賃は四半期を通じて低下しましたが、いくつかの背景が必要です。 VLCC の場合は 1 日あたり 42,200 米ドル、スエズマックスの場合は 1 日あたり 42,800 米ドルの四半期スポット料金は、その後の平均と比べて良好です。1990年。2023年第3四半期のVLCC料金は1990年以来26パーセンタイルで、同期間のスエズマックスは23パーセンタイルでした。 1990 年以降の VLCC スポット料金は、第 3 四半期に 1 日あたり平均 30,500 米ドルで、スエズマックスは第 3 四半期に 1 日あたり 23,600 米ドルでした。

第 4 四半期のこれまでのところ、タンカーズ国際プールの Euronav VLCC は、利用可能な日数の 49% が固定されており、1 日あたり 34,000 米ドルを稼いでいます。 スポット市場で取引されている Euronav の Suezmax フリートは、利用可能な日数の 52% が固定されており、1 日あたり平均 34,000 米ドルを稼いでいます。 しかし、先週以来、拡大するMEG紛争の供給責任者を確保しようと用船会社が急いでおり、スエズマックスとVLCCの両方が力強い上昇を楽しんでいる。

23年4Q決算(23年12月…)

23年4Q決算は、2月7日に公開予定です。

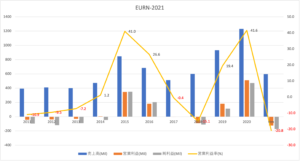

では、売上高や営業利益の10年間の推移はどうでしょうか?

ユーロナブ(EURN)の10年の損益計算書は?

ユーロナブは2015年に11ドルで上場しています。15年7月に最高値16ドルを付けるも、その後は低調な株価が続いていますね。23年11月は18ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、原油市況に大きく影響を受けています。20年に好調だった理由は、一時的に陸上の貯蔵施設が一杯になったからです。21年は原油需要減で落ち込むも、22年は大きく回復する可能性が高いです。

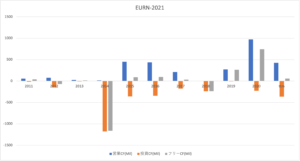

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。原油タンカーは過去10年間、厳しい状況が続いていました。原油市況が回復する21年後半以降に注目したいですね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、常に不安定に推移していますね。海運関連は市況動向が激しく、世界経済の影響を大きく受けます。14年以降は設備投資が圧縮し、新規造船に積極的ではありません。

では、私たちはどのように投資判断すれば良いのでしょうか?

ユーロナブ(EURN)の注目すべきポイントは?

ユーロナブに投資する上で注目すべきポイントを紹介します。ユーロナビは石油タンカーを所有し、原油や石油製品を世界中に輸送する会社です。そのため、原油タンカーの運賃価格に比例して、売上高や利益が増えます。

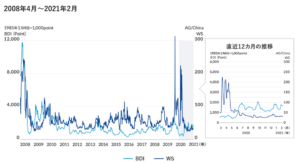

注目1:原油タンカー運賃は過去10年で最低水準?

日本郵船による、不定期船(水色)とタンカー運賃(青色)の推移です。

タンカー運賃は、20年3月に一時的に200まで急騰しています。その理由は、20年3月に陸上の貯蔵タンクが一杯になり、洋上タンカーのスポット価格が高騰したからです。しかしながら、5月以降はタンクの問題が解消され、運賃は過去10年で最も低水準です。

世界的に原油の消費量が急減したことで、船舶の数が過剰だからです。

タンカー運賃は原油価格には依存せず、原油の海上運搬量(需要)と船舶数(供給)に依存します。20年5月から原油価格は急回復しているが、原油タンカーの需給は緩いです。

コロナによる影響で、20年の原油消費量は過去水準ですね。では、原油タンカーの運賃の指標は何を見れば良いのでしょうか?

注目2:タンカー運賃の指標はサイズ毎に確認できる?

原油タンカー運賃の指標を見るには、SIMPSONというサイトが掲示しています。船舶サイズごとに、過去6ヶ月間のタンカー運賃を調べられます。最も小さい37000サイズの運賃を見ると、21年あたりから価格が上昇しています。

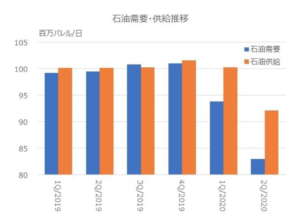

では、20年3月のコロナショックでは、どれだけ石油需要が急落したのでしょうか?

注目3:19年4Q比で石油需要は20%も急落した?

コロナショック時の原油の需要と供給の推移です。

20年2Qの原油需要は、19年4Qと比較して20%近く急落しています。これだけ原油の需要が急落すると、海上で運搬する原油量も減少しますね。原油タンカーの価格が上昇するには、需要が回復し消費量が増える必要があります。

では、コロナによる急落で、日本のタンカー運賃はどれくらい下がったのでしょうか?

注目4:タンカー運賃は10月に前年比−82%に急落?

中東から日本のタンカー運賃の推移です。

日本のVLCC(260,000)の運賃は、20年4月に前年比+282%まで上昇しました。4月をピークに下落し始め、10月には前年比−82%まで急落しています。21年1月は徐々に回復するも前年比−64%、WSは33.4と金融危機の08年の同水準です。

コロナによる原油の影響がいかに大きいかが分かります。

しかしながら、個人的には原油タンカー企業に対して強気に見ています。なぜならば、世界の原油消費量は増え続け、22年前半には消費量はコロナ以前に回復するからです。

注目5:21年Q3にコロナ以前の水準まで回復する?

21年以降の原油の供給と需要予測です。

世界の原油消費量(緑色)を見ると、19年Q4の101百万バレルから、20年2Qに84百万バレルまで急落しました。しかしながら、21年Q3には98百万バレルまで回復し、22年Q3には過去最高水準を更新します。

消費量が回復するということは、原油タンカーの需要が上昇しますね。

需要が上昇する中でも、タンカーの供給量はあまり伸びません。なぜならば、コンテナ船やバルク船と同様に、環境規制で新しい船舶が作られていないからです。鉄鉱石の価格が2倍に上昇したことで、新たな設備投資には膨大な資金が必要になります。

そのため、コンテナやバルク運賃で起きた上昇は、いずれは原油にも波及します。

環境問題で原油の需要が落ち込んだように見えます。しかしながら、世界規模で見ると、原油の需要や消費量は伸び続けています。そのため、原油タンカーの数が増えなければ、タンカー運賃は上昇するしかありません。

では、ユーロナブのタンカー運賃はどのように推移しているでしょうか?

注目6:20年4QのVLCC価格は前年比+25%?

20年4Qのユーロナビのタンカー運賃です。

スポット価格が前年比で急落してる理由は、陸上の貯蔵タンクが一杯で恩恵を受けたからですね。契約船の運賃を見ると、大型船VLCCの価格は前年比で25%も上昇していますね。タンカー運賃の上昇機運が少しずつ高まっているかもしれません。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ユーロナブ(EURN)の四半期決算は?

- 2015年に上場した、原油タンカーのベルギー企業

- 原油タンカーを所有し、世界中に輸送する海運大手である

- 陸上のタンク不足で、20年の売上高は過去最高水準に上昇

- 原油タンカー運賃は、08年の金融危機と同水準まで低下した

- コロナの経済停止で、石油需要は20年2Qに20%も急落

- 21年Q3には、原油消費量はコロナ以前の水準まで回復する

- 環境規制で船舶が作られず、需給はタイトになる可能性が高い

個人的には、ユーロナブは投資したい銘柄のひとつです。

なぜならば、過去最低水準のタンカー運賃は、いずれ上昇すると思うからです。タンカー運賃は原油価格には依存しません。原油の海上運搬量(需要)と船舶数(供給)で決まります。世界の原油消費量の予測を見ると、22年後半には過去最高を更新します。

需要が上昇する中でも、タンカーの供給量は弱いです。

なぜならば、コンテナ船やバルク船と同様に、環境規制で新しい船舶が作られていないからです。すでに運賃が上昇したコンテナ船の建造が優先されるため、需給関係はよりタイトになる可能性が高いです。

ただ、21年後半は変異株の影響もあり、足元の運賃は上昇していません。22年2月時点のVLCC価格は12500ドル/1日(−40%)、SUEZMAXは11300ドル(−9%)と弱いままです。

OPEC+によると、供給量がコロナ前の水準に戻るのは22年7月としています。原油タンカーと同様に、石油製品のタンカーも需給がタイトになりそうです。

[…] 参考:ユーロナブ(EURN)四半期決算|22年1Qは+16%に加速 […]