加工や冷凍食品を製造するポストは、経済再開で期待できる銘柄のひとつです。なぜならば、共働き世帯が会社にけば、加工食品の需要が増えるからです。21年3Qの売上は前年比+20%、4Qも+20%と好調が続きます。

- 「12年に31ドルで上場、株価は3倍に高騰してる…」

- 「シリアルが人気商品、米国で3位のシェアを確保してる…」

- 「売上は伸び悩むも、経済再開で成長が期待できるのか…」

ポスト(POST)は、加工食品や冷凍食品を製造する北米企業です。売上の多くは北米と欧州市場に依存しています。Honeycomb、Grape-Nutsなど多数ブランドを保有し、シリアルでは北米3位のシェアを確保しています。

個人的には、ポストは投資したい銘柄ではありません。

なぜならば、売上は伸び悩んでいる上に、利益率も低下しているからです。21年は経済再開もあり売上が上昇するも、営業利益率は10%まで低下しています。米国や欧州では、若者を中心に健康志向が増えているのは懸念材料です。

また、食品業界は競合が多く、シェアを確保するのは難しいです。

加工食品ではゼネラルミルズやケロッグ、スナック類では世界2位のペプシコとも競合します。健康志向の高まりで、大量にオイルや調味料が使われる食品は敬遠されますね。

22年1月時点の予想PER20倍は割安だとは思いません。

- ポストの4半期決算(21年7-9月)は?

- ポストの過去10年間の売上高や営業利益は?

- 経済再開で業績は好調だが、収益性は悪化してる?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ポスト(POST)の四半期決算は?

ポスト(POST)の四半期決算を紹介します。

21年2Q決算(21年3月30日)

- 売上高:14.83億ドル(前年比−1%)

- 営業利益:1.64億ドル(+4%)

- 純利益:1.10億ドル(+157%)

- 1株当たり利益:1.69ドル(+161%)

21年3Q決算(21年6月30日)

- 売上高:15.90億ドル(前年比+20%)

- 営業利益:2.09億ドル(+19%)

- 純利益:−0.54億ドル(−250%)

- 1株当たり利益:−0.95ドル(−282%)

21年4Q決算(21年9月30日)

- 売上高:16.96億ドル(前年比+20%)

- Post Consumer Brands:5.21億ドル(+10%)

- Weetabix:1.27億ドル(+12%)

- Foodservice:4.56億ドル(+42%)

- Refrigerated Retail:2.51億ドル(+12%)

- BellRing Brands:3.40億ドル(+20%)

- 営業利益:1.39億ドル(−16%)

- 純利益:0.29億ドル(−47%)

- 1株当たり利益:0.39ドル(−53%)

4Qの売上高は前年比+20%で16.96億ドル、営業利益は−16%で1.39億ドルでした。21年3Qに引き続き、売上は好調だが利益は減速しています。営業利益率は8.1%と低迷しています。

米国で経済再開が進み、加工や冷凍食品の売上が伸びいます。

ただし、サプライの混乱や労働力不足により、収益性は低下しています。インフレの価格転嫁で製品単価を上げているが、営業利益は減少していますね。

純売上高は、前年同期の14億1,130万ドルから、20.1%(2億8,430万ドル)増加して16億9,560万ドルで、2021会計年度に行われた買収による9,980万ドルの純売上高が含まれています。これらの買収の詳細については、後ほど説明します。このリリース。売上総利益は4億2850万ドル(純売上高の25.3%)で、前年同期の4億4,030万ドル(純売上高の31.2%)と比較して2.7%(11.8百万ドル)減少しました。 2021年の第4四半期の結果は、フードサービスセグメントの継続的な大量需要の回復、BellRing Brandsの力強い成長、および価格設定アクションを反映しています。労働力の不足とサプライチェーンの混乱により、2021年の第4四半期に製造の非効率性が高まり、売上の損失、スループットの低下、製品単価の上昇が発生しました。

22年1Q決算(21年12月…)

22年1Q決算は、2月17日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ポスト(POST)の損益計算書は?

ポストは12年に32ドルで上場しています。株価は14年から緩やかに上昇していますね。20年3月は72ドルに下落するも、22年1月は114ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は安定せず波が大きいですね。また、19年に営業利益率は12%だったが、22年は10%まで低下しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は22%と高くはありません。株式の発行を行なっており、浮動株式は2倍に増えています。BPSもEPSも安定していないですね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)も、安定していません。営業CFは18年からは下落基調にありますね。食品業界は競争が激しく、健康志向も増しているため、業績は低迷してるかもしれません。

では、私たち投資家はどのように判断すれば良いのでしょうか?

ポスト(POST)の注目ポイントは?

ポスト(POST)の注目ポイントを紹介します。

注目1:シリアルなどブランドが売上比率42%?

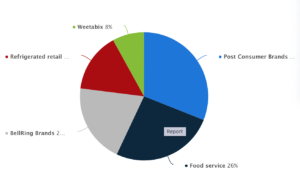

ポストの事業別の売上構成比です。

最も売上比率が高いのは、シリアルなどのMalt-O-Mealのブランドが42%を占めています。次いで、飲食店向けのフードサービスが26%、BellRing Brand社によるポロテインベースの健康食品が20%、ポテトや卵などの冷凍食品が15%を占めています。

自炊ができない共働きに必須の加工や冷凍食品を提供しています。シリアルでは、北米3位のシェアを確保しています。

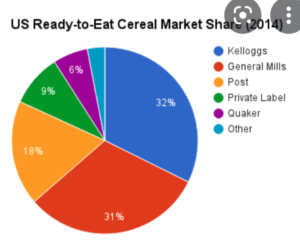

注目2:シリアル市場3位で18%を獲得してる?

加工食品シリアルの市場シェアです。

加工食品シリアルでは、ケロッグ(K)が1位で32%のシェアを確保しています。次いで、2位はゼネラルミルズで31%で、3位にポストで18%です。ゼネラルミルズは世界20位の食品メーカー、ケロッグは25位です。両企業ともに、スナック類などの加工食品に強みを持ちます。

シリアルは健康食品でもあり、先進国でも高い成長が期待できます。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ポスト(POST)の銘柄分析

- 12年に上場した、加工食品を製造する米国企業

- 加工食品大手はゼネラルミルズ、ケロッグが競合

- シリアルに強みがあり、北米で3位の18%である

- 北米と欧州が販売先で、売上は伸び悩んでいる

- 健康志向の高まりで、営業利益率は10%まで低下

個人的には、ポストは投資したい銘柄ではありません。

なぜならば、売上は伸び悩んでいる上に、利益率も低下しているからです。21年は経済再開もあり売上が上昇するも、営業利益率は10%まで低下しています。米国や欧州では、若者を中心に健康志向が増えているのは懸念材料です。

また、食品業界は競合が多く、シェアを確保するのは難しいです。

加工食品ではゼネラルミルズやケロッグ、スナック類では世界2位のペプシコとも競合します。健康志向の高まりで、大量にオイルや調味料が使われる食品は敬遠されますね。

22年1月時点の予想PER20倍は割安だとは思いません。

加工食品の最大手はゼネラルミルズですね。同社は幅広い製品を扱いながらも、営業利益率は17%と高く安定しています。

コメントを残す