北米9位の食品メーカーであるゼネラルミルズは、パンデミックで恩恵を受けた銘柄ですね。自宅にいる時間が増えれば、加工食品の需要も増えますね。経済再開後も事業は好調で、21年2Qの売上は前年比+4%、3Qは+6%です。

- 「84年に2.8ドルで上場、株価は24倍に高騰してる…」

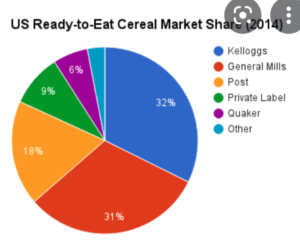

- 「シリアルの売上比率は17%で、米国2位のシェア…」

- 「米国外の売上が35%、南米やアジアにも進出している…」

ゼネラルミルズ(GIS)は、北米9位の食品メーカーです。加工食品に強く、スナック類やシリアル、加工肉、ヨーグルトなど多岐に渡ります。シリアルでは2位のシェアを持ち、最大手のケロッグ(K)と競合しています。米国外の売上比率は35%で、人口増が期待できる南米やアジアに参入しています。

個人的には、ゼネラルミルズは投資したい銘柄のひとつです。

なぜならば、競争が激しい食品業界でブランドを確立し、収益性が高いビジネスだからです。米国や欧州で人気が高いシリアルでは、シェア2位を獲得しています。営業利益率は17%前後で安定しており、競争力が高いことを示唆しています。

健康志向の高まりはあるも、長期的には成長が期待できます。

米国外の売上比率は35%と低く、新興国向けの伸び代は高いです。原料高や人件費高騰の影響を受けるも、価格転嫁できる数少ない企業ですね。22年1月時点の予想PER18倍は十分に割安ですね。

- ゼネラルミルズの4半期決算(21年7-9月)は?

- ゼネラルミルズの過去10年間の売上高や営業利益は?

- 競争が激しい食品業界で、営業利益率は17%と高い?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

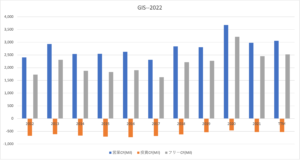

ゼネラルミルズ(GIS)の四半期決算は?

キンバリークラーク(KMB)の四半期決算を紹介します。

21年1Q決算(21年3月30日)

- 売上高:45.24億ドル(前年比−9%)

- 営業利益:7.94億ドル(−8%)

- 純利益:4.17億ドル(−33%)

- 1株当たり利益:0.68ドル(−33%)

21年2Q決算(21年6月30日)

- 売上高:45.40億ドル(前年比+4%)

- 営業利益:8.70億ドル(−2%)

- 純利益:6.27億ドル(−1%)

- 1株当たり利益:1.02ドル(−1%)

21年3Q決算(21年9月30日)

- 売上高:50.24億ドル(前年比+6%)

- North America Retail:29.75億ドル(+2%)

- Pet:5.93億ドル(+29%)

- Convenience Stores & Foodservice:5.40億ドル(+23%)

- Europe & Australia:4.63億ドル(−1%)

- Asia & Latin America:4.50億ドル(+5%)

- 営業利益:8.34億ドル(−12%)

- 純利益:5.97億ドル(−13%)

- 1株当たり利益:0.97ドル(−12%)

3Qの売上高は前年比+6%で50.24億ドル、営業利益は−12%で8.34億ドルでした。21年1Qや2Qと比較して、売上は好調だが利益は減速していますね。営業利益率は16.6%と過去平均より弱いですね。

他の業界と同様に、原料高と供給問題の影響を受けていますね。同社のCEOによると、供給問題は収まりそうになく、値上げも検討していると言います。短中期的には、値上げをすることで売上や収益は改善できそうですね。

ゼネラルミルズの会長兼最高経営責任者であるジェフ・ハーメニングは、次のように述べています。 「投入コストのインフレとサプライチェーンの混乱の前例のない組み合わせに直面して、私たちは収益を保護するために正味価格の実現を推進しながら、信頼できるブランドを消費者のために店頭に置いておくために迅速に動いています。その結果、今年度の各財務目標を達成または上回ることが見込まれます。また、当四半期にポートフォリオの再構築の取り組みを進めました。ゼネラルミルズは、パンデミックから抜け出し、Accelerate戦略に沿って収益性の高い成長を生み出すためのより強力な企業になると確信しています。」

ゼネラルミルズは、長期的に持続可能で収益性の高い成長と一流の株主還元を推進するために、加速戦略を実行しています。この戦略は、競争上の優位性を生み出し、勝つための4つの柱に焦点を当てています。ブランドを大胆に構築し、絶え間なく革新し、規模を解き放ち、そして善のための力となることです。同社は、収益性の高い成長が見込めるコア市場、グローバルプラットフォーム、ローカルジェムブランドを優先し、最近のペットトリートの買収やヨーロッパのヨープレイの売却など、戦略的な買収や売却によってポートフォリオを再構築し、さらに強化することに取り組んでいます。その成長プロファイル。

ゼネラルミルズは、COVID-19のパンデミックによって引き起こされる消費者行動の変化により、パンデミック前のレベルと比較して、家庭での食品に対する消費者の需要が継続的に高まると予想しています。これらの変化には、自宅での作業に費やす時間の増加や、料理やベーキングに対する消費者の評価の高まりが含まれます。さらに、パンデミック時のペット人口の増加とペットフードのさらなる人間化とプレミアム化は、ペットフードカテゴリーの追い風を生み出すと予想されます。同社はこれらの機会を活用し、主要なブランド、イノベーション、および収益性の高い成長を生み出すための有利な機能を通じて、進化する消費者のニーズに対応することを計画しています。

21年4Q決算(21年12月…)

21年4Q決算は、3月22日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ゼネラルミルズ(GIS)の損益計算書は?

ゼネラルミルズ(GIS)は84年に2.8ドルで上場しています。株価は緩やかに上昇し、16年に最高値70ドルを付けていますね。20年3月は47ドルに下落するも、22年1月は68ドル前後で推移しています。

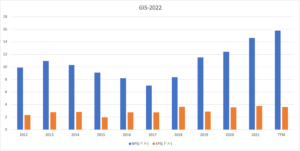

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、18年を起点に売上は増えています。健康意識の高まりで、パッケージ食品の売上は落ちていましたね。しかし、営業利益率は17%と高く、食品業界においては十分に高い数値ですね。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は29%と高いですね。自社株買いにも積極的で、EPSは安定して推移しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、17年を起点に上昇しています。投資CFは少なくはないが、十分な営業CFを稼いでいると言えますね。食品業界は競争が厳しいながらも、ブランドを確立していますね。

では、私たち投資家はどのように判断すれば良いのでしょうか?

ゼネラルミルズ(GIS)の注目ポイントは?

ゼネラルミルズ(GIS)の注目ポイントを紹介します。

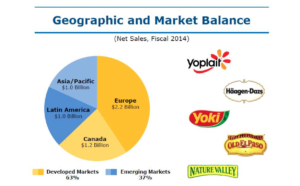

注目1:世界20位の食料メーカーで179億ドル?

世界の食品や飲料業界の売上高ランキングです。

業界最大手はスイスのネスレで、722億ドルの売上があります。2位は米国ペプシ(PEP)で666億ドル、3位はブラジルのJBSで525億ドル、4位はベルギーのAnheuser-Buschで470億ドル、5位は米国コカコーラ(KO)です。

ゼネラルミルズは179億ドルで世界20位、米国9位の食品メーカーです。「ハーゲンダッツ」や「とんがりコーン」「グリーンジャイアント」など、世界的に有名なブランドがいくつもあります。

では、事業や地域別の売上構成比はどうでしょうか?

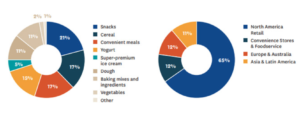

注目2:米国比率が65%でスナック類が21%?

ゼネラルミルズの事業別の売上構成比です。

ゼネラルミルズは100カ国に進出しており、様々な加工食品を扱っています。最も売上比率が高いのは、スナック類で21%を占めます。次いで、シリアルが17%、インスタント加工肉が17%、ヨーグルトが15%、アイスクリームが5%です。

また、海外売上比率は35%で、積極的に海外展開もしています。欧州やカナダだけではなく、南米やアジア太平洋地域にも参入しています。

では、シリアルではどれくらいの市場シェアを確保してるでしょうか?

注目3:シリアル市場2位で31%を獲得してる?

加工食品シリアルの市場シェアです。

ゼネラルミルズは加工食品に強い食品メーカーですね。米国や欧州で人気が高いシリアルの最大シェアは、米国ケロッグで32%を獲得しています。2位はゼネラルミルズで31%、ポスト(POST)は18%です。

加工食品は迎え風だが、それでも高い人気を持ちますね。では、地域別の売上高はどうでしょうか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ゼネラルミルズ(GIS)の銘柄分析

- 84年に上場した、北米9位の食品メーカーである

- 加工食品に強みがあり、シリアルは米国2位である

- 海外売上比率は35%、南米やアジアにも進出してる

- 競争が激しい食品業界で、営業利益率は17%と高い

個人的には、ゼネラルミルズは投資したい銘柄のひとつです。

なぜならば、競争が激しい食品業界でブランドを確立し、収益性が高いビジネスだからです。米国や欧州で人気が高いシリアルでは、シェア2位を獲得しています。営業利益率は17%前後で安定しており、競争力が高いことを示唆しています。

健康志向の高まりはあるも、長期的には成長が期待できます。

米国外の売上比率は35%と低く、新興国向けの伸び代は高いです。原料高や人件費高騰の影響を受けるも、価格転嫁できる数少ない企業ですね。22年1月時点の予想PER18倍は十分に割安ですね。

スナック菓子では、世界2位の食品メーカーであるペプシコと競合します。食品業界は競争が激しいが、どちらの企業も営業利益率は17%と高いです。新興国にもアクセスしており、人口増の恩恵を受けられる銘柄ですね。

コメントを残す