コロナによる原油やガス価格の暴落で、エネルギー株に投資する人が増えています。欧州や中国の電力問題で、21年後半に原油と天然ガス市況が上向いています。22年2Qは売上前年比+56%、3Qは+27%に減速しています。

- 「世界各国の経済活動再開で、シェール株は必ず利益を得られる…」

- 「破綻するシェール株もあるが、原油が上昇すれば大きく儲けられる…」

- 「予想PER5.7倍と割安で、安全にバリュー株投資ができるはず…」

ダイヤモンドバックは、2011年に創業したシェール系の石油会社です。シェールオイルの生産量が多い、テキサス州のパーミアン地域でのみ活動しています。石油が60%、て天然ガス液が20%、天然ガスが20%の割合です。

ダイヤモンドバックは、投資したい銘柄のひとつです。

なぜならば、積極的に設備投資していて、15年以降も大きく売上を伸ばしている数少ない石油企業だからです。21年後半は原油と天然ガス価格の高騰により、2Qは+2294%、3Qは+165%に加速しています。

同社は原油生産量が多いパーミヤン地域でのみ活動しています。そのため、他のシェール企業よりも収益性が高いことが特徴です。

22年11月時点の予想PERは6.5倍と割安です。

- FANG株の4半期決算(22年7-9月)は?

- FANG株の過去10年間の売上高や営業利益は?

- 21年後半に原油とガスが高騰、22年も続くのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ダイヤモンドバック(FANG)の四半期決算は?

ダイヤモンドバックエナジー(FANG)の四半期決算を紹介します。

22年1Q決算(22年3月30日)

- 売上高:22.86億ドル(前年比+120%)

- 営業利益:—億ドル(—%)

- 純利益:7.79億ドル(+254%)

- 1株当たり利益:5.20ドル(+126%)

22年2Q決算(22年6月30日)

- 売上高:26.27億ドル(前年比+56%)

- 営業利益:—億ドル(—%)

- 純利益:14.16億ドル(+355%)

- 1株当たり利益:7.07ドル(+194%)

22年3Q決算(22年9月30日)

- 売上高:24.37億ドル(前年比+27%)◯

- 営業利益:16.14億ドル(+38%)

- 純利益:11.84億ドル(+82%)

- 1株当たり利益:6.72ドル(+89%)◯

3Qの売上高は+27%で24.37億ドル、営業利益は16.14億ドルでした。2Qより減速するも、3Qも売上と利益は好調です。営業利益率は66%と過去最高に高い水準ですね。

同社はシェールオイルの生産量が多いパーミヤン地域で活動しています。

224.3 MBO/日の平均生産量 (390.6 MBOE/日)

営業活動によるキャッシュフローは 19 億 3000 万ドル。オペレーティング

運転資本の変更前のキャッシュフロー (以下で定義および調整) は 16 億 5000 万ドル

4 億 9,100 万ドルの現金設備投資

11.6億ドルのフリーキャッシュフロー(以下で定義および調整)

2022 年第 3 四半期の基本現金配当は 1 株あたり 0.75 ドルで、2022 年 11 月 25 日に支払うことを宣言しました。 2022 年 11 月 4 日の株価終値 161.37 ドルに基づく年利 1.9% を意味します。

2022 年 11 月 25 日に支払われる 1 株あたり 1.51 ドルの変動現金配当を宣言しました。 1 株あたり 2.26 ドルの基本プラス変動配当の合計は、5.6% の年利回りを意味します。

2022 年 11 月 4 日の終値株価は 161.37 ドル

2022 年第 3 四半期に 3,922,418 株の普通株式を 4 億 7,200 万ドルで買い戻しました (加重平均価格は 120.50 ドル/株)。

2022 年第 3 四半期の資本の合計リターンは、株式の買い戻しと宣言された基本プラス変動配当から 8 億 7,400 万ドルです。 2022 年第 3 四半期のフリー キャッシュ フローの約 75% に相当します (以下で定義および調整されます)。

以前に発表されたとおり、2022 年 8 月 24 日に Rattler Midstream LP (「Rattler」) のバイイン取引が完了しました。

「第 3 四半期も、Diamondback にとって堅実な四半期でした。当社はコスト管理に重点を置き、運営技術の改善を通じてコスト構造の変動要素に関連するインフレ圧力を軽減するよう努めました。そうすることで、当社は低コスト事業のリーダーであり続け、株主への利益を最大化します。当社の高いキャッシュ マージンとクラス最高の油井コストは、約 12 億ドルのフリー キャッシュ フローに貢献し、そのうち約 8 億 7,400 万ドル、つまり約 75% が、4 億 7,200 万ドルの自社株買いと約 4 億 200 万ドルの株式買い戻しを通じて株主に還元されています。ダイアモンドバックの会長兼最高経営責任者である Travis Stice は次のように述べています。

Stice 氏は次のように続けています。この資産は、クロージング後すぐに資本を求めて競争し、ミッドランド盆地で10年以上にわたって高品質の在庫を提供することを期待しています.同時に、この取引により、株主への 1 株あたりのリターンが即座に増加し、会社のキャッシュ リターン プロファイルの期間が改善されることが期待されます。この保留中の買収に関連して、本日発表した 1 億 5,500 万ドルの非中核資産の売却を含め、少なくとも 5 億ドルの非中核資産を売却する目標を発表しました。位置。”

22年4Q決算(22年12月…)

22年4Q決算は、23年2月8日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ダイヤモンドバック(FANG)の損益計算書は?

ダイヤモンドバック・エネルギーは13年に17ドルで上場しています。18年に最高値136ドルをつけるも、その後は低迷していますね。20年3月は18ドルまで下落し、22年11月は163ドル前後で推移しています。

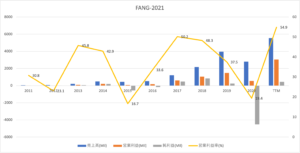

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、15年以降も力強く売上が伸びている数少ない原油企業です。20年はコロナ危機で落ち込むも、21年は大幅に上昇していますね。21年の営業利益率は54%と過去最高に高い水準です。

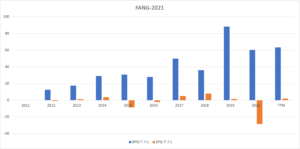

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とPS(1株あたり純利益)です。BPSは順調に拡大しているが、EPSは伸び悩んでいますね。ただ、市況が回復したことで、21年は改善が期待できます。

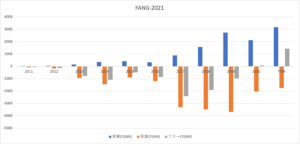

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、21年に大きく増えています。市況が回復したことで営業CFが増え、さらには投資を低く抑えていますね。

では、私たちはどのように投資判断すればいいのでしょうか?

ダイヤモンドバック(FANG)の注目点は?

ダイヤモンドバックエナジーの注目すべきポイントを紹介します。

注目1:21年11月のガス価格は前年比+3倍?

過去10年間の天然ガス価格の推移です。

2008年に13ドルを付けた天然ガスは、14年のシェール革命を経て価格は長く低迷しています。ただし、20年3月に1.6ドルだったが、21年9月には3倍以上の5.5ドルを付けています。

欧州と中国の電力危機もあり、11月も高値で推移しています。また、天然ガスにつられる形で、原油市況も急回復していますね。

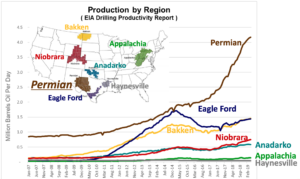

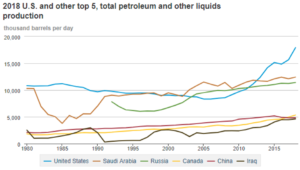

注目2:シェールオイルの生産量は右肩上がりで増加?

シェールオイルの生産量は、一貫して上昇傾向にあります。

米国の原油生産量の60%が、シェールオイルの生産地からです。特に生産量を伸ばしているのは、テキサス州にあるPermian地域ですね。15年の原油暴落で一部の地域で生産量が鈍化したが、コスト削減に成功した事で18年に再び上昇傾向にあります。

同社は、生産量が多いパーミヤン地域で活動しています。そのため、他の地域よりもオイルの生産量が多く、業績も他のシェール企業よりも安定しています。

注目3:米国は45年ぶりに世界最大の産油国になった?

米国は2018年に世界最大の産油国になりました。

1日当たりの石油生産量は、2013年にサウジアラビアやロシアを抜いています。2018年の年間平均生産量は1095万BDとなり、45年ぶりに世界1位の産油国です。2019年も勢いは止まらず、生産量は増加を続けています。

生産量が急増した理由は、2010年代に始まったシェール革命の影響が大きいです。シェール層から天然ガスを取り出す技術は、石油にも応用する事で生産量を増やしています。

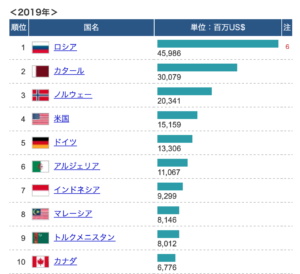

また、天然ガスの生産量は、米国とロシアが中東諸国の4倍以上の生産量があります。シェール革命で天然ガスの生産量が増え続けている米国は、世界2位のロシアとも差を広げつつあります。

意外と知られてない事実だが、米国はすでに世界4番手の天然ガス輸出大国です。米国内で余った天然ガスは、液体化(LNG)して海外に輸出しています。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ダイヤモンドバック(FANG)の決算

- 2011年に創業、シェール系の新興石油会社である

- 原油の生産量が多い、パーミヤン地域でのみ活動している

- 石油の割合が60%を占め、天然ガスとガス液は40%

- 15年の原油暴落以降も、積極的に売上を伸ばしている

- 他のシェールより収益性が高く、21年の利益率は54%

ダイヤモンドバックエナジーは、投資したい銘柄のひとつです。

なぜならば、積極的に設備投資していて、15年以降も大きく売上を伸ばしている数少ない石油企業だからです。21年後半は原油と天然ガス価格の高騰により、2Qは+2294%、3Qは+165%に加速しています。

同社は原油生産量が多いパーミヤン地域でのみ活動しています。

そのため、他のシェール企業よりも収益性が高いことが特徴です。21年11月時点の予想PERは5.7%と低く、まだ割安水準にあります。同社のCEOは22年の生産量も横ばいに保ち、株主に積極的に還元すると述べています。

同社の業績やポートフォリオは、パイオニアナチュラルとほぼ同じです。ただし、配当還元だけで見ると、変動配当も支払うパイオニアナチュラルの方が、利回り6%前後と高いです。

コメントを残す