電波塔を所有するSBAコミュニケーションズは、5Gの恩恵を最も受ける企業ですね。営業利益率は33%と高く、売上高も8年で3倍に増えています。株価は常に最高値を更新し続け、過去10年間で20倍にも急騰していますね。

- 「超優良企業で、株価は10年で20倍に高騰している…」

- 「営業利益率は33%と高く、5G銘柄で成長が期待できる…」

- 「電波塔の独占企業で超優良だが、予想PER91倍は割高か…」

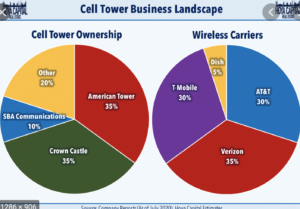

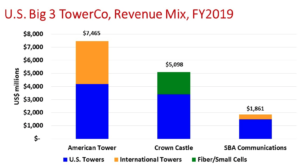

SBAコミュニュケーションズは、通信事業者向けに電波塔を貸し出す米国企業です。電波塔リース企業は、アメリカンタワーとクラウンキャッスルが市場7割を独占しています。SBACは大手2社に追随するも、市場シェアは10%だけです。

個人的には、SBAコミュニュケーションズは投資したい銘柄でないです。

なぜならば、売上高は順調に伸びるも、多額の負債を抱える借金経営だからです。大手2社を追随するSBACは、売上高は9年で3倍と好調です。しかしながら、20年の自己資本比率は−50%と低く増加傾向にあります。

借金を積み増しながら、電波塔や通信インフラを増やしていますね。

ただ、営業利益率は33%と高く、フリーCFも毎年順調に増加し続けています。投資家によって判断が分かれる銘柄だが、個人的には投資したい銘柄ではないです。金利が上昇すれば借金が重くなるし、資金調達で投資家からも資金を徴収するからです。

- SBACの4半期決算(2021年4〜6月)は?

- SBACの過去10年間の売上高や営業利益は?

- 営業利益率が33%と高いが、投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

SBAコミュニケーションズ(SBAC)の四半期決算は?

アメリカンタワー(AMT) の四半期決算を紹介します。

20年3Q決算(2020年9月31日)

- 売上高:5.23億ドル(前年比+3%)

- 営業利益:1.69億ドル(+4%)

- 純利益:0.256億ドル(+4%)

- 1株当たり利益:0.20ドル(+5%)

20年4Q決算(2020年12月31日)

- 売上高:5.36億ドル(前年比+4%)

- 営業利益:1.76億ドル(+9%)

- 純利益:1.06億ドル(+57%)

- 1株当たり利益:0.94ドル(+59%)

21年1Q決算(2021年3月31日)

- 売上高:5.49億ドル(前年比+6%)

- 営業利益:1.78億ドル(+8%)

- 純利益:−0.117億ドル(+90%)

- 1株当たり利益:0.11ドル(+90%)

1Qの売上高は前年比+6%で5.49億ドル、営業利益は+8%で1.78億ドルでした。20年3Qと4Qに引き続き、売上も営業利益も安定して増えていますね。営業利益率は32%と順調に伸びていますね。

競合のアメリカンタワーやキャッスルクラウンと同様に、クラウン・キャッスルは21年以降も継続して成長する可能性は高いです。なぜならば、米国を始め世界の通信量は指数関数的に増え続けているからです。

21年以降は5Gも活発化するため、さらに収益を押し上げます。

21年2Q決算(2021年6月…)

21年2Q決算は、7月26日に公開予定です。

SBAコミュニケーションズの売上高や営業利益の10年間の推移はどうでしょうか?

SBAコミュニケーションズ(SBAC)の損益計算書は?

SBAコミュニケーションズは1999年に9ドルで上場しました。株価は順調に上昇し、常に最高値を更新し続ける銘柄です。21年5月は298ドルで推移していますね。

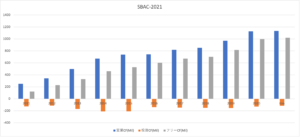

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高も利益も順調に増えています。営業利益率も右肩上がりで上昇し、11年の17%から20年は33%まで伸びています。5Gの本格的な普及を考えると、まだまだ事業は拡大し続けます。

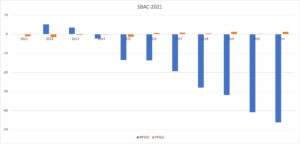

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。

EPSは順調に上昇するも、BPSの赤字幅は大きく上昇しています。20年の自己資本比率は−51%と、負債額が大きく増え続けています。SBAコミュニケーションズは大手2社に追いつくために、多額の借金経営をしていることがわかりますね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、安定して伸びています。電波塔を設置するため、設備投資は少なくないです。しかし、投資CFを無視できるほど、営業CFは十分に大きいですね。

ただし、自己資本比率は−50%で負債額は膨らみ続けています。投資家によって判断が分かれる銘柄ですね。では、私たちはどのように投資判断すれば良いのでしょうか?

SBAコミュニケーションズ(SBAC)の注目ポイントは?

SBAコミュニケーションズ(SBAC)の注目すべきポイントを紹介します。SBACは、通信事業者向けに電波塔を貸し出す米国企業です。電波塔リース企業は大手2社が市場の7割を寡占化しています。SBACは2社に追随するも、シェアは10%だけです。

注目1:電波塔で3番手で市場シェアは10%だけ?

電波塔のリース企業と無線キャリアの市場シェアです。

電波塔のリースは、アメリカンタワー(AMT)とクラウンキャッスル(CCI)が市場の7割を占めています。SBAコミュニケーションズは10%のシェアを持ちますね。同社は両企業に追随する形で売上高を伸ばしていると言えます。

AMTとCCIは、両企業ともそれぞれ4万前後の電波塔を持ちます。

クラウンキャッスルは、主に無線通信事業者に電波塔を貸し出しています。AT&T、T-Mobile、ベライゾン、スプリントの4社で売上高の73%を占めています。

では、大手2社のポートフォリオはどうなっているでしょうか?

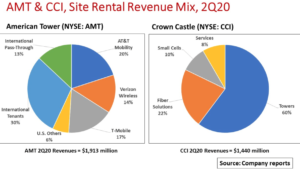

注目2:大手2社の事業別の売上構成比の違いは?

AMTとCCIの事業やレンタル先の売上構成比です。

AMTは18か国に18万のタワーのポートフォリオを持ち、米国内では23%に当たる4万を所有しています。AT&TやTモバイルなどの無線通信事業者にも電波塔をリースしています。タワーのシェアは少ないが、米国内では営業利益の57%を生み出します。

米国外では、南米、アフリカ、インドに多く、7.5万タワーを持ちます。20年には11億ドルの予算で、これらの地域に6500のタワーを建設する予定です。

対して、CCIは米国内だけで事業を展開しています。

CCIは5Gの主要通信事業者に、インフラを提供し長期的な成長が見込まれています。ファイバーネットワークとスモールセルの売上比率が高いですね。CCIのタワーも利益率が高く、同社の60%を生み出しています。

では、大手電波塔3社の売上高の違いを見てみましょう。

注目3:SBACは最大手AMTの25%の規模しかない?

大手3社の売上高構成比の比較です。

大手3社の売上構成比を見ると、米国内タワーが売上高の大半を占めます。ただし、AMTは海外のタワー事業にも積極的に投資していますね。対照的に、CCIは5G通信事業者向けにファイバーやスモールセルに投資をしています。

AMTに続いて、SBACも海外にも投資しています。しかしながら、事業規模はAMTの4分の1と小さいです。また、海外展開も十分とは言えないですね。

5Gの投資が加速するため、大手3社にチャンスはあります。

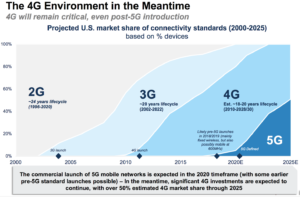

注目4:25年には4割以上が5Gに置き換わる?

通信環境の4Gと5Gの推移です。

20年あたりから徐々に5Gが普及し、25年には半数近くが置き換わると予想しています。5Gの急激な普及は、アメリカンタワーにとって追い風ですね。なぜならば、5Gの方が遥かに多くの通信基地局を必要するからです。

5Gは先行して米国、中国、欧州、日本などで普及し始めています。その後は、インドやブラジルなどの後進国にも普及しますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:SBAコミュニケーションズの四半期決算は?

- 99年に上場した、電波塔を所有する米国企業である

- 大手2社が7割を寡占し、同社のシェアは10%だけ

- 大手2社に追随する形で、売上高は9年で3倍に増える

- 売上も利益も右肩上がり、営業利益率は33%と高い

- 業績好調だが自己資本比率は−50%、負債は増えている

- 21年に5Gの投資が加速し、25年には全世界で4割

個人的には、SBAコミュニュケーションズは投資したい銘柄でないです。

なぜならば、売上高は順調に伸びるも、多額の負債を抱える借金経営だからです。大手2社を追随するSBACは、売上高は9年で3倍と好調です。しかしながら、20年の自己資本比率は−50%と低く増加傾向にあります。

借金を積み増しながら、電波塔や通信インフラを増やしていますね。

ただ、営業利益率は33%と高く、フリーCFも毎年順調に増加し続けています。投資家によって判断が分かれる銘柄だが、個人的には投資したい銘柄ではないです。金利が上昇すれば借金が重くなるし、資金調達で投資家からも資金を徴収するからです。

SBAコミュニュケーションズは、競合のアメリカンタワーに追随しています。しかしながら、事業規模は同社の4分の1とまだまだ小さいです。SBACに投資するよりも、借金経営ではないアメリカンタワーの方が安心できますね。

参考:アメリカンタワー(AMT)の四半期決算|利益率39%の5G銘柄

会社員が株式投資で成功できない理由とは?

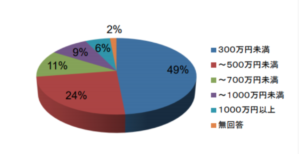

- 個人投資家で、年収300万円未満は全体の49%を占める

- 個人投資家で、年収500万円未満は全体の73%を占める

- 収入が少ない会社員ほど、自由に使える時間も少ない

- お金があれば、株式投資は下手くそでも成功できる

- お金がないと、王道のインデックスや高配当投資が通用しない

- お金がないなら、リスクを考慮しながら増やす努力が必要になる

- 投資でリスクを取るなら、投資スキルを磨かないといけない

- 株式投資は確率のゲームだから、経験や知識で誰でも上達できる

- 仕事が忙しい会社員は、投資と向き合う時間が絶対的に足りない

会社員が株式投資で勝つのは難しいです。

なぜならば、株式投資で絶対的に必要な「お金」と「時間」の両方がないからです。日本証券業協会の調査によると、個人投資家で年収が300万円未満は全体の49%も占めます。

実は、お金と時間の両方がないと、世に出回っている投資手法の多くは通用しません。なぜならば、投資本や投資手法は、お金かもしくは時間がある事を前提にしているからです。書籍やネット上に投資の攻略法は溢れているが、年収が低い会社員を対象にしていません。

会社員時代に私は10年以上も負け続けていました。その後に、短期間で資産を2.5倍に増やせたのは、投資に集中できる「時間」と「お金」があったからです。

ここで言いたい事は、会社員は株式投資でか勝てないという事ではありません。

私たち会社員はまず、なぜ投資で勝てないのか理解する必要があります。勝てない原因を正しく理解しなければ、根本的な解決策を議論できないからです。会社員が投資で勝てない正体さえ分かれば、後はそれに合わせて戦略を練るだけです。

21年中盤には、好相場が崩れる可能性がある?

いくつかの幸運が重なり、2017年に会社を辞める機会がありました。

しかしながら、私が選んだ道は決して順風満帆ではありません。セミリタイアしたのは十分な収入があったからではなく、もう会社員を続ける事に耐えられなかったからです。30代で無職になった私は、逃げるようにして会社を辞めて実家に戻りました。

実家に戻りさえすれば、とりあえず食費と家賃を払わなくて良いからです。この時期は本当に辛くて、生活が苦しい中で大学まで行かせてくれた母親を思うと、申し訳ない気持ちで夜には涙が止まりませんでした。

私には、誰よりも株式投資もビジネスの才能がないのは明らかです。

ネットビジネスでようやく月1万円を超えたのは、ブログを始めから1年11ヶ月です。また、1人で生活できるだけの収入を得るのに2年9ヶ月も要しています。過去10年間の投資の損失額は200万円以上です。いくつかの幸運や人々の助けがあり、ようやく生活できるだけの収入を得られました。

しかし、20年のコロナ危機で収入が激減し、再び大きな試練が与えられます。

ただ、結果的にこの苦境は私にとって大きく成長する機会になりました。米国株で成功した事で、20年以降の資産は加速度的に増えていますね。ネットの収入もあるが、投資だけで800万円以上の利益が出ています。この苦境を乗り越えられたのも、私の実力ではなく本当に運が良かったに尽きます。

私が短期間に資産を2.5倍に増やせたのは、単純に好相場に支えられていたからです。

コロナで相場が激しく動いている時は、日々の値動きに付いていけず毎日パニック状態でした。しかしながら、投資の知識を付けた後に当時を振り返ると、教科書通りの「金融相場」だった事が分かります。金融相場とは、不景気の中で発生する経済実態が伴わない株高です。

3月に最安値6860ドルを付けたNASDAQは、すぐ後に急騰し10ヶ月で1.9倍も上昇しています。過去10年負け続けた私が短期間で成功できたのは、好相場の流れに乗れたからです。

もしも、この期間に資産を減らした人は、正しい投資のやり方を知らないせいで、本来得られるはずの利益を大幅に逃しています。21年は「金融相場+業績相場」で、20年よりも大きな強気相場に突入すると言われています。業績相場とは、政府の財政支出で持ち直した実体経済に応じた株高です。

ただし、私たちに残されている時間は多くはありません。

なぜならば、株式市場は未来を予測して動くため、FRBが利上げする前に崩れる可能性があるからです。早ければ、21年の中盤前には強気相場が終わります。08年から長く続いた強気相場終われば、その反動で今後10〜20年は弱気相場になる可能性が高いです。

だからこそ、私たちは1日も早く投資手法を身につけて、いますぐに資産を増やす必要があります。私の場合だが、好相場に1ヶ月乗り遅れれば、月100万円以上の利益を逃す事になります。投資手法は1日でも早く習得することを考えた方がいいですね。

参考:

参考:

コメントを残す