太陽発電の制御装置を開発するエンフェーズ・エナジーは、欧州や米国の環境政策で最も恩恵を受ける銘柄です。コロナ禍で業績は一時的に悪化し、21年から売上は減速しています。23年3Qは−13%に減速しています。

- 「コロナで急落するも、株価は1年で8倍に高騰してる…」

- 「業績が悪化するも、21年4Qは前年比+55%に減速…」

- 「最高値から株価は50%も暴落、投資するチャンスか…」

エンフェーズ・エナジーは、太陽発電向けにマイクロインバーターを提供する米国企業です。同社の制御装置は発電効率が高く、従来の変換装置のシェアを奪う形で急速に欧米で普及しています。22年には潜在市場が3.7倍に拡大すると言います。

エンフェーズ・エナジーは、投資したい銘柄ではありません。

なぜならば、クリーンエネルギーは競合が多く、利益が得にくいビジネスだからです。また、太陽発電は中国企業が多く、価格競争に陥る可能性が高い市場です。順調に市場は拡大し売上も増えているが、長期で安心して投資できる銘柄ではないですね。

同社は、クリーンエネルギーでは珍しく営業利益率が24%と高いです。ただ、21年は売上が減速し、利益率も低下傾向にあります。

22年1Q以降は、積極的に買収を行い業績を持ち直しています。また、相乗効果が高い買収で、利益率も再び上向いています。欧州の電力危機も追い風で、米国やドイツで売り上げを伸ばしていますね。

23年11月時点のPERは30倍と割高ではないです。

- エンフェーズの4半期決算(23年7-9月)は?

- エンフェーズの過去10年間の売上高や営業利益は?

- 環境政策の恩恵を受けるが、投資すべきではない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

エンフェーズ・エナジー(ENPH)の四半期決算は?

エンフェーズ・エナジー(ENPH)の過去四半期の決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:7.26億ドル(前年比+64%)

- 営業利益:—億ドル(—%)

- 純利益:1.47億ドル(+183%)

- 1株当たり利益:1.37ドル(+73%)

23年2Q決算(23年6月30日)

- 売上高:7.111億ドル(前年比+34%)×

- 営業利益:1.703億ドル(+80%)

- 純利益:1.571億ドル(+106%)

- 1株当たり利益:1.09ドル(+101%)◯

23年3Q決算(23年9月30日)

- 売上高:5.51億ドル(前年比−13%)×

- 営業利益:1.17億ドル(−13%)

- 純利益:1.13億ドル(−1%)

- 1株当たり利益:0.80ドル(+0%)◯

3Qの売上高は前年比−13%で5.51億ドル、営業利益は−13%で1.17億ドルでした。23年1Qや2Qに続き、3Qの売上は減速していますね。営業利益率も21%と好調が続きます。

22年1Qに米国のソーラー設置業者を買収しているが、相乗効果は高いと言えそうですね。供給問題と資源高により、22年前半に利益率が低下するも、22年後半は持ち直しています。

同社は、バイデン政権の再生可能エネルギー支援政策の恩恵を受ける銘柄です。また、21年のエネルギー問題もあり、クリエネに期待する米国人も増えそうです。21年に入り太陽光投資が加速し、22も継続して伸びるか注視したいですね。

欧州のエネルギー危機は同社に強い追い風です。

23年4Qの売上予想は、3.25億ドル(−56%)と弱いです。

23年4Q決算(23年12月…)

23年4Q決算は、24年1月27日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

エンフェーズ・エナジー(ENPH)の損益計算書は?

エンフェーズ・エナジーは12年に7ドルで上場しました。株価は19年後半あたりから、勢いよく上昇していますね。20年3月は26ドルまで急落するも、23年11月は80ドル前後で推移しています。

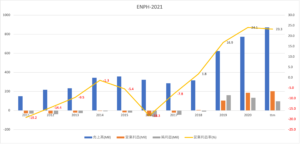

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上と利益は19年に大きく上昇しています。19年の売上は前年比2倍に増え、20年の営業利益率は24%まで増えています。世界的に再生可能エネルギーの需要が増していると言えますね。

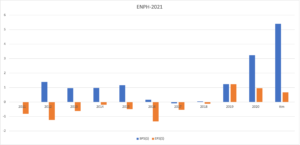

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。19年からBPSは大きく上昇しています。18年に2%だった自己資本比率は、20年に40%まで上昇しています。

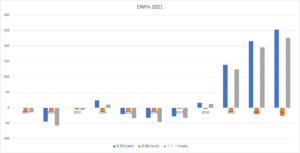

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、19年から大きく上昇しています。20年に売上成長率が鈍化する中でも、営業CFは大きく増えていますね。設備投資が大きくなく、基本的には利益が出やすいビジネスだと言えます。

ただし、クリーンエネルギーは新規参入社も多く、今後は競争が激化するかもしれません。では、私たち投資家はどのように投資判断したら良いのでしょうか?

エンフェーズ・エナジー(ENPH)の注目ポイントは?

エンフェーズ・エナジー(ENPH)の注目すべきポイントを紹介します。エンフェーズ・エナジーは、太陽発電向けにマイクロインバーターを提供する米国企業です。同社の制御装置は発電効率が高く、22年には潜在市場が3.7倍に拡大すると言います。

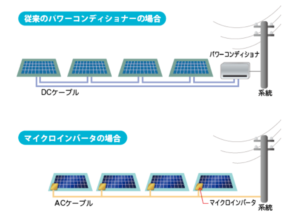

注目1:マイクロインバーターは発電効率が高い?

同社が開発するマイクロインバーターについて説明します。

エンフェーズ・エナジーは、太陽光発電のためのエネルギー管理技術を提供する企業です。具体的には、太陽光発電向けにマイクロインバーターを製造します。マイクロインバーターとは、直流を交流に変換し発電の効率を上げられる装置です。

従来のパワーコンディショナーの代わりに、欧米を中心にマイクロインバーターが急速に普及しています。集中的に変換するパワーコンディショナーよりも、各パネルで分散制御した方が発電効率が高いからです。

ある調査会社によると、17年に4年で4倍の2.1GWに世界市場が拡大したと言います。環境意識が高いカリフォルニアでは、住宅向け太陽光発電システムの25%がマイクロコンバーターを利用しています。

では、同社が開発する装置の潜在市場はどれくらいあるでしょうか?

注目2:22年の潜在市場は3.7倍の125億ドル?

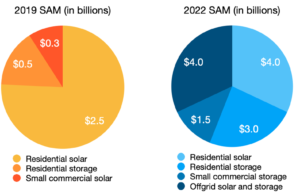

19年と22年の利用可能な市場規模(SAM)の予想です。

エンフェーズ・エナジーの経営陣によると、22年のソーラー市場は3.7倍の125億ドルに拡大すると予想してます。住宅用ソーラーとオフグリッド(独立した送電網)が40億ドル、住宅用蓄電が30億ドル、小規模商業施設が15億ドルです。

実際に実現するか分からないが、潜在的な市場は大きいと言えますね。では、同社は陽光インバータ(変換装置)でどれくらいのシェアを持つでしょうか?

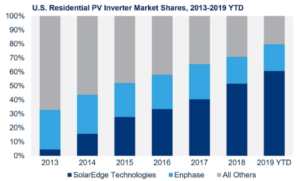

注目3:2社で住宅設備用装置で80%のシェアを持つ?

調査会社による米国の太陽光インバータの市場シェアです。

エンフェーズ・エナジーと競合ソーラーエッジ(SEDG)の2社で、住宅設備の80%のシェアを持ちます。しかし、競合ソーラーエッジの伸び率は高く、13年で4.5%だったシェアは、19年には60.5%まで伸びてます。

参考:ソーラーエッジ(SEDG)四半期決算|太陽発電制御装置で世界7位

エンフェーズ・エナジーは競合にシェアを奪われている構図ですね。では、太陽光の市場規模はどれくらい拡大するのでしょうか?

注目4:世界の太陽発電は30年に2.6倍の1582GW?

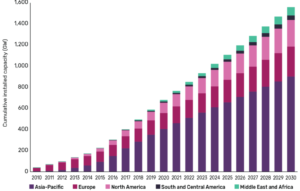

30年までの世界的な太陽光の発電力の地域別推移です。

主要国の19年の太陽光発電の容量は593GWです。しかし、30年には2.6倍の1582GWに上昇すると試算されています。アジア太平洋地域が最も大きく、18年時点で全世界の58.1%を占めていますね。

中国、インド、日本市場が拡大し、さらに押し上げそうですね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:エンフェーズ・エナジーの四半期決算は?

- 12年に上場した、太陽光発電のクリーン米国企業

- 太陽光発電向けに、マイクロインバーターを製造する

- 従来の変換装置より発電効率が高く、市場規模は拡大

- 競合と2社で、住宅用変換装置でシェア80%を占める

- 競合ソーラーエッジが、勢いよく拡大しシェアを奪う

- クリーン銘柄では珍しく、営業利益率は24%と高い

エンフェーズ・エナジーは、投資したい銘柄ではありません。

なぜならば、クリーンエネルギーは競合が多く、利益が得にくいビジネスだからです。また、太陽発電は中国企業が多く、価格競争に陥る可能性が高い市場です。順調に市場は拡大し売上も増えているが、長期で安心して投資できる銘柄ではないですね。

同社は、クリーンエネルギーでは珍しく営業利益率が24%と高いです。ただ、21年は売上が減速し、利益率も低下傾向にあります。

21年3Qに予想を上回る決算を出したことで、短期的にはまだまだ注目されそうです。21年のロシア情勢の悪化や原油価格の高騰など、世界的にクリエネに対する期待は引き続き強いです。そのため、短中期的には業績を押し上げそうです。

22年2月時点のPERは121倍、予想PERは47倍と割高です。

競合ソーラエッジは制御装置だけではなく、発電最適化するシステムで提供しています。米国市場ではエンフェーズ・エナジーのシェアを奪い急成長していますね。ただし、世界的には中国企業が強く、ソーラエッジは7番手と低いです。

コメントを残す