オンラインショップ開設のショッピファイは、コロナで最も恩恵を受けた銘柄です。店舗が封鎖されたことで、オンラインショップを開設する小売店が増えていますね。売上高はさらに加速し、過去9年で143倍と急成長しています。

- 「コロナ特需で、20年3月から株価は4倍に高騰した…」

- 「巣篭もり特需で、Eコマ市場が世界中で拡大している…」

- 「21年後半に株価が暴落し、予想PER172倍は割高か…」

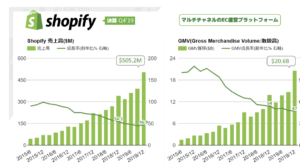

ショッピファイは、小売業者にECサイトを提供するカナダ企業です。利用者は月額29ドルから、オンラインショップを開設できます。売上高は3桁成長で過去9年で143倍にも拡大しています。ただ、経済再開が進む21年後半以降は、成長率が大きく減速していますね。

個人的には、ショッピファイは投資したい銘柄のひとつです。

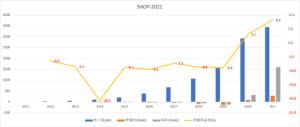

なぜならば、高い売上成長率を維持し、20年に黒字化にも成功したからです。19年に−8.9%だった営業利益率は、21年には8.7%まで上昇しています。ただ、経済再開後は人件費や輸送費高騰で利益が圧迫していますね。短期的には、まだまだ同社の業績不調は続きそうです。

23年11月の予想PERは188倍と割高です。

- Shopify直近の4半期決算(23年7-9月)は?

- Shopifyの過去10年間の売上高や営業利益は?

- 20年に黒字化し、PER70倍は割高なのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ショッピファイ(SHOP)の四半期決算は?

ショッピファイ(SHOP)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:15.08億ドル(前年比+25%)○

- Subscription solutions:3.82億ドル(+10%)

- Merchant solutions:11.26億ドル(+31%)

- 営業利益:−1.93億ドル(前年度−0.98億ドル)

- 純利益:0.77億ドル(前年度−14.68億ドル)

- 一株利益:0.05ドル(前年度−1.17ドル)○

23年2Q決算(23年6月30日)

- 売上高:16.94億ドル(前年比+30%)

- 営業利益:—億ドル(—%)

- 純利益:−13.11億ドル(−8.9%)

- 一株利益:0.14ドル(+566%)

23年3Q決算(23年9月30日)

- 売上高:17.14億ドル(前年比+25%)○

- Subscription solutions:4.86億ドル(+29%)

- Merchant solutions:12.28億ドル(+24%)

- 営業利益:1.22億ドル(前年度−3.46億ドル)

- 純利益:7.18億ドル(前年度−1.59億ドル)

- 一株利益:0.55ドル(前年度−0.12ドル)○

3Qの売上高は前年比+25%で17.14億ドル、営業利益は1.22億ドルでした。23年3Qと比較して、4Qの売上は減速していますね。営業利益率は7.1%と再び黒字に転換しています。

アファーム(AFRM)上場による収益も消え、純利益はマイナスですね。Merchant部門とは、Shopify Pay、Shopify Shipping、Shopify Capitalなど、プラットフォームを利用する際に使われる付帯サービスです。

事業は引き続き拡大し、GMVは562億ドル(前年比+22%)です。

4Qの売上予想は、+17%前後を見込みます。

23年通期の売上予想は、前年比+25%です。

「当社の第 3 四半期の業績は、コマースの世界的リーダーとしての Shopify の地位をさらに強固にするために当社が取り組んでいることを示しています」と Shopify 社長のハーレー フィンケルスタインは述べています。 「革新的な製品ソリューションを提供することで、あらゆる経済環境においても加盟店の成功を支援する当社の能力は、加盟店との強い信頼を築いただけでなく、Shopify を将来にわたって持続的な成長と収益性を確保することができました。 一年で最も忙しいショッピングシーズンを迎えるにあたり、当社のユニファイド コマース プラットフォームは、加盟店があらゆる機会を捉えて大きな成功を収めるために必要なツールを提供できると確信しています。」

Shopifyの最高財務責任者、ジェフ・ホフマイスター氏は「当四半期の財務実績には非常に満足している。これは当社のプラットフォームと加盟店の回復力と適応性の証しだ」と述べた。 「当社の業績は、売上高が前年比で25%増加し、フリーキャッシュフローマージンが16%に達するなど、売上高の成長と収益性の両方を魅力的に組み合わせた当社のビジネスモデルの耐久性を示しています。 当社は今後も規律を持って運営し、地域、製品、チャネル全体にわたって今後の大きな機会に思慮深く投資し、加盟店があらゆる段階であらゆる機会を捉えられるよう支援していきます。」

23年4Q決算(23年12月…)

23年4Q決算は、24年2月3日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ショッピファイ(SHOP)の損益計算書は?

ショッピファイは15年5月に27ドルで上場しました。20年3月に346ドルまで下落するも、コロナ特需で大きく上昇しています。21年11月に最高値1690ドルを付けるも、23年11月は59ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は右肩上がりです。21年の売上高は34.48億ドル、過去9年で143倍にも拡大しています。また、20年からは営業利益も大きく伸び、21年は8.2%まで上昇しています。

経済再開後の21年後半も、Eコマの高い需要は続くと予想します。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSも力強く上昇していますね。EPSは所得税の回収により、21年TTMは大きく伸びています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、20年に爆発的に増えています。コロナによる外出規制は、ショッピファイにとって追い風でしたね。経済活動が再開する21年も力強く伸びてる点は高く評価できます。

では、私たち投資家はどのように投資判断したら良いのでしょうか?

ショッピファイ(SHOP)の注目ポイントは?

ショッピファイに投資する上で注目すべきポイントを紹介します。

注目1:2桁成長の売上高は4年で9倍に拡大した?

月額3千円でオンラインショップを制作できるShopfiyは、順調に売上高が増えています。売上高成長率も取扱高も、50%近い成長率を維持していますね。四半期の売上高は、4年間だけで9倍にも拡大しています。

オンラインショップの制作代行は、需要が高いビジネスだと言えます。

なぜならば、小売業の多くは資金に余裕がなく、自前でオンラインショップを開設できないからです。オンラインショップを制作するには、少なくても3百万円以上の資金が必要です。ショッピファイを利用すれば、月額29ドルで開設できます。

ブランド嗜好が強い顧客が多く、価格重視のアマゾンとは対照的です。オンラインショップは、コロナ環境下で大きな追い風ですね。

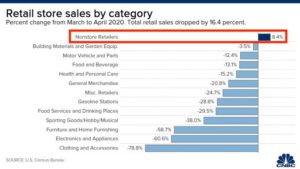

注目2:コロナでもオンライン店舗の売上は8.4%増加?

2020年の3-4月で、小売業の売上高は16.4%も下落しています。

しかし、オンラインショップは+8.4%と逆に増えていますね。これまで実店舗を持たない会社も、オンラインショップに移行しています。また、コロナ以降もオンラインでの販売を強化する店舗が多いと予想できますね。

は、ショッピファイはどれくらいの市場シェアを獲得してるでしょうか?

注目3:米国オンライン小売3位でシェアは4.7%?

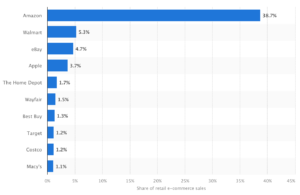

18年時点で、ショッピファイは米国市場で3位のEコマースです。

世界最大はアマゾンで、市場シェアの35%を保有しています。2位はネットオークションのeBayで6.8%、4位はウォールマートで4.7%、5位はアップルで3.8%と続きます。ショッピファイは3位だが、3桁の売上高成長を維持していますね。

参考:eBayの四半期決算|越境ECの売上高が全体の3割を占める

しかしながら、20年12月はランキング外です。

注目4:20年12月のオンライン小売はランク外?

20年12月のオンライン小売のランキングです。

18年と変わらず、オンライン小売1位はアマゾンで38.7%です。2位はウォールマートで5.3%、3位はeBayで4.7%、4位はアップルで3.7%、5位はホームデポで1.7%ですね。20年12月のランキングでは、ショッピファイはランク外です。

その理由は、コロナ禍で大手小売企業のEコマも好調だからです。

ショッピファイの売上規模は大きくなく、ウォールマートやホームデポも数千億ドル規模ですね。ホームデポのオンラインの売上高は、前年比3桁で急拡大しています。

参考:ホームデポ(HD)の四半期決算|Eコマース売上高は前年比+100%

ショッピファイの欠点は、テイクレートの低さです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ショッピファイ(SHOP)の四半期決算は?

- 2桁成長で四半期毎の売上高は、4年で9倍に拡大した

- コロナ環境下でも、オンラインショップの売上高は唯一増えている

- 2019年に、Shopifyは米国で2番手のオンラインショップである

- テイクレートは2.7%と低く、プラットフォームとしては弱い

- 月額9〜29ドルの利用者も多く、赤字経営を脱却できない

個人的には、ショッピファイは投資したい銘柄のひとつです。

なぜならば、高い売上成長率を維持し、20年に黒字化にも成功したからです。19年に−8.9%だった営業利益率は、21年には8.7%まで上昇しています。ただ、経済再開後は人件費や輸送費高騰で利益が圧迫していますね。

短期的には、まだまだ同社の業績不調は続きそうです。

ただし、長期的には同社に対して楽観的に見ています。なぜならば、ショッピファイの事業自体に問題がある訳ではないからです。ECの需要が減速したことで、アマゾン(AMZN)のEC事業は前年比+1%まで落ち込んでいます。それらを踏まえると、22年も引き続き同社は競合からシャアを奪い成長してると言えます。

22年も高成長を期待するグロース投資家に売られる展開が続くと予想します。そのため、同社に投資するならば23年以降を待ちたいです。収益性が改善するには、コンテナなどが供給過剰になるのを待つ必要がありますね。

22年2月時点のPER27倍、予想PER172倍は割安です。

Eコマース市場の拡大は、世界的なトレンドですね。ただし、経済が本格的に再開する21年以降も、高い成長率を維持できるか注目されています。シーは東南アジアのEコマースで、前年比+121%で急拡大しています。

https://www.nikkei.com/article/DGXMZO62069000Q0A730C2000000

黒字化したみたいです。今回の記事も読み応えがあり、すごくよかったので、この黒字化についての記事も読めると嬉しいです。

コメント頂き有難うございます。

近々古くなった記事をまとめて更新しますね!!