動画配信のプラットフォームを提供するロクは、コロナの恩恵を最も受けた銘柄です。ただし、経済再開後は同社のサービスを利用する人は減少しています。23年2Qの売上は前年比+11%、3Qは+20%と加速しています。

- 「コロナに強い銘柄で、20年4月から株価が4倍に高騰した…」

- 「加入者数は5120万人、コネクテッドTVで米国1位のシェア…」

- 「22年2月の予想PERは81倍と割高水準にある…」

ロク(ROKU)は、ストリーミングコンテンツのプラットフォームを提供する米国企業です。コネクテッドTVのデバイスを販売し、アマゾンやネットフリックスの有料番組を配信、それからCMを流すことで無料チャンネルも配信しています。

個人的には、ロクは投資したい銘柄ではありません。

なぜならば、ストリーミング配信は競合が多く、長期的には利益が得にくいからです。Netflix、Disney+、HBO、Amazon、Apoleなど競合が参入する分野です。20年4Qに黒字化に成功し、21年の営業利益率は8.5%と高いが楽観的にはなれません。

また、22年は景気減速により、業績も悪化していますね。

23年1Qは前年比+1%に減速、営業利益率も−28%まで急落しています。旅行や健康関連の広告は好調でも、金融関連が大幅に縮小しています。

赤字に転落したため、23年11月の予想PERはありません。

- ロクの4半期決算(23年7-9月)は?

- ロクの過去10年間の売上高や営業利益は?

- デジタルピーク後の21年でも、業績や株価は好調なのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

ロク(ROKU)の四半期決算は?

ロク(ROKU)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:7.41億ドル(前年比+1%)◯

- Platform:6.34億ドル(−1%)

- Player:1.06億ドル(+18%)

- 営業利益:−2.12億ドル(前年度−0.23億ドル)

- 純利益:−1.93億ドル(前年−0.26億ドル)

- 1株当たり利益:−1.38ドル(前年度−0.19ドル)○

23年2Q決算(23年6月30日)

- 売上高:8.47億ドル(前年比+11%)◯

- Platform:7.43億ドル(+11%)

- Player:1.03億ドル(+9%)

- 営業利益:−1.26億ドル(前年度−1.10億ドル)

- 純利益:−1.07億ドル(前年−1.12億ドル)

- 1株当たり利益:−0.76ドル(前年度−0.82ドル)○

23年3Q決算(23年9月30日)

- 売上高:9.12億ドル(前年比+20%)◯

- Platform:7.86億ドル(+18%)

- Devices:1.25億ドル(+33%)

- 営業利益:−3.49億ドル(前年度−1.47億ドル)

- 純利益:−3.30億ドル(前年−1.22億ドル)

- 1株当たり利益:−2.33ドル(前年度−0.88ドル)×

3Qの売上高は+20%で9.12億ドル、営業利益は−3.49億ドルでした。23年1Qや2Qと比較して、3Qの売上は回復しています。営業利益率は−38.2%と悪化しています。

1人あたりのAPRUは、41.03ドル(前年比−7%)に低下しています。

23年4Qの売上予想は、9.55億ドル(前年比+10%)とガイダンスを下回ります。

私たちは好調な四半期を達成しました。 Ac@ve アカウントの純増加数は前四半期比で加速しており、@me ストリーミング時間は初めて 12 か月ベースで 1,000 億を超えました。 当社は、2023 年 3 月に発売した Roku ブランドの TV の販売台数に加え、コンテンツ配信とビデオ広告の好調な業績により、総純収益が前年比 20% 増加しました。この力強いトップラインの成長に加え、 9月に発表したコスト削減と、前年比の営業利益成長率をさらに下げるための施策により、当社はプラスの調整後EBITDAを達成することができました。 当社は、その後も改善を継続し、2024 年通年でプラスの調整後 EBITDA を達成することに引き続き取り組んでいます。 私たちはこの取り組みと投資のバランスをとり、規模、エンゲージメント、mone@za@on をさらに拡大していきます。

• 総純収益は 9 億 1,200 万ドルで、前年比 (YoY) 20% 増加しました。

• Pla_orm の収益は 7 億 8,700 万ドルで、前年比 18% 増加しました。

• 粗利益は 3 億 6,900 万ドルで、前年比 3% 増加しました。 リストラ費用を除くと前年比 22% 増1

• Ac@ve アカウントは 7,580 万で、2023 年第 2 四半期から 230 万 Ac@ve アカウントが純増加しました。• ストリーミング時間は 267 億で、前年比 49 億時間増加しました。

• ユーザーあたりの平均収益 (ARPU) は 41.03 ドル (過去 12 か月ベース) で、前年比 7% 減少しました。

• 調整後EBITDAは4,300万ドルでした

23年4Q決算(23年12月…)

23年4Q決算は、2月2日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ロク(ROKU)の損益計算書は?

ロクは2017年9月に26ドルで上場しました。横ばいだった株価は、コロナ後に急速に上昇しています。20年3月で87ドルだった株価は、23年11月は59ドル前後で推移しています。

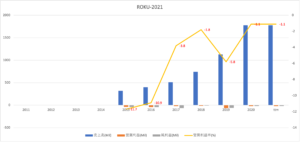

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、利益よりも売上高が大幅に拡大しています。20年の売上高は15年の5倍、対して営業利益率は−1.1%ですね。しかしながら、コロナ以降は急速に利益率を改善しています。

20年4Qでは、営業利益率は10%まで上昇しています。

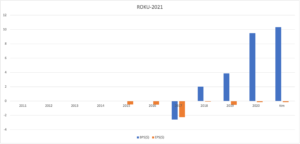

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。ロクは順調にEPSを増やしてきましたね。EPSはあまり伸びていないが、20年4Qは0.48ドルと黒字化に成功しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、赤字と黒字があります。自社でコンテンツを制作しないロクは、設備投資が少ない優良ビジネスだと言えます。しかしながら、20年後半あたりから、自社コンテンツを制作すると発表しています。

20年に投資CFが増えたのは、製作費の影響かもしれません。個人的には、ロクがオリジナル番組を制作するのは得策でないと思います。なぜならば、ネットフリックスなどの配信企業は、過当競争でCFが損なわれてるからです。

では、私たちはどのように投資判断すれば良いのでしょうか?

ロク(ROKU)の注目すべきポイントは?

ロクに投資する上で注目すべきポイントを紹介します。ロクはコネクテッドTVという分野で高いシェアを持つ企業です。そのため、米国や米国外でコネクテッドTVの市場が拡大すれば利益を得られます。

注目1:会員数は+27%で20年に5120万人に到達?

- 総純売上高は、前年比+58%の17.7億万ドル

- プラットフォームの収益は、前年比+71%の12.6億ドル

- 粗利益は、前年比+63%の8.8億ドル

- 20年に1430万のユーザーが追加され、5120万人に到達

- ストリーミングは前年比+209時間、過去最高の587時間に到達

- 1人当たり平均収益(ARPU)は、前年比+5.62ドルで28ドル

- 米国で販売されたスマートTVの38%がRokuTVモデル

ロクは急速に売上を伸ばしている米国のハイテク企業です。

ビジネスモデルは、ストリーミングコンテンツのプラットフォームを提供しています。具体的には、ネットフリックスやアマゾンなどの有料放送の配信、それから3000以上の無料チャンネルも配信しています。

無料放送は、CMを流すことで広告料収入を得ています。

ロクが急成長してる理由は、米国のテレビ事情も背景にあります。

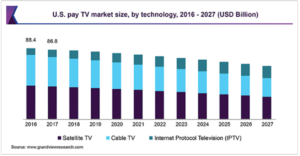

注目2:米国の衛星やケーブルTVからシェアを奪う?

米国では、衛星やケーブルなどの有料テレビの市場規模が縮小しています。

国土が広大な米国では衛星やケーブルTVを契約するのが主流です。なぜならば、国土が狭い日本と違い、電波環境が悪い米国はテレビを付けるだけでは映らないからです。しかし、近年はネットフリックスやアマゾンなどの台頭により、有料テレビが衰退していますね。

ロクに加入すれば、ネットに接続するだけで有料と無料放送が視聴できます。20年には加入者が5120万人になり、Amazon Fireよりも人気が高いです。

従来のテレビを利用して、ネットの動画配信をみるデバイスをコネクテッドTVと言います。米国では、コネクテッドTVの市場が急拡大しています。

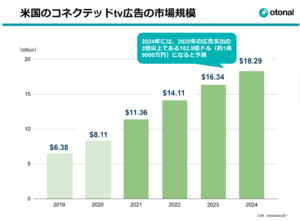

注目3:コネクテッドTV広告の支出は24年に2倍?

米国のコネクテッドTV広告の市場規模予測です。

コネクテッドTV広告の支出は、21年には113.6億ドルに増えます。24年には、20年の広告支出の2倍になると予測しています。これはメディア広告費全体の5%を占める規模です。

日本のコネクテッドTV市場も急速に拡大しています。24年には558億円に到達し、20年時点の5倍以上になると予想しています。

コネクテッドTV市場で、ロクは最も高いシェアを持ちます。

注目4:コネクテットTVの販売台数シェアで1位?

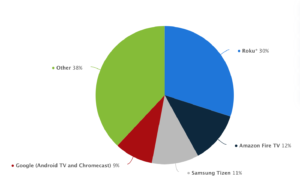

コネクテッドTVデバイスの出荷台数シェアです。コネクテッドTVとは、ストリーミングスティックやゲーム機を通じて、ネット配信を提供するデバイスを指します。

コネクテッドTVデバイスの出荷台数で、30%のシェアを持つ米国1位の会社です。2番手はアマゾンFireで12%、3番手はサムソンで11%、4番手はグーグルで9%と続きます。大手ハイテクの競合企業を抑えて1位はすごいですね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ロク(ROKU)の四半期決算は?

- 2017年に上場した、動画プラットフォームを提供する米国企業

- ネットフリックスなどの有料動画、広告収入で無料動画を配信する

- コネクテッドTVでは、アマゾンやグーグルを抑え米国1位のシェア

- 前年比27%増で加入者が増え、20年末には5120万人に到達

- 有料TVからシェアを奪い、コネクテッドTVは24年に2倍になる

- 20年に黒字化に成功し、利益率が高くPERは4倍と割安水準にある

- コロナが終息する21年は、成長率が鈍化する可能性が高い

個人的には、ロクは投資したい銘柄ではありません。

なぜならば、ストリーミング配信は競合が多く、長期的には利益が得にくいからです。Netflix、Disney+、HBO、Amazon、Apoleなど競合が参入する分野です。20年4Qに黒字化に成功し、21年度の営業利益率は9.6%と高いが楽観的にはなれません。

また、21年前半に経済再開が活発化し、短期的には成長が重そうです。

21年4Qは前年比+33%に減速、22年1Q予想も+25%と弱いです。人々が外出し始めると必然的にビジネスに迎え風ですね。そのため、22年2月時点の予想PER81倍は割高だと思います。

試聴時間で広告収入を得るため、競合はネットフリックス(NFLX)などのネットTVですね。ネットフリックスは会員数が2億人を超える世界最大のネットTVです。

コメントを残す