オンライン旅行サイトのトリップアドバイザーは、コロナ後の景気回復で反発を狙う銘柄です。20年3月に15ドルまで急落した株価は、1年後には4倍の60ドルまで上昇しています。景気再開が本格的に進む22年も期待できますね。

- 「コロナ後に急回復する銘柄、株価は1年で4倍に上昇した…」

- 「景気が本格的に回復する21年は、さらに株高が期待できる….」

- 「株価が上昇してるが、22年2月のPER20倍は割安か…」

トリップアドバイザーは、米国のオンライン専門の旅行予約会社です。米国ではExpediaに次ぐ2番手、世界市場では4番手に位置しています。21年は経済再開が進み、同社の業績は力強く回復しています。

個人的には、トリップアドバイザーは投資したい銘柄ではありません。

なぜならば、コロナからの回復が期待されるが、売上高成長率は15年から鈍化しているからです。成長率が鈍化してる上に、利益率も大きく減少しています。11年に45%だった営業利益率は、19年には12%まで低下しています。

これは、競合企業にシェアを奪われている可能性が高いです。

オンライン旅行サイトは、国境の壁を超えやすくグローバルに展開していますね。中国の旅行者は米国を超え世界最大規模の増加しています。そのため、中国の旅行サイトCtripは他社を買収しながら成長し、世界3位にまで拡大しています。

23年11月の予想PER12倍と割安だが、欲しい銘柄ではありません。

- トリップアドバイザーの4半期決算(23年7-9月)は?

- トリップアドバイザーの過去10年間の売上高や営業利益は?

- 21年は経済再開が期待されるが、投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

トリップアドバイザー(TRIP)の四半期決算は?

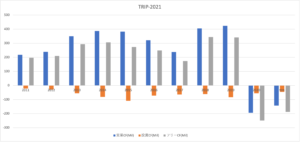

トリップアドバイザー(TRIP)の過去四半期の決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:3.71億ドル(前年比+42%)◯

- Tripadvisor Core:2.44億ドル(+28%)

- Viator:1.15億ドル(+105%)

- TheFork:0.35億ドル(+35%)

- 営業利益:−0.14億ドル(前年度−0.20億ドル)

- 純利益:−0.73億ドル(前年度−0.34億ドル)

- 1株当たり利益:−0.52ドル(前年度−0.24ドル)✖️

23年2Q決算(23年6月30日)

- 売上高:4.94億ドル(前年比+18%)◯

- Tripadvisor Core:2.79億ドル(+2%)

- Viator:2.16億ドル(+59%)

- TheFork:0.38億ドル(+19%)

- 営業利益:0.44億ドル(−30%)

- 純利益:0.24億ドル(−23%)

- 1株当たり利益:0.17ドル(−19%)✖️

23年3Q決算(23年9月30日)

- 売上高:5.33億ドル(前年比+16%)

- Tripadvisor Core:2.90億ドル(+2%)

- Viator:2.45億ドル(+41%)

- TheFork:0.42億ドル(+20%)

- 営業利益:0.64億ドル(−8%)

- 純利益:0.27億ドル(+8%)

- 1株当たり利益:0.19ドル(+12%)

3Qの売上高は前年比+16%で5.33億ドル、営業利益は−8%で0.64億ドルでした。23年1Qや2Qに続き、3Qも減速が続きます。営業利益率は12%と回復していますね。

経済再開が急ピッチで進み、23年も業績を回復していますね。コロナ以前の21年1Qの売上高は2.78億ドルで、大幅に戻していますね。経済再開でどのように恩恵を受けるのか、23年後半も注視したいですね。

マット・ゴールドバーグ最高経営責任者(CEO)は「大規模かつ成長を続けるエクスペリエンス分野でのリーダー的地位を活用する取り組みにより、さらに四半期の健全な成長を達成できることをうれしく思う」と述べた。 「私たちのチームは、戦略的目標を追求するためにより効率的かつ効果的に実行し続けながら、財務面で期待を超える成果を達成しました。」

マイク・ヌーナン最高財務責任者(CFO)は「第3・四半期は堅調な決算を達成した」と述べた。 「収益は前年比 16% 増加し、5 億 3,300 万ドルとなり、エクスペリエンス全体とトリップアドバイザーのコア ホテル メタ サービスで予想を上回りました。 また、主に収益実績により、調整後EBITDAは1億2,700万ドルまたは収益の24%と予想を上回りました。」

23年4Q決算(23年12月…)

23年4Q決算は、24年2月7日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

トリップアドバイザー(TRIP)の損益計算書は?

トリップアドバイザーは11年に28ドルで上場しました。株価は14年に最高値110ドルを付けるも、その後は長く低迷しています。20年3月は15ドルまで急落し、23年11月は16ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、コロナで20年から売上高が急落しています。しかし、注意すべき点は、コロナ以前からすでに成長率が鈍化してる事です。また、11年に45%だった営業利益率は、19年には12%まで低下しています。

これは、競合企業に市場シェアを奪われている事を示しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。20年からBPSとEPSは大きく低下していますね。海外旅行が完全に戻るのはまだまだ先で、業績不振はまだ続きそうです。ただし、21年の自己資本比率は35%と低くないです。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、19年までは黒字でしたね。オンライン旅行サイトは、設備投資が少なく利益が出やすいビジネスです。しかしながら、19年以降は営業CFも大きくマイナスですね。

では、私たち投資家はどのように投資判断したら良いのでしょうか?

トリップアドバイザー(TRIP)の注目ポイントは?

トリップアドバイザー(TRIP)の注目ポイントを紹介します。トリップアドバイザーは、オンラインの旅行予約会社です。米国ではBookingに次ぐ2番手、世界市場では4番手に位置しています。

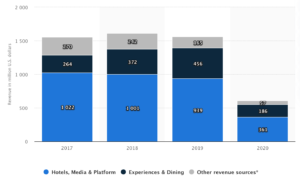

注目1:プラットフォーム事業が売上高の6割を占める?

トリップアドバイザーの事業別の売上高推移です。

売上高が最も大きいのは、プラットフォーム事業で売上高の6割を占めます。プラットフォーム事業では、旅行やホテルの掲載や予約で得る手数料収入です。次いで、エクスペリエンス・ダイニング事業が3割です。

コロナ禍により、全ての事業が大きく減少しています。では、トリップアドバイザーはどれくらいの市場シェアがあるのでしょうか?

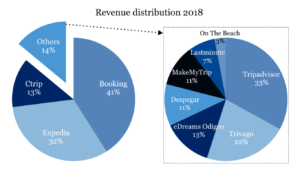

注目2:オンライン旅行サイトで世界4位でシェア10%?

オンライン旅行サイトの市場シェアです。

世界最大のシェアは英国Bookingで41%です。2位は米国Expediaで32%、3位が中国Ctipで13%、上位3社が市場を独占しています。 トリップアドバイザーはその他で市場シェア33%、全体では4番手で9%のシェアだけです。

大きく市場シェアを伸ばしているのは中国Ctripです。中国では海外や国内旅行がブームになり、旅行する中国人が急増しています。また、旅行先では米国人よりも多くのお金を使います。

参考:Ctripの四半期決算|中国で最大のインターネット予約旅行会社

では、中国旅行者は海外でどれだけお金を使うでしょうか?

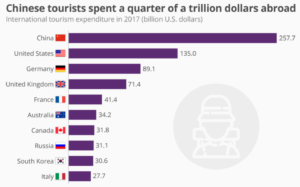

注目3:中国人旅行者は海外で257兆ドルも使う?

中国人は、世界で最もお金を使う旅行者として知られています。

中国人旅行者が海外で使う総額は257兆ドルです。2番手の米国は135兆ドルだけで、いかに中国人旅行者の支出が大きいかが分かります。日本を含め、海外で中国人観光客が重宝されるのは、それだけお金を落としてくれるからです。

海外や国内旅行する中国人は、毎年増加していますね。

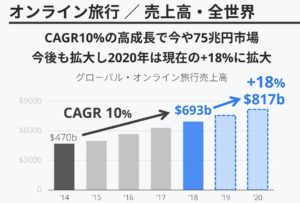

注目4:OTC市場は年率18%成長で8170億ドル?

参考:オンライン旅行会社分析

世界のオンライン予約市場は、右肩上がりで上昇しています。

18年までは年率10%で成長し、市場規模は6930億ドルです。20年には年率18%で拡大し8170億ドルになると予測されています。世界的な原油安もあり、中国人を含むアジア人の海外旅行が成長を牽引しています。

実際に、アジアのオンライン旅行市場が17年に北米を抜いています。特に伸び率が大きいのが中国市場で、1位である米国の2130億ドルを追い越す勢いです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:トリップアドバイザーの四半期決算は?

- 2014年に上場、米国のオンライン専門の旅行会社である

- Bookingが41%、Expediaが32%、Ctripが13%で寡占

- トリップアドバイザーは業界4番手で、シェアは10%だけ

- 20年の売上高は、コロナで前年比−62%も落ち込でいる

- 15年をピークに売上成長率は鈍化、営業利益率も低下してる

- 中国人旅行者が世界的に増加、Ctripにシェアを奪われている

個人的には、トリップアドバイザーは投資したい銘柄ではありません。

なぜならば、コロナからの回復が期待されるが、売上高成長率は15年から鈍化しているからです。成長率が鈍化してる上に、利益率も大きく減少しています。11年に45%だった営業利益率は、19年には12%まで低下しています。

これは、競合企業にシェアを奪われている可能性が高いです。

オンライン旅行サイトは、国境の壁を超えやすくグローバルに展開していますね。中国の旅行者は米国を超え世界最大規模の増加しています。そのため、中国の旅行サイトCtripは他社を買収しながら成長し、世界3位にまで拡大しています。

21年2Qの売上前年比は+298%で、コロナ前に近い水準まで戻しています。また、競合であるエアービーアンドビー(ABNB)と比較すると、利益率が低い点も懸念材料です。22年2月時点の予想PER20倍は割安だが欲しい銘柄ではないです。

コメントを残す