地熱発電のオーマット・テクノロジーは、世界的な環境政策の恩恵を受ける銘柄です。太陽光と違い競合が少ない地熱発電は、営業利益率が28%と特出して高いです。20年9月に55だった株価は、2ヶ月で2倍にも高騰しています。

- 「環境銘柄として知られ、株価は2ヶ月で2倍に高騰…」

- 「利益率が低い再生可能で、28%と特出して高い….」

- 「最高値から株価は50%も暴落、投資するチャンスか…」

オーマット・テクノロジーズは、地熱発電を提供する米国企業です。地熱発電設備の運営や建設が売上高の8割を占め、残りは地熱発電設備の販売です。地熱発電エネルギーでは世界最大で、市場シェアの26%を獲得しています。

個人的には、オーマット・テクノロジーズは投資したい銘柄ではないです。

なぜならば、売上高は20年に減少し、21年後半も回復してないからです。コロナからすでに回復してる太陽光発電と比較して、地熱発電が伸びてないのは大きな懸念材料です。世界的にも地熱発電の割合は小さく、今後もどれだけ伸びるか不明です。

ただ、他の再生可能エネルギーと比較して、競合が少ないのは好材料です。

営業利益率は27%と高く、再生可能エネルギーの中では特出して高いです。そのため、売上高が再びプラス成長に転換し、営業CFが伸びるならば投資したい銘柄ですね。また、21年6月時点のPERは47倍と高く、割安になるのを待つ必要があります。

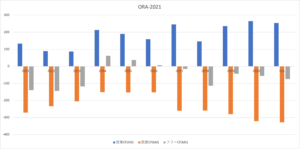

- ORAの4半期決算(2021年4-6月)は?

- ORAの過去10年間の売上高や営業利益は?

- 営業利益率が28%と高いが、投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

オーマット・テクノロジーズ(ORA)の四半期決算は?

エンフェーズ・エナジー(ENPH)の過去四半期の決算を紹介します。

20年3Q決算(2020年9月31日)

- 売上高:1.59億ドル(−6%)

- 営業利益:0.312億ドル(−16%)

- 純利益:0.156億ドル(+1%)

- 1株当たり利益:0.31ドル(+3%)

20年4Q決算(2020年12月31日)

- 売上高:1.79億ドル(−6%)

- 営業利益:0.610億ドル(−4%)

- 純利益:0.206億ドル(+64%)

- 1株当たり利益:0.39ドル(+62%)

21年1Q決算(2021年3月31日)

- 売上高:1.66億ドル(−13%)

- Electricity:76%

- Product:21%

- Energy Storage:2%

- 営業利益:0.498億ドル(−11%)

- 純利益:0.152億ドル(−41%)

- 1株当たり利益:0.27ドル(−47%)

21年1Q決算は、5月6日に公開しています。

1Qの売上高は前年比−13%で1.66億ドル、営業利益は−11%で0.498億ドルでした。20年3Qと4Qに引き続き、売上と営業利益は21年1Qも低迷しています。営業利益率は29%と、過去平均よりも若干低いです。

コロナによる景気減速で、地熱発電の売上高は20年から減少しています。太陽光発電など他のクリーンエネルギーの業績が上向くも、地熱発電の不調は続いていますね。世界経済が本格的に再開する21年後半に、業績が回復できるかに注視したいですね。

21年2Q決算(2021年6月…)

21年2Q決算は、8月4日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

オーマット・テクノロジーズの損益計算書は?

オーマット・テクノロジーズは04年に16ドルで上場しました。株価は12年を起点に緩やかに上昇しています。最高値は21年1月の118ドルで、7月は67ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、19年まで売上高は順調に上昇しています。コロナによる景気減速で、売上高は21年6月も減少が続いています。営業利益率のピークは16年の30%だが、21年TTMも27%と高いです。

地熱発電は巨額の設備投資を必要とするため、参入が難しいビジネスです。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSとEPSは順調に上昇しています。配当利回りは1%未満と小さいが、配当金は6年で2倍近く上昇しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、長く赤字が続いています。地熱発電所は巨額の設備投資を必要とし、利益が出にくいビジネスですね。

では、私たち投資家はどのように投資判断したら良いのでしょうか?

オーマット・テクノロジーズ(ORA)の注目ポイントは?

オーマット・テクノロジーズ(ORA)の注目すべきポイントを紹介します。オーマット・テクノロジーズは、地熱発電を提供する米国企業です。地熱発電設備の運営や建設が売上高の8割を占め、残りは地熱発電設備の販売です。

注目1:地熱エネルギー市場1位でシェアは26%?

地熱エネルギーの市場シェア推移です。

オーマット・テクノロジーズは、世界1位で26%のシェアを持ちます。2位は日本の三菱で18%、3位は富士で13%、4位は東芝で10%と日本勢が続きますね。地震大国である日本は、地熱エネルギーのシェアが高いです。

15年にオーマットと東芝は、中南米やアフリカで共同開発すると発表しています。15年時点の地熱発電の市場シェアは、東芝が26%、オーマットは12%でした。

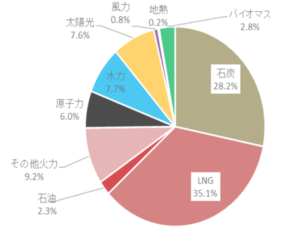

ただし、日本の地熱発電に占める割合は0.2%と低いです。

注目2:地震大国の日本でも地熱発電は0.2%だけ?

19年の日本の自然エネルギーの割合です。

世界的に自然エネルギーの割合は増えているが、全体で見るとまだまだ大きくないです。太陽光が占める割合は7.6%、風力は0.8%、地熱は0.2%しかありません。地震大国の日本は地熱発電が活発な国だが、それでも割合が小さい点に注意が必要ですね。

では、世界的には地熱発電はどれくらい大きいのでしょうか?

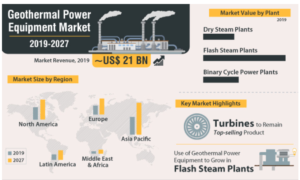

注目3:地熱発電設備の市場規模は210億ドル?

地熱発電設備の地域別市場シェアの19年と27年予測です。

世界の地熱発電設備市場は、19年時点で210億ドルと試算されています。アジア太平洋地域は、市場規模が最も大きく成長率も高いです。北米や欧州、南米やアフリカ地域でも伸びています。

ただし、太陽光発電と比較すると成長率や市場規模は小さいですね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:オーマット・テクノロジーズの四半期決算は?

- 04年に上場した、地熱発電を提供する米国企業

- 地熱発電は世界最大で、市場シェアの26%を保有

- 東芝と共同で、南米やアフリカ地域にも発電所を建設

- 売上高は緩やかに上昇するも、19年をピークに減少

- 新規参入が難しい事業で、営業利益率は27%と高い

- 巨額の設備投資を必要とし、フリーCFは赤字である

- 太陽光や風力と比較して、競合が少ない点は好材料

個人的には、オーマット・テクノロジーズは投資したい銘柄ではないです。

なぜならば、売上高は20年に減少し、21年後半も回復してないからです。コロナからすでに回復してる太陽光発電と比較して、地熱発電が伸びてないのは大きな懸念材料です。世界的にも地熱発電の割合は小さく、今後もどれだけ伸びるか不明です。

ただ、他の再生可能エネルギーと比較して、競合が少ないのは好材料です。

営業利益率は27%と高く、再生可能エネルギーの中では特出して高いです。そのため、売上高が再びプラス成長に転換し、営業CFが伸びるならば投資したい銘柄ですね。また、21年6月時点のPERは47倍と高く、割安になるのを待つ必要があります。

エンフェーズ・エナジーは、太陽光発電向けに制御装置を開発する米国企業です。太陽エネルギーを供給する企業は競合が多いが、発電事業者向けのビジネスは好調です。エンフェーズ・エナジーの営業利益率も24%と高く、売上もプラスに反転しています。

参参考:エンフェーズ(ENPH)四半期決算|太陽発電装置で利益率24%

会社員が株式投資で成功できない理由とは?

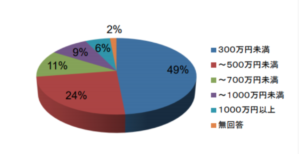

- 個人投資家で、年収300万円未満は全体の49%を占める

- 個人投資家で、年収500万円未満は全体の73%を占める

- 収入が少ない会社員ほど、自由に使える時間も少ない

- お金があれば、株式投資は下手くそでも成功できる

- お金がないと、王道のインデックスや高配当投資が通用しない

- お金がないなら、リスクを考慮しながら増やす努力が必要になる

- 投資でリスクを取るなら、投資スキルを磨かないといけない

- 株式投資は確率のゲームだから、経験や知識で誰でも上達できる

- 仕事が忙しい会社員は、投資と向き合う時間が絶対的に足りない

会社員が株式投資で勝つのは難しいです。

なぜならば、株式投資で絶対的に必要な「お金」と「時間」の両方がないからです。日本証券業協会の調査によると、個人投資家で年収が300万円未満は全体の49%も占めます。

実は、お金と時間の両方がないと、世に出回っている投資手法の多くは通用しません。なぜならば、投資本や投資手法は、お金かもしくは時間がある事を前提にしているからです。書籍やネット上に投資の攻略法は溢れているが、年収が低い会社員を対象にしていません。

会社員時代に私は10年以上も負け続けていました。その後に、短期間で資産を2.5倍に増やせたのは、投資に集中できる「時間」と「お金」があったからです。

ここで言いたい事は、会社員は株式投資でか勝てないという事ではありません。

私たち会社員はまず、なぜ投資で勝てないのか理解する必要があります。勝てない原因を正しく理解しなければ、根本的な解決策を議論できないからです。会社員が投資で勝てない正体さえ分かれば、後はそれに合わせて戦略を練るだけです。

21年中盤には、好相場が崩れる可能性がある?

いくつかの幸運が重なり、2017年に会社を辞める機会がありました。

しかしながら、私が選んだ道は決して順風満帆ではありません。セミリタイアしたのは十分な収入があったからではなく、もう会社員を続ける事に耐えられなかったからです。30代で無職になった私は、逃げるようにして会社を辞めて実家に戻りました。

実家に戻りさえすれば、とりあえず食費と家賃を払わなくて良いからです。この時期は本当に辛くて、生活が苦しい中で大学まで行かせてくれた母親を思うと、申し訳ない気持ちで夜には涙が止まりませんでした。

私には、誰よりも株式投資もビジネスの才能がないのは明らかです。

ネットビジネスでようやく月1万円を超えたのは、ブログを始めから1年11ヶ月です。また、1人で生活できるだけの収入を得るのに2年9ヶ月も要しています。過去10年間の投資の損失額は200万円以上です。いくつかの幸運や人々の助けがあり、ようやく生活できるだけの収入を得られました。

しかし、20年のコロナ危機で収入が激減し、再び大きな試練が与えられます。

ただ、結果的にこの苦境は私にとって大きく成長する機会になりました。米国株で成功した事で、20年以降の資産は加速度的に増えていますね。ネットの収入もあるが、投資だけで800万円以上の利益が出ています。この苦境を乗り越えられたのも、私の実力ではなく本当に運が良かったに尽きます。

私が短期間に資産を2.5倍に増やせたのは、単純に好相場に支えられていたからです。

コロナで相場が激しく動いている時は、日々の値動きに付いていけず毎日パニック状態でした。しかしながら、投資の知識を付けた後に当時を振り返ると、教科書通りの「金融相場」だった事が分かります。金融相場とは、不景気の中で発生する経済実態が伴わない株高です。

3月に最安値6860ドルを付けたNASDAQは、すぐ後に急騰し10ヶ月で1.9倍も上昇しています。過去10年負け続けた私が短期間で成功できたのは、好相場の流れに乗れたからです。

もしも、この期間に資産を減らした人は、正しい投資のやり方を知らないせいで、本来得られるはずの利益を大幅に逃しています。21年は「金融相場+業績相場」で、20年よりも大きな強気相場に突入すると言われています。業績相場とは、政府の財政支出で持ち直した実体経済に応じた株高です。

ただし、私たちに残されている時間は多くはありません。

なぜならば、株式市場は未来を予測して動くため、FRBが利上げする前に崩れる可能性があるからです。早ければ、21年の中盤前には強気相場が終わります。08年から長く続いた強気相場終われば、その反動で今後10〜20年は弱気相場になる可能性が高いです。

だからこそ、私たちは1日も早く投資手法を身につけて、いますぐに資産を増やす必要があります。私の場合だが、好相場に1ヶ月乗り遅れれば、月100万円以上の利益を逃す事になります。投資手法は1日でも早く習得することを考えた方がいいですね。

参考:

参考:

コメントを残す