開発サイクルが早いハイテク業界において、ジェイフロッグは需要が高いサービスを提供しています。同社のサービスを利用することで、リリースまでの期間を大幅に縮小できます。23年2Qの売上前年比は+24%、3Qは+23%に減速しています。

- 「20年9月に上場し、22年2月は27ドルに下落…」

- 「高い売上成長率を維持するも、営業損失額は拡大してる…」

- 「大手クラウドと競合するため、今後も競争が激しくなる…」

ジェイフロッグ(JFROG)は、継続的ソフトウェアリリース管理(CSRC)を提供する米国企業です。具体的には、ソフトウェアのリリースサイクルを安全に早く提供するためのプラットフォームを開発者に提供します。

個人的には、ジェイフロッグは投資したい銘柄ではありません。

なぜならば、高い売上成長率を維持しているが、営業損失額も拡大しているからです。19年の営業利益率は−6.6%で縮小傾向にあったが、21年には−28.3%と悪化しています。また、営業CFの利益が縮小してる点も懸念材料です。

同社の主力製品は、大手クラウド企業と競合します。アマゾン、マイクロソフト、グーグルと競合するには、高い技術力や研究開発費用を必要としますね。

営業損失額や営業CFが悪化してることを考えると、競争に負けている可能性も否定できません。ただ事業自体は好調で、ARRが10万ドルを超える顧客数は前年比+66%で順調に増えています。

- ジェイフロッグの4半期決算(23年7-9月)は?

- ジェイフロッグの過去10年間の売上高や営業利益は?

- 3桁の売上成長率だったが、再開後も好調を維持できる?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ジェイフロッグ(FROG)の四半期決算は?

ジェイフロッグ(FROG)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:7982万ドル(前年比+25%)◯

- Subscription:7454万ドル(+26%)

- License:424万ドル(+14%)

- 営業利益:−2321万ドル(前年度−1913万ドル)

- 純利益:−2080万ドル(前年度−1970万ドル)

- 1株当たり利益:−0.21ドル(前年度−0.20ドル)◯

23年2Q決算(23年6月30日)

- 売上高:8417万ドル(前年比+24%)

- 営業利益:—万ドル(—%)

- 純利益:−1546万ドル(+34%)

- 1株当たり利益:0.11ドル(+650%)

23年3Q決算(23年9月30日)

- 売上高:8863万ドル(前年比+23%)◯

- Subscription:8413万ドル(+24%)

- License:450万ドル(+6%)

- 営業利益:−1805万ドル(前年度−2343万ドル)

- 純利益:−1374万ドル(前年度−2355万ドル)

- 1株当たり利益:−0.13ドル(前年度−0.24ドル)◯

3Qの売上高は前年比+23%で8863万ドル、営業利益は−1805万ドルでした。23年1Qや2Qに続き、3Qの売上も好調ですね。営業利益率は−20.3%に改善しています。

収益は低下しているが、事業は順調に拡大しています。

ARRが10万ドルを超える顧客数は848社、前年比+21%に増えています。また、100万ドルを超える大型顧客は30社、前年比+66%に増えていますね。

23年4Qの売上予想は、9230万ドル(+20%)と減速します。

23年通期は3.456億ドルと少しだけ引き上げています。

「JFrog は、第 3 四半期の堅調な業績により当社のガイダンスの上限を上回りました。この数字は、バイナリ ライフサイクル管理に焦点を当て、包括的なセキュリティ ソリューションを組み込んだ当社のハイブリッド ソフトウェア サプライ チェーン プラットフォームの企業導入が成功していることを明確に示しています。」と Shlomi Ben 氏は述べています。 ハイム氏、JFrog CEO 兼共同創設者。 「当社の DevOps、セキュリティ、および MLOps 機能への新たな追加により、将来の拡張への道が開かれ、今年の最終四半期にさらなる成長を推進できることに引き続き自信を持っています。」

23年4Q決算(23年12月…)

23年3Q決算は、24年2月2日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ジェイフロッグ(FROG)の損益計算書は?

ジェイフロッグは20年9月に64ドルで上場しています。最高値85ドルを付けた後は低迷し、23年11月は26ドル前後で推移していますね。

その1:売上高と営業利益の10年間の推移は?

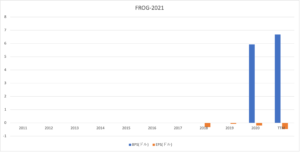

過去10年間の決算書を見ると、売上は順調に拡大しています。しかし、営業損失額も拡大し、21年の営業利益率は−28%に低下していますね。競合にシェアを奪われている可能性があります。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。20年に上場に成功したことで、自己資本比率は77%と高いです。EPSは引き続き赤字ですね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、18年から黒字化に成功しています。ただし、営業利益の低下とともに、21年は営業CFも低下しています。競合にシェアを奪われている可能性があります。

では、私たち投資家はどのように判断すれば良いのでしょうか?

ジェイフロッグ(FROG)の注目ポイントは?

ジェイフロッグ(JFOG)の注目ポイントを紹介します。

注目1:大手クラウドとパッケージ管理で競合する?

コンテナレジストリの市場シェアです。

コンテナレジストリとは、コンテナエンジンが扱うコンテナイメージファイルを保管する場所で、レジストリにおいてコンテナイメージのバージョン管理や配布を行えるツールです。

Artificatoryはジェイフロッグの主力製品で、チームや組織など任意の規模でソフトウェアパッケージを保存、更新、管理でき、さらには全てのソフトウェアが最新であることを保証する製品です。

同様の機能を持つ製品は、グーグル、マイクロソフト、アマゾンでも提供されています。大手企業と競争するには、高い技術力や研究費用を必要としますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ジェイフロッグ(FROG)の銘柄分析

- 20年6月に上場した、CSRCを提供する米国SaaS

- ソフトウェア開発のリリースを、安全に早く提供できる

- ハイテク業界で需要が高く、年率40%前後で拡大してる

- 主力製品は大手クラウドと競合、利益率は21年に低下

- 21年の営業利益率は−28%と低く、営業CFも縮小してる

ジェイフロッグ(JFROG)は、継続的ソフトウェアリリース管理(CSRC)を提供する米国企業です。具体的には、ソフトウェアのリリースサイクルを安全に早く提供するためのプラットフォームを開発者に提供します。

個人的には、ジェイフロッグは投資したい銘柄ではありません。

なぜならば、高い売上成長率を維持しているが、営業損失額も拡大しているからです。19年の営業利益率は−6.6%で縮小傾向にあったが、21年には−28.3%と悪化しています。また、営業CFの利益が縮小してる点も懸念材料です。

同社の主力製品は、大手クラウド企業と競合します。アマゾン、マイクロソフト、グーグルと競合するには、高い技術力や研究開発費用を必要としますね。

営業損失額や営業CFが悪化してることを考えると、競争に負けている可能性も否定できません。ただ事業自体は好調で、ARRが10万ドルを超える顧客数は前年比+49%で順調に増えています。

大手ハイテク企業と競合する企業は投資を避けた方がいいですね。なぜならば、大手企業は資金が豊富で技術力も高く、いずれは追随されるからです。買収されるなら良いが、採算性が取れずに大半が撤退します。

参考:アマゾン(AMZN)四半期決算|21年3Qは前年比+15%に減速

コメントを残す