世界的なパンデミックのコロナの影響で、治療薬関連の株も注目を集めています。ヴィア・バイオテクノロジー株は、都市封鎖が始まった3ヶ月から、わずか4ヶ月で株価が2倍近く上昇しています。治療薬が大量生産される事を考えると、私たちはこの株を購入した方が良いのでしょうか?

- 「3月のコロナ危機で、治療薬株は4ヶ月で2倍に暴騰した…」

- 「トランプ政権は、ワクチン株に10億ドル単位で投資している…」

- 「ワクチンや治療薬が大量生産されるなら、暴騰するかもしれない…」

ヴィア・バイオテクノロジー社は、コロナの治療薬を開発しています。

コロナ治療薬を開発する企業は多いが、ヴィア・バイオテクノロジーの特徴は汎用性が高い薬を開発している事です。新型コロナウイルスは、インフルエンザと同様に変異する可能性が高いです。ウイルスが変異しても、ある程度高い治療効果が出ると期待されています。

しかしながら、個人的にはヴィア・バイオテクノロジー社に投資したいとは思いません。

なぜならば、コロナのワクチン株や治療薬株は、不確実性の要素があまりにも大きいからです。現段階で高い効果が発揮されていても、他の有効な治療薬が見つかる可能性も高いですね。また、ワクチン株も治療薬株も、膨大な研究開発費や設備投資を必要とする点もネガティブ要素です。

- VIRの4半期決算(2020年4-6月)は?

- VIRの過去10年間の売上高や営業利益は?

- 競合他社よりも優位性は高いが、リスクが高い理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ヴィア・バイオテクノロジーの四半期決算は?

ヴィア・バイオテクノロジーの四半期決算を紹介します。

第2Q決算(2020年6月30日)

- 売上高:6698万ドル(前年比32倍)

- 営業利益:−2905万ドル(+58%)

- 純利益:−3112 万ドル(+54%)

- 一株利益:−0.27(+56%)

ヴィア・バイオテクノロジーは、重症感染症の予防や治療薬の研究・開発する会社です。B型肝炎ウイルス(HBV)、インフルエンザA、ヒト免疫不全ウイルス(HIV)、結核菌などを対象とする開発パイプラインを保有しています。

コロナの治療薬を開発している事で、注目を浴びていますね。

2Qの決算は、予想を大きく上回る好決算でした。売上高は前年比62%増で6698万ドル、営業利益は2905万ドルの赤字でした。売上高が大きく増加した理由は、ライセンス収入で4330万ドルを得たからです。つまりは、一過性の売上増という事ですね。

ただし、ライセンス収入を抜かした場合も、前年比は12倍増と大きいです。

Revenues: Total revenues for the quarter ended June 30, 2020 were $67.0 million, compared to $2.0 million for same period in 2019. The increase for the quarter was primarily due to $43.3 million related to the license granted to GSK under the collaboration agreement and $22.7 million from Brii Biosciences exercising its option to obtain exclusive rights to develop and commercialize compounds and products arising from VIR-2218 in greater China.

第3Q決算(2020年10月)

2020年10月に公開予定。

では、ヴィア・バイオテクノロジー社の売上高や営業利益の10年間の推移はどうなっているのでしょうか?

ヴィア・バイオテクノロジーの10年間の損益計算書は?

ヴィア・バイオテクノロジーは、2019年に14ドルで上場しました。コロナの影響で30ドルまで暴落するも、その後に最高値で52ドルまで上昇しています。1年半弱で株価は、3.7倍にも増えていますね。

では、ヴィア・バイオテクノロジー社の損益計算書やキャッシュフローを紹介します。

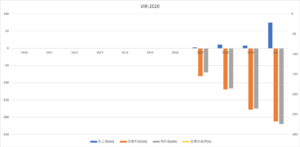

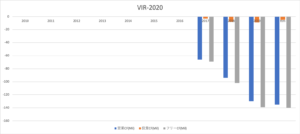

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、上場以来ずっと赤字決算を続けている事が分かります。売上高の伸び幅よりも営業利益の損失の方が大きいです。19年の営業損益額は、売上高の20倍にも及びます。20年(TTM)で売上高が大きく伸びたのは、ライセンス収入で4400万ドルを得たからです。

ただし、ライセンス収入を抜かしても、20年の売上高は大きく拡大しています。

その2:BPSとEPSの10年間の推移は?

直近のBPS(1株あたり純資産)とEPS(1株あたり純利益)を見ると、大きく改善傾向にある事が分かりますね。20年2Qで売上高が拡大した事で、BPSを大きく改善しています。また、19年でEPSは悪化するも、20年では大きく縮小していますね。

コロナ治療薬が完成すれば、大きく改善する可能性もあります。

その3:営業CFと投資CFの10年間の推移は?

営業CFとフリーCF(営業CF−投資CF)は、マイナス幅が大きく増加傾向にありますね。ヴィア・バイオテクノロジーに限らず、バイオテクノロジー 関連株はCFが赤字になる会社が多いです。感染症やウイルスなどの治療薬を開発するには、赤字覚悟で投資する必要があるからです。

治療薬は社会的に必要なため、今回のコロナのように米国政府から支援される事もあります。では、私たち投資家は、ヴィア・バイオテクノロジーをどのように判断すれば良いのでしょうか?

ヴィア・バイオテクノロジーに投資する上で注目ポイントは?

ヴィア・バイオテクノロジーに投資する上でのポイントを紹介します。

コロナ危機を収縮させるためには、ワクチンと治療薬のどちらも必要ですね。ヴィア・バイオテクノロジーは、治療薬を開発する会社です。

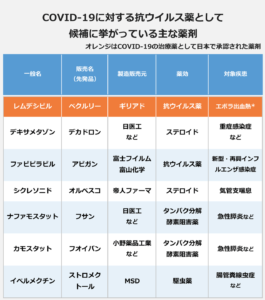

注目1:既存治療薬で最有力候補はレムデシビル?

コロナの治療薬は、既に存在する既存薬を転用するアプローチが先行しています。新しい新薬をゼロから創薬すると、研究開発や治験で数年間を要してしまうからです。

2020年8月現在、コロナ対策として使われているメインの薬剤は7種類です。その中でも、最も有効性が高いのはエボラ出血熱で使われているギリアド社の「レムデシビル」です。重症患者を対象にした米国立アレルギー・感染症研究所の試験では、プラセボよりも若干の効果が証明されました。

- 回復までの期間:レムデシビル群11日、プラセボ群15日

- 重症からの死亡率:レムデシビル群8.0%、プラセボ群11.6%

劇的な治療薬とは言えないが、重症患者に対してはある程度有効だと証明されています。逆に言うと、現在の既存薬だけでは、死亡率を少しだけ抑えられる程度の効果しかないとも言えますね。

結果からも分かる通り、レムデシビルだけでは十分ではありません。

そのため、重症肺炎や急性呼吸症候群からも、有効な治療薬の候補を探しています。呼吸器系の主な治療薬の候補として挙げられているのは、15種類にも及びます。ただし、これらも試験段階のものが多く、またレムデシビル以上の成果はあげられていません。

既存薬の転用が進む一方で、新規の薬剤を開発するメーカーも多数あります。ヴィア・バイオテクノロジー社は、新薬を開発する1社です。

注目2:新しい治療薬を開発する企業は12社以上?

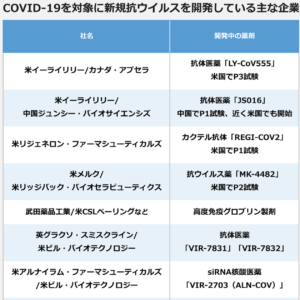

コロナの新薬を開発してる共同企業は、全部で12社前後あります。

その中で、最終段階である臨床第3相(P3)試験に進んでいるのは、抗体薬の「LY-CoV555」を開発する米国イーライリリーです。他社の創薬会社も、続々とP1やP2試験に突入していますね。

有力株として注目しているヴィア(ビル)・バイオテクノロジー社は、抗体医薬とsiRNA核酸医薬の2つのアプローチで新薬を開発しています。では、ヴィア・バイオテクノロジーの治療薬は、他の新薬と比較してどんな優位性があるのでしょうか?

注目3:ヴィア・バイオテクノロジーの治療薬は万能型?

そして新型コロナウイルス治療薬に関しては、2つの別々のテクノロジー・プラットフォームを用いて創薬に取り組んでいます。ひとつは「モノクローナル抗体」を使ったアプローチで、新薬候補「VIR-7831」ならびに「VIR7832」がこれに当たります。そこでは「S309抗体」という、かつてSARSが流行した際にSARSを克服した患者から抽出した抗体が、すべての「コロナ系」の伝染病に効く可能性があることを利用し、創薬を試みています。

5月18日には、「ネイチャー」という権威ある医学雑誌に「S309抗体」に関する論文が掲載されました。「S309抗体」は、コロナ系の伝染病なら何にでも効くと考えられており、それは今後、新型コロナウイルスが次々に変異(ミューテーション)を繰り返した場合でも「突然効かなくなった!」というリスクを排除できるものと期待されています。

ヴィア・バイオテクノロジー社は、汎用性が高い治療薬を開発しています。

新型コロナウイルスは、インフルエンザと同様に様々な種類のウイルスに変異すると予想されています。ウイルスが変異すると、これまでの治療薬が効果を発揮しない可能性が高いですね。そうすると、またゼロから新薬を開発し臨床試験を行う必要があります。

そう考えると、ヴィア・バイオテクノロジー社は有効性が高い新薬だと言えます。

実際に、8月に香港で新型ウイルスの再感染が確認されました。科学者が検証した結果、1回目と2回目に感染した新型ウイルスは遺伝子の配列から、「明らかに異なる」ものだと言います(参考:新型ウイルス「世界初」の再感染)。

注目4:ナスダック予想は21年も赤字決算が続く?

ヴィア・バイオテクノロジー社は、前年よりも大きく売上高を伸ばしています。

2016年に創業し、徐々に治療薬開発が軌道に乗れる兆候があるかもしれません。しかしながら、ナスダックのレポート予想によると、EPSの赤字を脱却する目処は立っていないですね。コロナの治療薬が完成した後でも、黒字化しない可能性は十分にあります。

治療薬次第では状況が変わるが、市場予測では悲観的に見られています。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

ヴィア・バイオテクノロジー株を購入するべきか?

- 有効性が高い治療薬を開発してるが、不確実性やリスクが高い

- ワクチンや治療薬を先行開発する企業は、赤字経営が長く続いている

- 17年に上場し、19年の損失は売上高の20倍を超えている

- 競合他社も多く、1社だけが優位に立つのが難しい

ヴィア・バイオテクノロジー社は、他社よりも有効性が高い治療薬を開発しています。

しかしながら、個人的にはヴィア・バイオテクノロジー社に投資したいとは思いません。なぜならば、コロナのワクチン株や治療薬株は、不確実性の要素があまりにも大きいからです。現段階で高い効果が発揮されていても、他の有効な治療薬が見つかる可能性も高いですね。

また、P2やP3試験と段階を踏む過程で、不具合が生じる可能性もあります。

ワクチン株も治療薬株も、膨大な研究開発費や設備投資を必要とします。ヴィア・バイオテクノロジーも例外ではなく、売上高の20倍以上の損失を計上しています。コロナ収束後にはペイする可能性もあるが、投資に失敗して破産する危険性もあります。

まとめ:ヴィア・バイオテクノロジーの四半期決算は?

- 17年に設立され、経営陣は優秀でバイタリティがある

- ライセンス臨時収入もあり、20年は売上高が32倍も拡大した

- 19年と比較して、EPSは大きく改善している

- ナスダック予想では、21年も赤字経営から脱却していない

- 既存コロナ治療薬でレムデシビルが使われるが、効果は限定的である

- VIRの治療薬は汎用性が高く、ウイルスが変異しても有効性が高い

ヴィア・バイオテクノロジー社は、コロナの治療薬を開発しています。

コロナ治療薬を開発する企業は多いが、ヴィア・バイオテクノロジーの特徴は汎用性が高い薬を開発している事です。新型コロナウイルスは、インフルエンザと同様に変異する可能性が高いです。ウイルスが変異しても、ある程度高い治療効果が出ると期待されています。

しかしながら、個人的にはヴィア・バイオテクノロジー社に投資したいとは思いません。

なぜならば、コロナのワクチン株や治療薬株は、不確実性の要素があまりにも大きいからです。現段階で高い効果が発揮されていても、他の有効な治療薬が見つかる可能性も高いですね。また、ワクチン株も治療薬株も、膨大な研究開発費や設備投資を必要とする点もネガティブ要素です。

会社員が株式投資で成功できない理由とは?

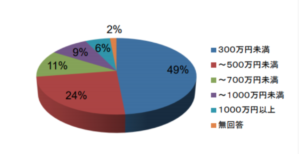

- 個人投資家で、年収300万円未満は全体の49%を占める

- 個人投資家で、年収500万円未満は全体の73%を占める

- 収入が少ない会社員ほど、自由に使える時間も少ない

- お金があれば、株式投資は下手くそでも成功できる

- お金がないと、王道のインデックスや高配当投資が通用しない

- お金がないなら、リスクを考慮しながら増やす努力が必要になる

- 投資でリスクを取るなら、投資スキルを磨かないといけない

- 株式投資は確率のゲームだから、経験や知識で誰でも上達できる

- 仕事が忙しい会社員は、投資と向き合う時間が絶対的に足りない

会社員が株式投資で勝つのは難しいです。

なぜならば、株式投資で絶対的に必要な「お金」と「時間」の両方がないからです。日本証券業協会の調査によると、個人投資家で年収が300万円未満は全体の49%も占めます。

実は、お金と時間の両方がないと、世に出回っている投資手法の多くは通用しません。なぜならば、投資本や投資手法は、お金かもしくは時間がある事を前提にしているからです。書籍やネット上に投資の攻略法は溢れているが、年収が低い会社員を対象にしていません。

会社員時代に私は10年以上も負け続けていました。その後に、短期間で資産を2.5倍に増やせたのは、投資に集中できる「時間」と「お金」があったからです。

ここで言いたい事は、会社員は株式投資でか勝てないという事ではありません。

私たち会社員はまず、なぜ投資で勝てないのか理解する必要があります。勝てない原因を正しく理解しなければ、根本的な解決策を議論できないからです。会社員が投資で勝てない正体さえ分かれば、後はそれに合わせて戦略を練るだけです。

21年中盤には、好相場が崩れる可能性がある?

いくつかの幸運が重なり、2017年に会社を辞める機会がありました。

しかしながら、私が選んだ道は決して順風満帆ではありません。セミリタイアしたのは十分な収入があったからではなく、もう会社員を続ける事に耐えられなかったからです。30代で無職になった私は、逃げるようにして会社を辞めて実家に戻りました。

実家に戻りさえすれば、とりあえず食費と家賃を払わなくて良いからです。この時期は本当に辛くて、生活が苦しい中で大学まで行かせてくれた母親を思うと、申し訳ない気持ちで夜には涙が止まりませんでした。

私には、誰よりも株式投資もビジネスの才能がないのは明らかです。

ネットビジネスでようやく月1万円を超えたのは、ブログを始めから1年11ヶ月です。また、1人で生活できるだけの収入を得るのに2年9ヶ月も要しています。過去10年間の投資の損失額は200万円以上です。いくつかの幸運や人々の助けがあり、ようやく生活できるだけの収入を得られました。

しかし、20年のコロナ危機で収入が激減し、再び大きな試練が与えられます。

ただ、結果的にこの苦境は私にとって大きく成長する機会になりました。米国株で成功した事で、20年以降の資産は加速度的に増えていますね。ネットの収入もあるが、投資だけで800万円以上の利益が出ています。この苦境を乗り越えられたのも、私の実力ではなく本当に運が良かったに尽きます。

私が短期間に資産を2.5倍に増やせたのは、単純に好相場に支えられていたからです。

コロナで相場が激しく動いている時は、日々の値動きに付いていけず毎日パニック状態でした。しかしながら、投資の知識を付けた後に当時を振り返ると、教科書通りの「金融相場」だった事が分かります。金融相場とは、不景気の中で発生する経済実態が伴わない株高です。

3月に最安値6860ドルを付けたNASDAQは、すぐ後に急騰し10ヶ月で1.9倍も上昇しています。過去10年負け続けた私が短期間で成功できたのは、好相場の流れに乗れたからです。

もしも、この期間に資産を減らした人は、正しい投資のやり方を知らないせいで、本来得られるはずの利益を大幅に逃しています。21年は「金融相場+業績相場」で、20年よりも大きな強気相場に突入すると言われています。業績相場とは、政府の財政支出で持ち直した実体経済に応じた株高です。

ただし、私たちに残されている時間は多くはありません。

なぜならば、株式市場は未来を予測して動くため、FRBが利上げする前に崩れる可能性があるからです。早ければ、21年の中盤前には強気相場が終わります。08年から長く続いた強気相場終われば、その反動で今後10〜20年は弱気相場になる可能性が高いです。

だからこそ、私たちは1日も早く投資手法を身につけて、いますぐに資産を増やす必要があります。私の場合だが、好相場に1ヶ月乗り遅れれば、月100万円以上の利益を逃す事になります。投資手法は1日でも早く習得することを考えた方がいいですね。

参考:

参考:

コメントを残す