コロナ以降にコンテナ運賃が高騰し、ダナオス(DAC)などのコンテナ銘柄が短期間で10倍にも高騰しています。コンテナに続きバルク運賃も上昇基調にありますね。では、この流れは原油タンカー銘柄にも波及するのでしょうか?

- 「コロナによる原油低迷で、株価は60%も暴落している…」

- 「PERは9倍と最低水準だが、株価は上昇しないのか…」

- 「世界中の脱炭素化で、もう原油需要は回復しないのだろうか…」

NATは、原油タンカーを所有し世界中に輸送するノルウェーの海運大手です。NATは大型船スエズマックスタンカーを25隻保有しています。原油タンカー運賃は過去最低水準に落ち込んでいるが、22年から上向く可能性が高いです。

個人的には、NATは投資したい銘柄のひとつです。

なぜならば、過去最低水準のタンカー運賃は、いずれ上昇すると思うからです。タンカー運賃は原油価格には依存しません。原油の海上運搬量(需要)と船舶数(供給)で決まります。世界の原油消費量の予測を見ると、22年後半には過去最高を更新します。

実際に、足元のタンカー運賃は22年に上昇を始めていますね。世界的な原油の需要は増え始めるも、船舶の注文数は歴史的低水準にあります。中国景気減速やロシア危機など懸念材料はあるも、22年にタンカーの強気相場が訪れそうです。

ただし、23年からはタンカーの相場は少し弱いです。季節的な調整が終わった2Q以降も、市況は回復していないですね。

- NATの4半期決算(23年4-6月)は?

- NATの過去10年間の売上高や営業利益は?

- 歴史的な注文数で、原油タンカーの強気相場到来か?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ノルディック・アメリカン・タンカーズの四半期は?

ノルディック・アメリカン・タンカーズ(NAT)の四半期決算を紹介します。

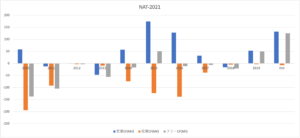

22年4Q決算(22年12月30日)

- 売上高:7.109億ドル(前年比+214%)

- 営業利益:4.372億ドル(前年度−6.615億ドル)

- 純利益:3.603億ドル(前年度−7.294億ドル)

- 1株当たり利益:0.17ドル(前年度−0.41ドル)

23年1Q決算(23年3月30日)

- 売上高:8.709億ドル(前年比+461%)○

- 営業利益:5.467億ドル(前年度−2.091億ドル)

- 純利益:4.691億ドル(前年度−2.698億ドル)

- 1株当たり利益:0.22ドル(前年度−0.14ドル)○

23年2Q決算(23年6月30日)

- 売上高:6.779億ドル(前年比+95%)×

- 営業利益:3.414億ドル(+17倍)

- 純利益:2.680億ドル(前年度−0.395億ドル)

- 1株当たり利益:0.13ドル(前年度−0.02ドル)×

2Qの売上高は前年比+95%で6.779億ドル、営業利益は3.414億ドルでした。22年4Qや23年1Qと比較して、2Qの売上と利益は加速しています。営業利益率は50%と過去最高に高い水準ですね。

22年4Qと23年1Qの配当は0.15ドル(利回15%)、2Qは0.13ドル(13%)に下げています。

23年1Qのスポット料金は60,005ドル、2Qは43,200ドル、8月29日時点の3Qは34,800ドルと弱いです。

ただし、同社CEOは引き続き、タンカー市況について強気ですね。

1 2023 年上半期の純利益は、前年同期より 1 億ドル以上増加しました。 2023 年最初の 6 か月の純利益は合計 7,370 万ドルでしたが、2022 年最初の 6 か月の純損失は 3,090 万ドルでした。NAT の方向性は疑いもなく上昇傾向にあります。 2023 年の第 2 四半期の数値は、このレポートの後半に記載されています。

2 2023 年第 2 四半期の配当は 1 株あたり 13 セント ($0.13) となり、昨年の同四半期の配当は 3 セントから増加することが決定しました。 配当は、2023年9月14日時点の記録上の株主に対して、2023年10月5日に支払われます。2023年のこれまでのところ、NATは1株あたり43セントの配当を宣言しています。 収益が高ければ配当も高くなります。

3 2023 年第 2 四半期における当社のスポット船 (15 隻) の平均チャーター時間 (TCE) は、1 隻あたり 1 日あたり 43,200 ドルとなりました。 定期契約の船舶 (4 隻) を含むと、合計平均 NAT TCE は 1 隻あたり 1 日あたり 39,300 ドルでした。 昨年の同じ四半期の TCE は 1 隻あたり 1 日あたり 20,080 ドルでした。 これは、NAT の 28 年の歴史の中で TCE が達成した中で最も強力な第 2 四半期の 1 つです。

第 3 四半期の 4 件の予約も順調に推移しており、第 3 四半期が歴史的に好調であることを示しています。 2023 年第 3 四半期のスポット航海日の約 57% は現在、1 隻あたり 1 日あたりの平均 TCE 34,800 ドルで予約されています。 当社のタイプの船舶は不足しているため、より良い結果とより高い配当につながります。

5 石油需要は引き続き旺盛。 金利の上昇と原油価格の高騰により石油在庫は低く抑えられており、冬に向けてのバッファーは限られている。 戦争、政治的不確実性、分断された貿易情勢、および船舶の逼迫した供給は、天然石油タンカーの前途に一連の興味深いダイナミクスをもたらします。

6 NAT は上場タンカー会社の中で負債水準が最も低い企業の 1 つです。 当社の純負債は、2023 年 6 月 30 日時点で 1 億 5,980 万ドルに達しており、これは 1 隻あたり 840 万ドルに相当します。NAT の目標は、負債をなくすことであることは明らかです。

7 多用途の SUEZMAX タンカーの NAT 艦隊は、港の積み込みと荷揚げに柔軟性をもたらします。 慎重な航海計画と船舶の速度調整により、排出量を削減しています。 船齢に関係なく、NAT 艦隊の各船舶は、審査統計で実証されているように、優れた技術品質を備えています。

Result:

2023 年第 2 四半期の純利益は 2,680 万ドル、または EPS は 0.13 ドルでした。 これは、400 万ドルの純損失または -0.02 ドルのマイナス EPS を記録した前年同期からは改善しています。

2023 年の最初の 6 か月の純利益は 7,370 万ドルでした。 これは、純損失が -3,090 万ドルだった 2022 年の最初の 6 か月に比べて、1 億 460 万ドルの改善です。

2023 年第 2 四半期における当社の艦隊の平均定期用船相当額 (TCE) は、1 隻あたり 1 日あたり 39,300 ドルとなり、前年同期の 1 隻あたり 1 日あたり 20,080 ドルから増加しました。 2023 年の第 2 四半期と第 3 四半期の両方で、季節的な軟調さが明らかではあるものの、市場は引き続き堅調に推移しています。2023 年第 3 四半期の当社のスポット航海日の 57% は、1 隻あたり 1 日あたりの平均 TCE 34,800 ドルで予約されました。 この数は放電ごとに基づいています。 現在、当社の船舶 19 隻のうち 15 隻がスポット市場にあります。

タンカーマーケット:

石油需要は引き続き旺盛だが、金利上昇と原油価格の高騰が原油在庫の積み増しを刺激しておらず、冬に向けてのバッファーは限られている。 これに加えてください。 戦争、政治的不確実性、物流の非効率性を伴う細分化された貿易状況、船舶の供給不足などにより、NAT石油タンカーの今後には興味深い動向が予想されます。 季節変動は発生しますが、今年これまで見てきたように、この傾向は将来の収益を過去よりも高い水準でサポートします。

特にNATは、スエズマックスタンカーの供給が少なくとも今後2~3年間は歴史的な低水準にとどまるという事実から恩恵を受ける立場にある。 環境規制、鋼材と生産コストの上昇、金利の上昇により、新造船への投資は非常に困難になっています。

世界のスエズマックス船隊(シャトル、プロダクト、ジョーンズアクトタンカーを除く)は、2023年6月30日時点で578隻を数える。当四半期中のかなり高い注文活動により、スエズマックスタンカーの注文簿は現在42隻(世界のタンカーの7%)となっている。 スエズマックス艦隊)。 今年引き渡される予定の船は2隻のみで、2024年に6隻、2025年に20隻、残りが2026年と2027年に引き渡される予定である。比較のために、2022年だけで32隻のスエズマックスタンカーが引き渡された。 今後 3 年間の船隊の伸びは非常に鈍くなり、来年はマイナスになる可能性があります。

造船所の利用可能な容量の大部分はコンテナ船、ガス船、ドライバルク船によって予約されており、2026 年のこちら側に質の高い造船所を備えた追加のスエズマックス タンカーを建造する能力は非常に限られています。

これは業界の長期的な市場動向にとって非常に良いニュースであり、今後 2 ~ 3 年で従来のスエズマックス市場でのフリートの純マイナス成長が見られる可能性があります。

上記はすべて、我が国のタンカーの短期的および長期的な見通しにとって良いニュースです。 タンカー市場は今後も好調が続くと当社は考えています。

タンカーの供給トン数は短期的には弾力的ではありません。 エリア内に船舶が多すぎる場合、料金は下がる傾向があります。 船が不足すると料金が上がる傾向があります。 短期スポットタンカー金利は変動することが予想されます。

23年3Q決算(23年9月…)

23年3Q決算は、11月29日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ノルディック・アメリカン・タンカーズの計算書は?

NATは1997年に18ドルで上場した銘柄です。2005年2月に最高値53ドルを付けるも、その後は一貫して下落基調にあります。23年8月は4.0ドル前後で推移しています。

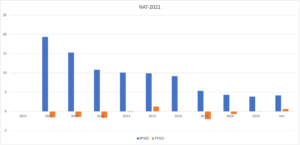

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、15年が売上高と利益のピークでしたね。利益が出にくい構造で、営業利益と純利益は赤字の年が多いです。20年はスポット価格上昇の恩恵を受けて、一時的に営業利益率が30%まで上昇しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。原油タンカーは過去10年間、厳しい状況だったことが分かりますね。BPSは長く下落基調にあり、EPSも多くの年で赤字です。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、赤字の年が多いです。10年と11年、14年〜16年に積極的に設備投資をしています。設備投資を減らしてからは、フリーCFも黒字に転じています。

では、私たちはどのように投資判断すれば良いのでしょうか?

ノルディック・アメリカン・タンカーズの注目点?

NATに投資する上で注目すべきポイントを紹介します。NATは石油タンカーを所有し、原油や石油製品を世界中に輸送する会社です。そのため、原油タンカーの運賃価格に比例して、売上高や利益が増えます。

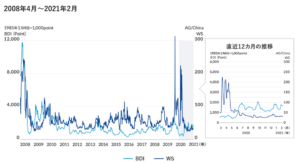

注目1:原油タンカー運賃は過去10年で最低水準?

日本郵船による、不定期船(水色)とタンカー運賃(青色)の推移です。

タンカー運賃は、20年3月に一時的に200まで急騰しています。その理由は、20年3月に陸上の貯蔵タンクが一杯になり、洋上タンカーのスポット価格が高騰したからです。しかしながら、5月以降はタンクの問題が解消され、運賃は過去10年で最も低水準です。

世界的に原油の消費量が急減したことで、船舶の数が過剰だからです。

タンカー運賃は原油価格には依存せず、原油の海上運搬量(需要)と船舶数(供給)に依存します。20年5月から原油価格は急回復しているが、原油タンカーの需給は緩いです。

コロナによる影響で、20年の原油消費量は過去水準ですね。では、原油タンカーの運賃の指標は何を見れば良いのでしょうか?

注目2:タンカー運賃の指標はサイズ毎に確認できる?

原油タンカー運賃の指標を見るには、SIMPSONというサイトが掲示しています。船舶サイズごとに、過去6ヶ月間のタンカー運賃を調べられます。最も小さい37000サイズの運賃を見ると、21年あたりから価格が上昇しています。

では、20年3月のコロナショックでは、どれだけ石油需要が急落したのでしょうか?

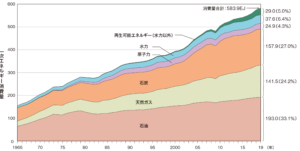

注目3:21年Q3にコロナ以前の水準まで回復する?

21年以降の原油の供給と需要予測です。

世界の原油消費量(緑色)を見ると、19年Q4の101百万バレルから、20年2Qに84百万バレルまで急落しました。しかしながら、21年Q3には98百万バレルまで回復し、22年Q3には過去最高水準を更新します。

消費量が回復するということは、原油タンカーの需要が上昇しますね。

需要が上昇する中でも、タンカーの供給量はあまり伸びません。なぜならば、コンテナ船やバルク船と同様に、環境規制で新しい船舶が作られていないからです。鉄鉱石の価格が2倍に上昇したことで、新たな設備投資には膨大な資金が必要になります。

そのため、コンテナやバルク運賃で起きた上昇は、いずれは原油にも波及します。

環境問題で原油の需要が落ち込んだように見えます。しかしながら、世界規模で見ると、原油の需要や消費量は伸び続けています。そのため、原油タンカーの数が増えなければ、タンカー運賃は上昇するしかありません。

まとめ:ノルディック・アメリカン・タンカーズ決算

- 2001年に上場した、原油タンカーのノルウェー企業

- スエズマックスタンカー25隻を保有、100万バレルの輸送量

- 営業経費が高く、20年4Qは売上げ以上の営業損失額を出す

- 利益が出にくい構造で、過去10年で営業利益が赤字の年も多い

- 10年と11年、14〜16年に積極的に設備投資を行う

- 陸上のタンク不足で、20年の売上高は過去最高水準に上昇

- 環境規制で船舶が作られず、需給はタイトになる可能性が高い

個人的には、NATは投資したい銘柄のひとつです。

なぜならば、過去最低水準のタンカー運賃は、いずれ上昇すると思うからです。タンカー運賃は原油価格には依存しません。原油の海上運搬量(需要)と船舶数(供給)で決まります。世界の原油消費量の予測を見ると、22年後半には過去最高を更新します。

実際に、足元のタンカー運賃は22年に上昇を始めていますね。世界的な原油の需要は増え始めるも、船舶の注文数は歴史的低水準にあります。中国景気減速やロシア危機など懸念材料はあるも、22年にタンカーの強気相場が訪れそうです。

原油タンカーの大手企業は、ベルギーのユーロナブですね。

hswm18

oxv1f8

fm0n1o