コロナを機に、鉄鉱石、銅、プラチナ、穀物などの商品が高騰しています。一方で金価格は上昇率が少なく、金鉱株バリックゴールドも1.3倍の上昇に止まります。22年は世界的にインフレ圧力が増し、金鉱株が注目を集めています。

- 「コロナで商品が高騰するも、株価は30%の上昇に止まる…」

- 「世界経済不況やドル安だが、PERは13倍と割安水準だ…」

- 「08年から続く大規模金融緩和で、金価格は上昇するはずだ…」

バリックゴールド(GOLD)は、世界1位のカナダの金鉱株です。金価格の上昇で最も恩恵を受ける銘柄で、カナダ、米国、オーストラリア、南米で採掘しています。競合である米国ニューモントは2番手の金鉱株です。

個人的には、バリックゴールドは投資したい銘柄ではありません。

なぜならば、インフレヘッジになる点は高く評価できるが、他にも最適な銘柄があるからです。例えば、22年は原油価格が上昇することが予想され、原油株は年間配当5%前後を期待できます。他にも、海運株などは30%の配当が期待できます。

また、ゴールドが本当に上昇するかも、少し懸念がありますね。

20年は仮想通貨もブームになり、インフレ商品として分散される可能性もあります。以上を踏まえると、インフレ対策で投資するならば、実需や配当を得られる原油株を選択したいですね。

22年2月の予想PER21倍は割安ではありません。

- バリックゴールドの4半期決算(21年9-12月)は?

- バリックゴールドの過去10年間の売上高や営業利益は?

- EV関連銘柄が期待されるが、リチウム価格は上昇するのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

バリックゴールド(GOLD)の四半期決算は?

バリックゴールド(GOLD)の四半期決算を紹介します。

21年2Q決算(21年6月30日)

- 売上高:28.93億ドル(前年比−5%)

- 営業利益:10.19億ドル(+7%)

- 純利益:4.11億ドル(+15%)

- 1株当たり利益:0.23ドル(+15%)

21年3Q決算(21年9月30日)

- 売上高:28.26億ドル(前年比−20%)

- 営業利益:9.33億ドル(−40%)

- 純利益:3.47億ドル(−60%)

- 1株当たり利益:0.20ドル(−60%)

21年4Q決算(21年12月31日)

- 売上高:33.10億ドル(前年比+17%)

- 営業利益:—億ドル(—%)

- 純利益:7.26億ドル(+109%)

- 1株当たり利益:0.41ドル(+105%)

21年4Qの売上高は前年比+17%で33.10億ドル、純利益は+109%で7.26億ドルでした。21年2Qや3Qと比較して、4Qの売上と利益は好調ですね。純利益率は21.9%と高いです。

世界的にインフレが本格化してきたことで、金鉱株に注目が集まっています。実際にゴールド価格は、トレンドを抜けて20年8月の高値を目指しそうな展開ですね。10億ドルの自社株買いも発表し株価は上昇しています。

22年1Q決算(22年3月…)

22年1Q決算は、5月18日に公開予定です。

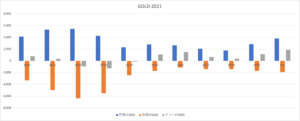

では、売上高や営業利益の10年間の推移はどうでしょうか?

バリックゴールド(GOLD)の損益計算書は?

ニューモントは1985年に0.54ドルで上場しています。順調に株価は上昇し09年に最高値52ドルを付けています。20年3月は15ドルに下落するも、22年2月は23ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、11年以降は売上高が減少傾向にあります。しかしながら、19年と20年に大きく反転していますね。20年の営業利益率は30%と高く、ファンダメンタルは良好です。

金価格が好調ならば、さらに業績を押し上げる可能性が高いですね。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。12年以降はBPSとEPSも大きく落ち込んでいます。19年には下落トレンドを脱し、ようやく反転していますね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、15年以降は黒字を維持していますね。投資CFを抑え込むことで、キャッシュを維持してることが分かります。ただし、競合のニューモントと比較すると、全体的に余裕がないですね。

では、私たち投資家はどのように投資判断すれば良いのでしょうか?

バリックゴールド(GOLD)の注目すべきポイントは?

バリックゴールドに投資する上で注目すべきポイントを紹介します。

注目1:バリックゴールドは世界1位の金鉱株?

- バリック・ゴールド(カナダ)

- ニューモント・マイニング(米国)

- アングロ・ゴールド・アシャンティ(南ア)

- ゴールドコープ(カナダ)

- キンロス・ゴールド(カナダ)

- ニュー・クレスト・マイニング(オーストラリア)

- ゴールドフィールズ(南ア)

- ポリウス・ゴールド(ロシア)

- アグニコ・イーグル・マインズ(カナダ)

- シバニェ・スティルウォーター(南ア)

金鉱株の売上高の世界ランキングです。

カナダのバリックゴールドは、世界1位の金鉱株です。2位は米国のニューモントが続きますね。上位2社の売上高や利益は安定しています。しかし、3位以降は順位の変動も激しく、財務基盤がぜい弱で収益性も低い点に注意が必要です。

そのため、金鉱株に投資するならば、上位2社から選ぶことになります。

では、金の産出国はどうなっているのでしょうか?

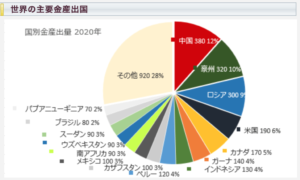

注目2:産出国1位は中国で世界シェア11%を占める?

参考:世界の主要金産出国

20年の金の鉱山産出量は世界全体で3200トンです。

国別では14年連続シェア1位の中国は380トン、2位はオーストラリアの320トン、3位はロシアの300トンと続きます。カナダや南アフリカの産出量は意外にも多くはありません。

金の消費量の70%は装飾品に使われます。残りは、腐敗性や高い伝導性を活かして工業用品や医療用品にも使われます。しかし、コスト削減でアルミや銅を使用されるケースが多いですね。

では、金の価格はどのように推移しているのでしょうか?

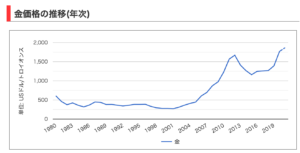

注目3:大規模な金融緩和で金価格は18%も上昇?

参考:金価格の推移

2004年以降、金の価格は上昇している事が分かります。

08年金融危機後の大規模な金融緩和を理由に、通貨安のヘッジとして金を購入する投資家も増えていますね。しかしながら、過去10年比で見た場合、上昇率は18%と意外と高くない点に注意が必要です。

また、21年以降は特に金価格を注視する必要があります。

金価格は実質金利(長期金利−インフレ率)と逆相関すると言われてます。21年は長期金利とインフレ率が大きく動きますね。コロナ後の世界は金利高やインフレ高が予想されるが、実際にどう動くかは誰にも分かりません。

ただ、過去10年比の金鉱株リターンが小さい点に注意が必要です。

注目4:コロナであらゆる商品が高騰している?

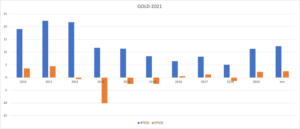

過去10年の金鉱株2社とSP500のリターンです。

大規模な金融緩和を理由に、金投資は話題性が高い商品でしたね。しかしながら、過去10年のニューモント(青色)とバリックゴールド(水色)のリターンは、SP500(紫色)よりも遥かに低い点に注意が必要です。

金商品よりも、米国株に投資した方が間違いなく正解です。

長期金利やインフレ率が大きく動く不安定な市場では、金に投資するリスクはより一層高くなりますね。個人的には、金鉱株や金商品はいつの時代も積極的に投資したい銘柄ではありません。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:バリックゴールド(GOLD)の四半期決算は?

- 1985年に上場した、世界1位のカナダの金鉱株である

- カナダ、米国、オーストラリア、南米など世界中で採掘している

- 売上高は下落トレンドだったが、19年に大きく反転している

- 20年の営業利益率は30%と高く、不況下でも安定している

- 過去10年間で、金価格は18%しか上昇していない

- 過去10年のSP500で比較すると、リターンは20分の1

個人的には、バリックゴールドは投資したい銘柄ではありません。

なぜならば、インフレヘッジになる点は高く評価できるが、他にも最適な銘柄があるからです。例えば、22年は原油価格が上昇することが予想され、原油株は年間配当5%前後を期待できます。他にも、海運株などは30%の配当が期待できます。

また、ゴールドが本当に上昇するかも、少し懸念がありますね。

20年は仮想通貨もブームになり、インフレ商品として分散される可能性もあります。以上を踏まえると、インフレ対策で投資するならば、実需や配当を得られる原油株を選択したいですね。

22年2月の予想PER21倍は割安ではありません。

個人的には、金鉱株はいつの時代も積極的に投資したい銘柄ではありません。また、競合のニューモントの方が過去10年間の業績は好調です。

コメントを残す