環境対策の機運が高まり、環境関連銘柄のEVやリチウムが高騰していますね。リチウム関連のアルベマールも、20年2月から株価が3倍に高騰しています。では、21年にコロナが終息した後も、環境銘柄の株価は続くのでしょうか?

- 「商品が高騰し、20年2月から株価が3倍に上昇した…」

- 「PERは44倍と割高水準、21年も株価は上がるのか…」

- 「コロナが終息した後も、環境銘柄の高騰は続くのか…」

アルベマールは、特殊化学品の米国メーカーです。主力製品はリチウム、臭素、触媒で、リチウムが売上高の35%を占めます。リチウム電池はEVに使われるため、16年頃から環境銘柄として注目を集めてきました。

個人的には、アルベマールは投資したい銘柄ではありません。

なぜならば、リチウムの過剰な期待で買われてるため、株価はすでに割高だからです。業績が上向いてないにも関わらず、21年5月時点のPERは26倍と少し高い水準にありますね。しかし、EV市場は拡大する見込みで、リチウム価格は年初来で2倍に高騰してます。

また、同社の利益率は16%前後と高くない点も懸念材料です。長期的には、EV需要もありリチウム価格はまだ上昇すると思います。

23年11月の予想PER11.4倍は割安です。

- アルベマールの4半期決算(23年7-9月)は?

- アルベマールの過去10年間の売上高や営業利益は?

- EV関連銘柄が期待されるが、リチウム価格は上昇するのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

アルベマール(ALB)の四半期決算は?

アルベマール(ALBE)の四半期決算を紹介します。

23年1Q決算(23年3月31日)

- 売上高:25.80億ドル(前年比+128%)✖️

- リチウム:19.43億ドル(+319%)

- 特殊製品:4.18億ドル(−6.1%)

- 営業利益:11.01億ドル(+254%)

- 純利益:12.38億ドル(+388%)

- 1株当たり利益:10.32ドル(+333%)○

23年2Q決算(23年6月30日)

- 売上高:23.70億ドル(前年比+60%)

- 営業利益:—億ドル(—%)

- 純利益:6.50億ドル(+59%)

- 1株当たり利益:7.33ドル(+112%)

23年3Q決算(23年9月30日)

- 売上高:23.10億ドル(前年比+10.5%)✖️

- リチウム:16.9億ドル(+19%)

- 特殊製品:3.52億ドル(−21%)

- Ketjen:2.60億ドル(+10%)

- 営業利益:−1.40億ドル(前年度8.90億ドル)

- 純利益:3.02億ドル(−66%)

- 1株当たり利益:2.58ドル(−66%)✖️

3Qの売上高は前年比+10%で23.10億ドル、営業利益は−1.40億ドルでした。23年1Qや2Qに続き、3Qの売上は減速しています。営業利益率は−6%と急激に悪化しています。

米国内のリチウムの生産量は大きくはありません。しかし、EV市場が拡大するならば、必然的にアルベマールの業績も上向いてきますね。リチウム価格は、21年から10倍以上に急騰しています。ただし、景気後退懸念もあり、23年には急落しています。

23年通期の売上予想は、96.5億ドルに引き下げています。

アルベマールのケント・マスターズ最高経営責任者(CEO)は「アルベマールは、エネルギー貯蔵事業の販売量増加により、純売上高が10%増加した」と述べた。 「第 3 四半期には、アルベマールの長期的な成長に向けてより良い立場に立つために、新たな戦略的パートナーシップを締結し、既存の MARBL 合弁事業を合理化しました。 当社の世界中での投資は引き続き進展しており、眉山プロジェクトは予定より早く2024年初めに完成します。当社の運営モデルであるAlbemarle Way of Excellenceを通じて、2023年には1億7,000万ドルを超える生産性向上を達成する予定であり、 規律あるアプローチで事業を継続することで、2024 年にはさらなる利益を達成できるでしょう。」

OUTLOOK:

当社の 2023 年通年の見通しは、当社の標準慣行に従って、最近のリチウム市場の価格が年内残りも続くと仮定した場合に予想される財務実績を反映しています。 純売上高は、主にエネルギー貯蔵分野で 30% ~ 35% の量的成長をもたらす新しい採掘および変換能力によって牽引され、前年比 30% ~ 35% 増加すると予想されます。 調整後EBITDAは、主にエネルギー貯蔵価格の低下と、当社の合弁会社所有鉱山から販売される商品原価におけるスポジュメン価格の上昇の実現により、横ばいから前年比5%減となる見込みです。 2023 年通年の営業純キャッシュは 6 億ドルから 8 億ドルの範囲になると予想されます。同社の設備投資は 2023 年に 19 億ドルから 21 億ドルになると予想されます。

23年4Q決算(23年12月…)

23年4Q決算は、24年2月2日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

アルベマール(ALB)の10年間の損益計算書は?

アルベマールは1994年に6ドルで上場しています。21年1月に株価は最高値184ドルを付けています。20年4月に60ドルまで下落するも、23年11月は122ドル前後で推移しています。

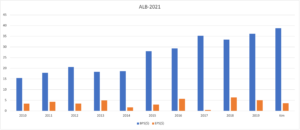

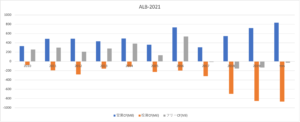

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、16年以降は順調に売上高も利益も増えていますね。ただし、20年は中国市場での販売減やコロナの影響でマイナス成長に陥っています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは順調に伸びている一方で、EPSは安定していません。1次産品を扱うアルベマールは、市況の影響を受けやすいです。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、17年以降に赤字です。投資CFが拡大してるのは、リチウムの生産を強化してるからですね。リチウム価格が上昇しなければ、キャッシュ的には厳しいと言えますね。

では、私たちはどのように投資判断すれば良いのでしょうか?

アルベマール(ALB)の注目ポイントは?

アルベマールに投資する上で注目すべきポイントを紹介します。アルベマールはリチウム関連で注目されている銘柄です。そのため、リチウムの動向を知る必要がありますね。

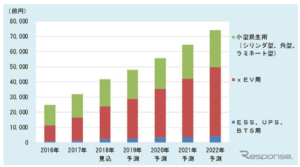

注目1:リチウム電池は22年に2.3倍の7兆円規模?

リチウムイオン二次電池世界市場の推移と予想です。

富士経済の調査によると、22年には17年比の2.3倍の7兆円規模になると言います。テスラをはじめとするEVで需要が加速しているからです。また、充電式電動工具や電動アシスト自転車向けも、ニカド電池からリチウムへ変わっています。

では、リチウムを生産する国はどこでしょうか?

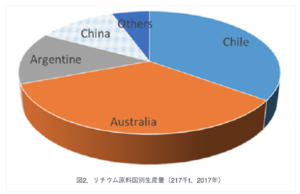

注目2:リチウム生産はオーストラリアとチリが7割?

参考:リチウム生産技術概略

リチウムの最大生産国はオーストラリアとチリです。

生産量は原料(かん水・鉱石)ベースで2017年に約22万tLCE、そのうちオーストラリアとチリで7割を占めます。国別埋蔵量はチリが6割と最も多く、次いで中国、豪州、アルゼンチンと続きます。

採掘されたリチウムの多くは中国に輸出され化合物へ生成されます。化合物ベースで見た中国の生産シェアは50%程度です。

需要が増えるリチウムだが、価格はどのように推移してるでしょうか?

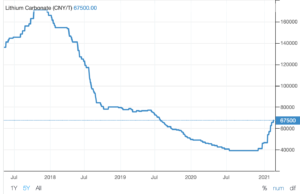

注目3:21年1月比でリチウム価格が50%上昇?

21年2月のリチウム価格は、67500CHYです。

EVやスマホの充電で期待されるリチウムだが、実は18年から価格は4分の1に下落しています。リチウム価格が反転し始めたのは、21年1月に入ってからです。ただし、21年1月比で見たら50%近くも高騰していますね。

ただし、今後もリチウム価格が上昇するかは分かりません。

16年時点の生産能力の動向では、供給サイドは逼迫していません。既存施設では21年までに、SQMチリ社が48千→180千tLCE/y、アルベマール社が65千→165千tLCEの増産計画を発表しています。

新規生産施設ではオーストラリア鉱山や中国リチウム精製企業、新規精製企業も増産を計画しています。生産能力は市場規模の2倍と試算され、充分な供給が見込まれています。SQMチリやアルベマールの20年業績を見ても、リチウムの需給が逼迫してるように見えないですね。

リチウムに関しては、専門家が様々な予測をしています。

注目4:リチウム市場は30年まで年率18%で成長?

リチウム価格は、18年比で4分の1に下落しています。

短期的にはまだ上がる要素は少ないです。EVの最大市場である中国で19年の販売減、20年のコロナ危機による販売減があります。供給サイドのSQMチリやアルベマールも、余剰過剰気味ですね。

しかし、長期的には今後10年間のリチウムの需要は強いです。

27年の炭酸リチウムは100万トンを超え、30年までに18%の成長を見込みます。そのため、採掘や精製企業はリチウム製品の生産能力をさらに増強する必要があります。

ただし、主要リチウム生産者でも、生産目標と拡張計画を達成できないリスクがあります。大量の新規生産能力をオンラインにするための技術的・財務的なハードルが浮き彫りになっています

そのため、20年代半ばには供給不足が続くと推測されます。実際に、21年1月にはリチウム価格が反転し始めていますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:アルベマール(ABL)の四半期決算は?

- 1994年に上場した、米国の特殊化学品メーカーである

- 主力リチウムの売上率は35%、他製品は臭素、触媒がある

- リチウム価格は変動が激しいが、営業利益率は20%前後で安定

- リチウム電池がEVに利用され、16年から環境銘柄として注目

- リチウムは18年に最高値を付けるも、20年は4分の1に下落

- コロナ禍で商品価格が高騰する中で、業績は低調である

- 21年1月に1カ月間で、リチウム価格が50%も急騰する

個人的には、アルベマールは投資したい銘柄ではありません。

なぜならば、リチウムの過剰な期待で買われてるため、株価はすでに割高だからです。業績が上向いてないにも関わらず、21年11月時点のPERは52倍と高いですね。しかし、EV市場は拡大する見込みで、リチウム価格は年初来で2倍に高騰してます。

また、同社の利益率は16%前後と高くない点も懸念材料です。

長期的には、EV需要もありリチウム価格はまだ上昇すると思います。ただし、同社の株価はすでに割高水準にあるため、投資する予定はないです。EV需要に期待するならば、利益率が高い銅の生産企業に投資したいです。

リチウム価格が上昇したことで、チリの生産企業も株価が上昇しています。

コメントを残す