製鉄用に石炭を生産するテックリソーシズは、21年の世界的な商品高騰で恩恵を受ける企業ですね。主力商品の石炭価格は21年10月に最高値270ドルを付け、21年2Qは前年比+48%、3Qは+73%と業績は好調です。

- 「石炭価格は過去最高額で、21年19月に270ドル…」

- 「20年3月から、株価は4倍にも高騰している…」

- 「石炭の需要は減少するも、原料炭市場は拡大している…」

テック・リソーシズ(TECK)は、製鉄向けに石炭を生産するカナダ企業です。鉄鋼石炭以外にも、銅や亜鉛、オイルサンドなどのエネルギー事業も展開しています。原料炭輸出量で世界第2位、亜鉛鉱山では世界第3位の規模で、北米以外にもチリやペルーで活動しています。

個人的には、テック・リソーシズは投資したい銘柄のひとつですね。

なぜならば、市場が縮小する発電向け一般炭ではなく、原料炭を生産しているからです。21年後半は石炭だけではなく、銅や亜鉛、オイルサンドの市況も好調です。そのため、21年3Qの売上は前年比+73%、営業利益率は36%と過去最高水準ですね。

石炭生産量が伸びない中でも、原料炭市場は年率は2.4%で成長しています。

同社CEOは世界的な脱炭素化の流れにあり、鉄鋼の需要はさらに増えると述べています。チリの銅鉱山で新たなプロジェクト開発を住友金属鉱山と提携しています。設備投資に積極的で、22年もまだまだ売上を増やしそうですね。

21年12月時点の予想PERは5.8倍と割安です。

- テックリソーシズの4半期決算(21年7-9月)は?

- テックリソーシズの過去10年間の売上高や営業利益は?

- 22年の鉄鉱需要は強く、原料炭の需要は続くのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

テックリソーシズ(TECK)の四半期決算は?

テックリソーシズ(TECK)の四半期決算を紹介します。

21年1Q決算(21年3月30日)

- 売上高:25.47億ドル(前年比+7%)

- 営業利益:5.65億ドル(+98%)

- 純利益:3.05億ドル(+197%)

- 1株当たり利益:0.57ドル(+200%)

21年2Q決算(21年6月30日)

- 売上高:25.58億ドル(前年比+48%)

- 営業利益:5.05億ドル(+2905%)

- 純利益:2.60億ドル(+274%)

- 1株当たり利益:0.48ドル(+271%)

21年3Q決算(21年9月30日)

- 売上高:39.70億ドル(前年比+73%)

- Copper:9.40億ドル(+50%)

- Zinc:10.45億ドル(+19%)

- Steelmaking coal:18.07億ドル(+160%)

- Energy:1.78億ドル(+89%)

- 営業利益:14.66億ドル(+932%)

- 純利益:8.16億ドル(+1237%)

- 1株当たり利益:1.51ドル(+1272%)

ドルはカナダドルです。

3Qの売上高は前年比+73%で39.70億ドル、営業利益は+932%で14.66億ドルでした。21年1Qと2Qと比較して、3Qの売上と利益は引き続き好調ですね。営業利益率は36.9%と、過去最高に高い水準です。

世界的なエネルギー問題により、発電用の一般炭の需要が伸びています。ただ、同社が力を入れているのは製鉄用の原料炭で、前年比+160%で急拡大しています。また、石炭以外の銅や亜鉛も順調に売上が増えています。

同社のCEOは、22年の市況についても強気です。

鉄鉱石炭事業:

製鋼石炭事業部門からの第3四半期の粗利益は、1年前の6,300万ドルの総損失と比較して、9億100万ドルに増加しました(下の表を参照)。第3四半期の減価償却前の粗利益1は、2020年の第3四半期から大幅に増加しました1。2020年の第3四半期と比較すると、製鋼用石炭の価格が大幅に上昇し、販売量と生産量が増加しました。 COVID-19の影響を受けました。

第3四半期の初めにサプライチェーンを混乱させた山火事にもかかわらず、第3四半期の売上高は590万トンで、ガイダンスの範囲内であり、前年同期より16%増加しました。第3四半期の中国への売上高は、前の2四半期と同様に約190万トンであり、当四半期の総売上高の約30%を占めました。

中国の製鋼用石炭価格は、中国がオーストラリアの石炭に輸入制限を課した2020年第4四半期半ば以降着実に上昇している。最近では、中国以外の価格も、製鋼用石炭の旺盛な需要と供給の制約により大幅に上昇しました。中国の顧客への販売は、FOBオーストラリアの価格査定に対してプレミアムで取引され続けるCFR中国価格に基づいて価格設定されています。 CFR中国の価格評価は記録的な高水準で四半期を終えましたが、FOBオーストラリアの価格評価は9月下旬に到達した記録的な水準をわずかに下回りました。

当社の製鋼石炭事業部門は、最近のFOBオーストラリアおよびCFR中国の製鋼石炭価格が9月に記録的な水準に上昇したことと相まって、鉄鋼メーカーからの引き続き強い需要により、2021年の第4四半期に堅調な財務実績を達成できる好位置にあります。第4四半期の売上高は640万トンから680万トンを見込んでいます。第3四半期の山火事の影響は年末までに完全に回復することはないと予想されるため、年間生産量は2021年の生産ガイダンス範囲である2500万から2600万トンの下限になると予想されます。

ディーゼルコストの上昇、COVID-19による欠席の増加を相殺するための残業への依存、進行中のグローバルなサプライチェーンの制約と混乱などのインフレコストの圧力の結果として、私たちは2021年の調整済みサイトの売上原価1ガイダンスの範囲は1トンあたり59ドルから64ドルです。これらのコスト圧力は2022年まで続くと予想されます。2021年の第4四半期の生産量は、計画されている主要な処理の停止により、今年の最初の3四半期のそれぞれと比較して高くなると予想されます。

進行中の世界的なサプライチェーンの制約や輸送の混乱を含む現在の市況は、商品の急増と相まって、輸送コストにインフレ圧力をかけ続けています。第3四半期の山火事の混乱、海上運賃の上昇、船舶の滞船料、鉄道の追加料金と相まって、2021年通年の輸送コストは上限に達するか、1トンあたり39ドルから42ドルのガイダンス範囲をわずかに上回ると予想されます。これらのコスト圧力は、第4四半期から2022年まで輸送コストの上昇を後押しすると予想されます。ただし、拡張されたネプチューンターミナル容量の利用の増加は、このようなコスト圧力を部分的に相殺すると予想されます。CFR中国の価格査定は、FOBオーストラリアの価格査定を引き続き上回っています。そのため、市場のファンダメンタルズが引き続き販売計画をサポートするため、引き続き中国への利用可能なスポット販売を優先し、全体的な実現価格を最適化します。以前のガイダンスによると、2021年の中国への売上高は約750万トンを目標としています。

21年4Q決算(21年12月…)

21年4Q決算は、22年1月27日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

テックリソーシズ(TECK)の損益計算書は?

テックリソーシズは02年に3.3ドルで上場しました。株価は順調に上昇し続け、10年に最高値61ドルを付けています。コロナで株価は下落するも、21年12月は27ドル前後で推移しています。

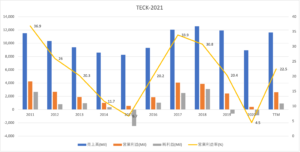

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は経済動向に強く影響を受けます。コロナ後の21年は商品高騰もあり、業績は急回復していますね。21年3Qの営業利益率は36%と、過去10年で最も高い数値です。

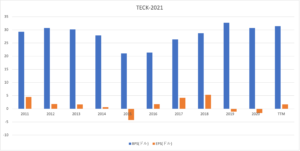

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSも低調だったが、21年はEPSがプラスに反転していますね。

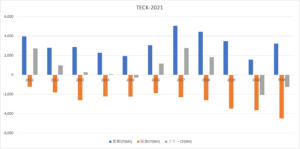

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、景気動向に大きく影響を受けていますね。20年はコロナ禍で営業CFは落ち込むも、21年は再び増加に転じています。世界的には景気は回復基調にあり、設備投資を継続して増やしていますね。

では、私たち投資家はどのように判断すれば良いのでしょうか?

テックリソーシズ(TECK)の注目ポイントは?

テックリソーシズ(TECK)の注目ポイントを紹介します。

注目1:11年をピークに石炭生産量は減少してる?

参考:石炭と亜炭生産

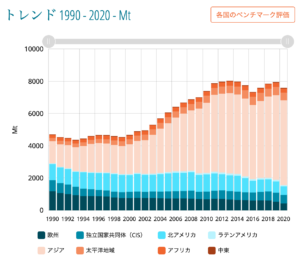

世界の石炭の生産量の推移です。

2011年をピークに、石炭の生産量は増えていません。石炭は安価に発電できるが、原油や天然ガスと比較して環境に悪い炭素だからです。米国シェール革命により、先進国では安価な天然ガスに代替されています。

一方で、中国やインドでは石炭の発電量が7割を超えています。地産地消で安価で発電できるため、新興国ではまだまだ需要が高いですね。輸入国の上位5カ国は、中国、インド、日本、韓国、台湾とアジアが並びます。

発電用の一般炭とは対照的に、製鉄用の原料炭の需要は引き続き高いです。

注目2:製鉄向けの原料炭は年率2.4%で拡大する?

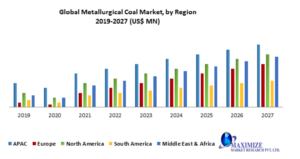

製鉄向けの原料炭の市場規模です。

コロナ禍で20年は需要が減少するも、27年までに年率2.4%で力強く成長します。特にアジア太平洋地域が強く、北米や南米も強いですね。

石炭の世界的な需要は減少傾向にあります。

しかしながら、需要が縮小する発電用の原料炭とは対照的に、製鉄向けは今後も増加することが予想されます。また、脱炭素化により石炭の採掘業者が減ることで、原料炭の価格の上昇圧力は強いですね。1トンの製鉄を生産するために、640kgの石炭を必要とします。

22年は世界的なインフラ投資もあり、さらに力強く成長しそうです。

注目3:テックリソーシズは原料炭で世界2位?

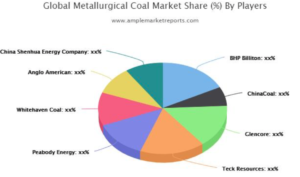

製鉄用の原料炭の市場シェアです。

テックリソーシズは、原料炭でBHPビリトンに次ぐ世界2位の生産量を持ちます。競合企業には、アーチ・リソーシズ(ARCH)、ピーボディ・エナジー(BTU)、中国企業がありますね。

参考:BHPビリトンの四半期決算|21年上半期は前年比+70%

では、米国はどれくらい石炭を輸出しているのでしょうか?

注目4:カナダは世界7位の石炭輸出国である?

世界国別の石炭輸出国のランキングです。

20年時点で世界最大の石炭輸出国は、オーストラリアで300億ドルを輸出します。2位はインドネシアで145億ドル、3位はロシアで141億ドル、4位の米国は60億ドル、7位にカナダが続きます。

中国のオーストラリア石炭の禁輸政策で、インドネシアとロシアが中国向けに増やしています。21年後半は米国の石炭も、プレミア価格で中国に輸出していました。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:テックリソーシズ(TECK)の決算は?

- 02年に上場した、鉄鋼向け石炭を生産するカナダ企業

- 鉄鋼石炭以外にも、銅や亜鉛、オイルサンドを採掘する

- 原料炭は輸出量で世界2位、亜鉛鉱山では世界3位である

- 原料炭の市況は好調で、21年3Qは+160%で拡大

- 石炭生産は縮小するも、原料炭市場は年率2.4%で拡大

- 石炭生産社が減少することで、価格は高く推移する見込み

個人的には、テック・リソーシズは投資したい銘柄のひとつですね。

なぜならば、市場が縮小する発電向け一般炭ではなく、原料炭を生産しているからです。21年後半は石炭だけではなく、銅や亜鉛、オイルサンドの市況も好調です。そのため、21年3Qの売上は前年比+73%、営業利益率は36%と過去最高水準ですね。

石炭生産量が伸びない中でも、原料炭市場は年率は2.4%で成長しています。

同社CEOは世界的な脱炭素化の流れにあり、鉄鋼の需要はさらに増えると述べています。チリの銅鉱山で新たなプロジェクト開発を住友金属鉱山と提携しています。設備投資に積極的で、22年もまだまだ売上を増やしそうですね。

21年12月時点の予想PERは5.8倍と割安です。

21年後半に石炭価格が過去最高水準に上昇していますね。しかし、発電用の一般炭よりも、鉄鋼用の原料炭の方が生産される割合が少なく市況は好調です。アーチ・リソーシズも鉄鋼生産用の石炭を増やすことで業績は好調です。

コメントを残す