データウェアハウスを提供するスノーフレイクは、クラウド市場の拡大で恩恵を受けられる銘柄ですね。20年11月にIPO上場した後も、3桁の高い成長率を維持しています。22年2Qの売上成長率は+82%、3Qは+66%に減速していますね。

- 「クラウド関連のSaaS系で、株価は21年11月に最高値だ…」

- 「クラウド市場の拡大で、23年には1760億ドルの潜在市場だ…」

- 「競争優位性が高く、AWSやAzureの大口顧客も利用している…」

スノーフレイクは、クラウド利用者にデータウェアハウスを提供する米国企業です。データウェアハウスとは、データを整理する倉庫の役割です。これを利用することで、クラウド間の大容量データを効率的に取り出すことができます。

個人的には、スノーフレイクは投資したい銘柄のひとつです。

なぜならば、大手クラウド事業者のシェアを奪う形で急成長しているからです。同社のサービスは大手クラウドと競合するも、アマゾンやマイクロソフト、グーグルからシェアを奪う形で急成長しています。アマゾンなど事業者もAWS RedShiftで展開しています。

スノーフレイクが利用される理由は、競争優位性が高いからですね。

また、営業利益率は−43%と赤字だが、営業CFでは黒字化に成功しています。従量課金制を採用しているが、他のSaaS企業と同様にCFを重視した経営です。

- SNOWの4半期決算(23年4-6月)は?

- SNOWの過去10年間の売上高や営業利益は?

- 売上3桁成長だが、営業利益率−91%の損失がある?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

スノーフレイク(SNOW)の四半期決算は?

スノーフレイク(SNOW)の四半期決算を紹介します。

22年4Q決算(23年1月30日)

- 売上高:5.89億ドル(前年比+53%)

- 営業利益:—億ドル(—%)

- 純利益:−2.07億ドル(−56%)

- 1株当たり利益:0.14ドル(+13%)

23年1Q決算(23年4月30日)

- 売上高:6.24億ドル(前年比+47%)

- 営業利益:—億ドル(—%)

- 純利益:−2.26億ドル(−36%)

- 1株当たり利益:0.15ドル(+2778%)

23年2Q決算(23年7月30日)

- 売上高:6.74億ドル(前年比+35%)◯

- Product:6.40億ドル(+37%)

- Professional:0.33億ドル(+10%)

- 営業利益:−2.85億ドル(前年度−2.07億ドル)

- 純利益:−2.26億ドル(前年度−2.22億ドル)

- 1株当たり利益:−0.69ドル(前年度−0.70ドル)◯

2Qの売上高は前年比+35%で6.74億ドル、営業利益は−2.85億ドルでした。22年4Qと23年1Qと比較して、2Qも売上は減速していますね。営業利益率は−42%と悪化しています。

21年3Q時点のデータだが、売上高は北米と南米が82%を占め、欧州や中東が14%、アジアが3%です。

23年2Qの100万ドル以上の大口顧客は402社(前年比+62%)、Forbes Global 2000 の顧客は 639社(+17%)と好調です。

23年3Qのプロダクト製品の売上予想は、6.725億ドル(+28.5%)と悪くないですね。通期の売上予想は、26億ドル(+34%)としています。

マネックス証券によると、潜在市場はかなり大きいといいます。

第 2 四半期の製品収益は 6 億 4,020 万ドルで、前年同期比 37% の成長を記録しました。

顧客 402 社、その後 12 か月の製品収益が 100 万ドルを超える

純収益維持率 142%

639 人の Forbes Global 2000 顧客

残りの履行義務は 35 億ドルで、前年比 30% の成長に相当同四半期の収益は 6 億 7,400 万ドルで、前年同期比 36% の増加となりました。 同四半期の製品収益は 6 億 4,020 万ドルで、前年同期比 37% の成長を示しました。 同社には現在、12 か月間の製品収益が 100 万ドルを超える顧客が 402 社あり、Forbes Global 2000 の顧客は 639 社あり、それぞれ前年比で 62% と 17% の成長を示しています。 純収益維持率は、2023 年 7 月 31 日時点で 142% でした。残りの履行義務は 35 億ドルで、前年比 30% の増加に相当します。 営業活動により得られた純キャッシュは 8,320 万ドルで、前年同期比 29% の増加となりました。 製品収益、12 か月間の製品収益が 100 万ドルを超える顧客、純収益維持率、Forbes Global 2000 の顧客、および残りの履行義務の定義については、「主要なビジネス指標」というタイトルのセクションを参照してください。

「第 2 四半期の製品収益は前年比 37% 増の 6 億 4,000 万ドルとなりました。 当社の非 GAAP 調整後のフリー キャッシュ フローは 8,800 万ドルで、前年比 50% の成長に相当します」とスノーフレークの会長兼 CEO のフランク・スロットマンは述べています。 「Snowflake は、信頼できるエンタープライズ データの世界的な発信地として、AI/ML への関心の高まりを可能にする有利な立場にあります。 企業も機関も同様に、データ戦略なしでは AI 戦略を立てることはできないという認識が高まっています。」

これまで多くの企業データはオンプレミスで保存されてきた。つまり、データは企業が 管理する物理サーバーに保存されていた。オラクルや IBM などの現存企業が伝統的にこ の領域を支配してきた。しかし、同社は、データをオンプレミスに保存するのではなく、 企業がクラウドにデータを保管するのを支援する。

更に決定的なのは、企業がストレージ(データを保持する場所)とコンピューティング (クエリを実行する行為)を分離するという同社の重要なイノベーションである。グー グル、アマゾン、マイクロソフトが独自の同等の製品を持つ前にこのサービスを提供す ることで、同社は顧客を惹きつけ、データウェアハウス分野で市場シェアを築くことが できた。同社の TAM( Total Addressable Market)は巨大だ。目論見書のなかで 810 億 ドルとしているが、それよりも大きいかもしれない。International Data Corporation の計算によると、2018年の世界のデータストレージからの収益は880億ドルで、2023年 には約 1760 億ドルに達すると予想されている。データウェアハウス市場は順調に成長 している。2018年には130億ドルと推定されていた市場は、2025年には300億ドルに達 すると予測されており、年率 12%の複合成長率となっている。新しいデバイスやソフト ウェアプログラムの登場により、生成されるデータ量が増加するため、同社のような洗 練されたウェアハウスソリューションの需要が高まると考えられる。

23年3Q決算(23年10月…)

23年3Q決算は、11月24日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

スノーフレイク(SNOW)の損益計算書は?

スノーフレイクは20年9月に253ドルで上場しています。21年5月に201ドルまで低下するも、23年8月は162ドル前後で推移しています。

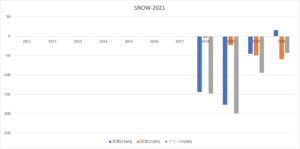

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は順調に拡大しています。過去3年で3倍にも拡大していますね。ただし、営業損失額も拡大傾向にあり、21年の営業利益率は91%と低いです。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は82%と高いが、EPSの赤字額は大きいですね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)も、順調に改善しています。21年は早くも営業CFがプラスに転換しています。営業利益の赤字は続くが、CFベースでは黒字化に成功していますね。

では、私たち投資家はどのように判断すれば良いのでしょうか?

スノーフレイク(SNOW)の注目ポイントは?

スノーフレイク(SNOW)の注目すべきポイントを紹介します。

注目1:データウェアハウス市場は年率10.7%で拡大?

データウェアハウス市場は、年率10.7%で拡大します。

データウェアハウス(Data Ware House)とは、様々なシステムからデータを集めて整理するデータの「倉庫」です。倉庫ではデータが時系列で保存されるため過去のデータ履歴を確認でき、データを集約し全体のデータとして活躍できます。

19年に211億ドルある市場は、28年には511億ドルになるといいます。

注目2:優良企業の市場シェアは23.9%に拡大?

大手クラウドを利用してる優良企業の市場シェアです。

AWS、Azure、グーグルクラウドを使用してるフォーチュン100企業の中で、スノーフレイクのサービスを利用してる顧客が急増しています。スノーフレイクはAWS RedShiftと競合するが、アカウント内でシェアを奪っています。

競争力が高いサービスを提供しているといえますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:スノーフレイク(SNOW)の四半期決算は?

- 20年11月に上場した、データウェアの米国企業

- クラウド利用者に、より効率的なデータウェアを提供する

- 大手クラウドからシェアを奪う形で、売上が急成長している

- 営業損失額は売上並みだが、営業CFでは21年に黒字化

個人的には、スノーフレイクは投資したい銘柄のひとつです。

なぜならば、大手クラウド事業者のシェアを奪う形で急成長しているからです。同社のサービスは大手クラウドと競合するも、アマゾンやマイクロソフト、グーグルからシェアを奪う形で急成長しています。アマゾンなど事業者もAWS RedShiftで展開しています。

スノーフレイクが利用される理由は、競争優位性が高いからですね。

また、営業利益率は−91%と赤字だが、営業CFでは黒字化に成功しています。従量課金制を採用しているが、他のSaaS企業と同様にCFを重視した経営です。金利が上昇する局面では避けたいが、タイミングがきたら投資したい銘柄です。

競合はアマゾンなどのクラウド事業者です。

コメントを残す