コロナによる原油や天然ガス価格の暴落を受けて、エネルギー株に投資する人が増えています。天然ガス市況は21年に急上昇し、同社の業績は好調ですね。23年1Qの売上は前年比+556%、2Qは−48%に急減速しています。

- 「世界各国の経済活動再開で、シェール株は必ず利益を得られる…」

- 「シェールブームの15年と比較して、株価は10分の1に暴落…」

- 「配当利回りは2%と低いが、増配と株高が期待できる…」

レンジリソースは、1976年に創業した天然ガスや原油の探鉱、開発、生産を行うシェール企業です。シェールガスの生産量が著しく増加しているアパラチア地域にも油田を持ちます。2019年、天然ガスの推定埋蔵量は18兆立方フィートとされています。

個人的には、レンジリソース株は投資したい銘柄ではありません。

なぜならば、米国天然ガス価格は高騰してるが、先の動向を予想するのは難しいからです。天然ガス価格は09年以来の高値だが、ロシアとウクライナ地政学リスクの影響も受けています。米国シェール企業が利益を得ているのは、欧州への需要増でスポット価格で高騰しているからです。

世界的にガスの需要は増えてるが、ダウンサイドリスクも多いです。

欧州とロシアにはパイプラインが多く、状況が変われば米国ガス重要は急落しますね。個人的には、地政学リスク関係なく需給が逼迫してる原油の方が安心して投資できます。

ただ、同社の23年7月予想PERは12倍と引き続き割安です。

- レンジリソース株の4半期決算(23年4-6月)は?

- レンジリソース株の過去10年間の売上高や営業利益は?

- シェール革命でも、レンジリソースに投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

レンジリソース(RRC)の四半期決算は?

レンジリソース(RRC)の四半期決算を紹介します。

22年4Q決算(22年12月30日)

- 売上高:28.27億ドル(前年比+25%)

- 営業利益:—億ドル(—%)

- 純利益:8.14億ドル(−8%)

- 1株当たり利益:1.30ドル(+35%)

23年1Q決算(23年3月30日)

- 売上高:11.86億ドル(前年比+556%)◯

- Natural Gas, NGL and Oil Sales:7.36億ドル(−29%)

- Derivative fair value:3.67億ドル(前年度−9.39億ドル)

- Brokered natural gas and marketing:0.77億ドル(−12%)

- 営業利益:6.03億ドル(前年度−5.72億ドル)

- 純利益:4.81億ドル(前年度−4.56億ドル)

- 1株当たり利益:1.95ドル(前年度−1.86ドル)◯

23年2Q決算(23年6月30日)

- 売上高:6.36億ドル(前年比−48%)

- Natural Gas, NGL and Oil Sales:4.68億ドル(−66%)

- Derivative fair value:1.23億ドル(前年度−2.39億ドル)

- Brokered natural gas and marketing:0.41億ドル(−62%)

- 営業利益:0.44億ドル(−92%)

- 純利益:0.30億ドル(−93%)

- 1株当たり利益:0.12ドル(−93%)

2Qの売上は前年比−48%で6.36億ドル、営業利益は0.44億ドルでした。23年1Qと比較して、2Qは売上が急減速しています。営業利益率も6.9%と悪化していますね。

同社はヘッジを掛けているため、業績の幅が大きいですね。本業の原油やガスの売上高は、前年比ー66%と下げています。

• 営業活動によるキャッシュフローは1億2,700万ドル

• 運転資本変更前の営業キャッシュフローは 1 億 8,700 万ドル

• 設備投資は 1 億 7,500 万ドルで、2023 年予算の約 30% でした。

• 生産量は 1 日あたり平均 2.1 Bcfe、約 68% が天然ガス

• 1 mcfe あたり 2.88 ドルのヘッジを含む価格実現 – NYMEX 天然ガスに対する 0.78 ドルのプレミアム

• NGL 実現額は 1 バレルあたり 21.51 ドル – モンベルビュー相当額より 0.33 ドルのプレミアム

• ベーシスヘッジを含む天然ガスの差額は、NYMEX に対して mcf あたり平均 ($0.47)

• 額面6,160万ドルの2025年優先債を割引価格で買い戻した当社CEOのデニス・デグナー氏は、この四半期について次のようにコメントしました。「第2四半期の結果は、レンジのビジネスの回復力と耐久性を反映しています。 レンジ社の競争力のあるコスト構造、相対的な資本集約度の低さ、流動性のオプション性、および思慮深いヘッジにより、コモディティ価格の周期的低水準が予想されるにもかかわらず、当社は健全なフルサイクル利益を生み出し、目標資本構成に向けた軌道を維持することができました。 レンジチームは引き続きマーセラス資産の効率的な開発に注力し、天然ガスおよび天然ガス液体のマクロ見通しの改善をもたらすと当社が信じている株主価値を生み出すことに注力している。」

23年3Q決算(23年9月…)

23年3Q決算は、10月25日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

レンジリソース(RRC)の10年間の損益計算書は?

レンジリソースは、資源価格が高騰した2008年に71ドルまで上昇しました。その後は、シェール革命のピークである2015年に、最高値で92ドルを付けています。23年7月は30ドル前後で推移しています。

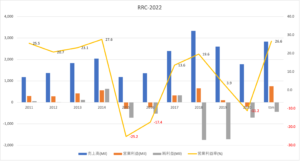

その1:売上高と営業利益の10年間の推移は?

過去10年間の売上高推移を見ると、天然ガス市況の影響を大きく受けます。コロナ禍の20年は落ち込むも、21年は急回復していますね。21年の営業利益率は+26%と高いです。

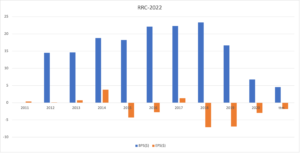

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは下落するも、自己資本比率は18%と悪くはありません。EPSは徐々に回復傾向にあります。

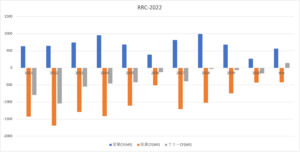

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、黒字化に成功していますね。他のシェール企業と同様に、投資額は縮小傾向にあります。21年はガス市況が上向いたことで、営業CFが上昇していまs。

では、私たち投資家はどのように判断したら良いでしょうか?

レンジリソース(RRC)の注目ポイントは?

レンジリソースに投資する上で注目すべきポイントを紹介します。シェールガスやオイル生産社であるレンジリソースは、原油や天然ガスの需要が高くなれば株価も上昇します。

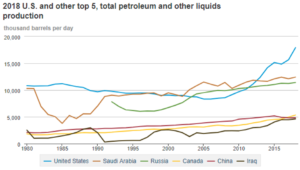

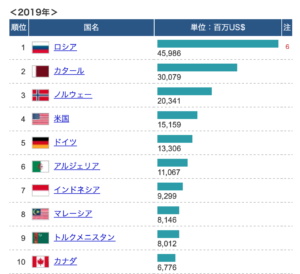

注目1:米国は45年ぶりに世界最大の産油国になった?

米国は2018年に世界最大の産油国になりました。

1日当たりの石油生産量は、2013年にサウジアラビアやロシアを抜いています。2018年の年間平均生産量は1095万BDとなり、45年ぶりに世界1位の産油国です。2019年も勢いは止まらず、生産量は増加を続けています。

生産量が急増した理由は、2010年代に始まったシェール革命の影響が大きいです。シェール層から天然ガスを取り出す技術は、石油にも応用する事で生産量を増やしています。

また、天然ガスの生産量は、米国とロシアが中東諸国の4倍以上の生産量があります。シェール革命で天然ガスの生産量が増え続けている米国は、世界2位のロシアとも差を広げつつあります。

意外と知られてない事実だが、米国はすでに世界4番手の天然ガス輸出大国です。米国内で余った天然ガスは、液体化(LNG)して海外に輸出しています。

米国の原油や天然ガスの生産量増を支えているのは、シェールオイルやガスですね。

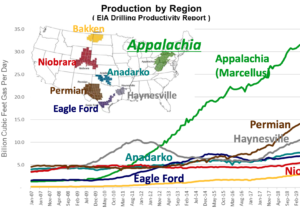

注目2:シェールガスの生産量は右肩上がりで増加?

シェールガスの生産量は、一貫して上昇傾向にあります。

特に生産量が著しく増えているのは、AppalachiaとPermian地方ですね。15年の原油価格暴落で、コストが高いシェールオイル やガスの生産量が一部の地域で鈍化しました。しかしながら、技術開発でコスト削減に成功した事で再び生産量は増加しています。

レンジリソースは、生産量が多いAppalachia地域にもガス田を持ちます。しかしながら、レンジリソースの売上高や生産量は、2018年をピークに上昇していない点に注意が必要です。

米国内でシェールガスやオイルの生産量が増えた理由は、生産コストを大きく改善したからです。では、具体的には生産コストはどれくらい下がったのでしょうか?

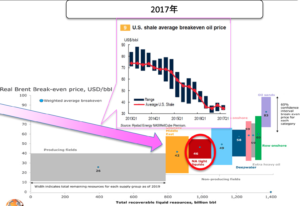

注目3:生産コストは半分以下の35ドルまで減少?

シェール革命以前と比較して、北米シェールの採算性は大幅に向上しています。

リーマンショックで原油価格が40ドルまで暴落するも、2011年は110ドルまで急上昇していました。この時のシェールガスの生産コストは、80〜120ドルと言われていましたね。しかしながら、技術革新によりコスト削減が進み、17年には35ドル前後まで落ちています。

これだけ生産コストが低いと、ロシアやインドネアシアと大差がない水準です。

シェールガスやオイルは、生産コストが高いから競争力がないと言われてたのは昔の時代です。ハイテクによる技術革新と効率化経営が進めば、さらに削減できる余地もあります。

米国は天然ガスの輸出量を今後も増やす事が見込まれます。

注目4:貿易摩擦でもLNG輸出量は前年比63%増?

米国は2016年に、中南米向けにLNGの輸出を開始しています。天然ガス(LNG)の輸出量は増加傾向にあり、2020年にはエネルギーの純輸出大国になります。

米中貿易摩擦の影響で、中国のLNG輸出はゼロになりました。しかしながら、中国の穴を埋める形で、欧州や中南米の輸出量が急増しています。2019年第2四半期は、対前年同期比で63%増を記録しています。アジアでは日本、台湾、韓国、インド向けの輸出が多いですね。

欧州向けの輸出が増えてる理由は、欧州諸国はロシアの天然ガス依存度を減らしたいからです。米国の輸出先は、経済成長著しいアジアや中南米が多く、今後も増加する事が予想できますね。また、中国との貿易摩擦が緩和されたら、さらに輸出量は増えるかもしれません。

では、天然ガスを生産するレンジリソースの売上高はどのように推移してるでしょうか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:レンジリソース(RRC)の四半期決算は?

- 1976年に設立された、独立系エネルギー会社である

- 天然ガスの割合が6割を占め、シェールガスの開発や生産会社

- 生産量が急増してるアパラチア地域にシェールガス田を持つ

- 15年の原油暴落も、すぐに持ち直し18年にピークを付ける

- 原油と天然ガスが再び19年に低迷し、業績は悪化している

- マイナス成長率が続き、コロナで20年は−30%に落ち込む

個人的には、レンジリソース株は投資したい銘柄ではありません。

なぜならば、米国天然ガス価格は高騰してるが、先の動向を予想するのは難しいからです。天然ガス価格は09年以来の高値だが、ロシアとウクライナ地政学リスクの影響も受けています。米国シェール企業が利益を得ているのは、欧州への需要増でスポット価格で高騰しているからです。

世界的にガスの需要は増えてるが、ダウンサイドリスクも多いです。

欧州とロシアにはパイプラインが多く、状況が変われば米国ガス重要は急落しますね。個人的には、地政学リスク関係なく需給が逼迫してる原油の方が安心して投資できます。ただ、同社の22年2月予想PERは6倍と引き続き割安です。

自社株買いや配当など、株主に利益を還元する計画です。

欧州とロシアの地政学もあり、米国天然ガス全般が好業績です。需給は逼迫していて22年も好調だと思うが、この先の展開を読むのは難しいです。

コメントを残す