ロナによる原油やガス価格の暴落で、エネルギー株に投資する人が増えています。エネルギーは割安株が多く、資源価格が戻れば確実に利益を得られる低リスクの投資かもしれません。では、私たち投資家は、シェール生産社であるコンチョ・リソーシズに投資するべきでしょうか?

- 「世界各国の経済活動再開で、シェール株は必ず利益を得られる…」

- 「破綻するシェール株もあるが、原油が上昇すれば大きく儲けられる…」

- 「PERが10倍未満と割安で、安全にバリュー株投資ができるはず…」

コンチョ・リソーシズは、2004年に創業したシェール企業です。シェールオイルの生産量が最も多い、パーミヤン地域だけで活動しています。そのため、他のシェール企業よりも原油低迷からの回復が早く、順調に売上高を伸ばしています。

しかしながら、コンチョ・リソーシズは保有したい銘柄ではありません。

なぜならば、売上高は増加傾向にあるが、現金が残らない経営をしているからです。フリーCFは過去9年間も連続して赤字が続いています。それでも、20年の自己資本比率が61%と高いです。その理由は、豊富な埋蔵量を武器に、新規株発行や融資で資産を増やしてきたからですね。

20年に原油価格が暴落した事で、埋蔵量は大幅に減損処理されています。その結果、20年1Qと2Qの純損失額は、売上高の3倍にも拡大しています。

ただし、シェールオイルの生産量が多い地域に油田を持つのは、コンチョ・リソーシズの強みです。そのため、原油価格がコロナ以前に回復すれば、逆張りで利益を得やすい銘柄でもありますね。

- コンチョ株の4半期決算(2020年4-6月)は?

- コンチョ株の過去10年間の売上高や営業利益は?

- コンチョ株は、リスクが高く長期保有に向かない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

コンチョ・リソーシズ(CXO)の四半期決算は?

コンチョ・リソーシズの四半期決算を紹介します。

第1Q決算(2020年3月31日)

- 売上高:9.22億ドル(前年比−17%)

- Oil Sales:8.72億ドル(−7%)

- Natural gas sales:0.50億ドル(−71%)

- 営業利益:−106.0 億ドル(前年度−8.46億ドル)

- 純利益:−92.7億ドル(前年度−6.95億ドル)

- 1株当たり利益:−47.49ドル(前年度−3.49ドル)

第2Q決算(2020年6月30日)

- 売上高:4.74億ドル(前年比−58%)

- Oil Sales:4.30億ドル(−60%)

- Natural gas sales:0.44億ドル(−44%)

- 営業利益:−5.08 億ドル(前年度−4.05億ドル)

- 純利益:−4.35億ドル(前年度−0.97億ドル)

- 1株当たり利益:−2.23ドル(前年度−0.48ドル)

コンチョ・リソーシズは、2004年に創業した非従来型の石油や天然ガス生産社です。シェールオイルの生産量が最も多いパーミヤン地域のみで活動しています。埋蔵量は100億2千万バレルと多く、パーミヤン地域が55%、あとは活動してないミッドランド盆地に45%あります。

石油の生産量が多く、埋蔵量の53%を占めています。

20年2Qの売上高は前年比58%減で4.74億ドル、営業利益は5.08億ドルの赤字です。1Qでは営業損失額が106億ドル、売上高の10倍まで膨らんでいます。その理由は、原油価格が暴落した事で、原油の埋蔵量が大きく棄損したからです。

営業損失の欄に、19年にはない”Impairments of long-lived assets”が計上されています。現金が流出した訳ではない点に注意が必要ですね。

第3Q決算(2020年11月)

2020年11月に公開予定。

では、コンチョ・リソーシズの売上高や営業利益の10年間の推移はどうなっているのでしょうか?

コンチョ・リソーシズの10年間の損益計算書は?

2008年の原油価格暴騰で38ドル、14年のシェール革命ブームで144ドルを付けています。その後も、株価は大きく低迷する事なく、18年1月に最高値156ドルになります。しかしながら、19年の原油価格低迷とコロナ危機で、20年9月は43ドル前後で推移しています。

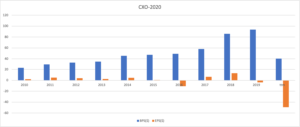

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、全体的に浮き沈みが激しく安定してない事が分かります。原油価格暴落で15年と16年に低迷するも、その後は売上高は大きく成長していますね。シェール企業では珍しく、19年にも売上高は増加しています。

しかしながら、20年のコロナ危機で純損失額は売上高の3倍まで膨らんでいます。これは、原油価格暴落により、原油埋蔵量が大きく毀損されたからです。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)は、20年を除いて順調に拡大しています。しかしながら、フリーCFは常に赤字なので、新株発行と資金調達で資産を増やしている可能性が高いです。コンチョ・リソーシズは、他のシェール企業よりも確認埋蔵量が多く融資先は多いと予想できます。

EPS(1株あたり純利益)は、過去10年間で安定しているとは言えないですね。20年はコロナの影響で赤字幅が膨らんでいます。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、20年以外は全て赤字です。シェールビジネスは膨大な設備投資が必要で、利益が出にくいビジネスだと言えますね。20年以降も、フリーCFを増やせるかに注目したいですね。

では、私たち投資家はコンチョ・リソーシズをどのように判断すれば良いのでしょうか?

コンチョ・リソーシズの注目ポイントは?

コンチョ・リソーシズに投資する上で注目すべきポイントを紹介します。石油の生産量の割合が多いコンチョリソーシズは、原油の需要が高まれば業績も上昇しますね。

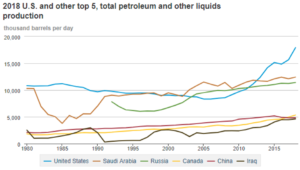

注目1:米国は45年ぶりに世界最大の産油国になった?

米国は2018年に世界最大の産油国になりました。

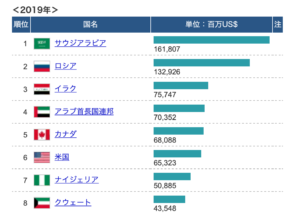

1日当たりの石油生産量は、2013年にサウジアラビアやロシアを抜いています。2018年の年間平均生産量は1095万BDとなり、45年ぶりに世界1位の産油国です。2019年も勢いは止まらず、生産量は増加を続けています。

生産量が急増した理由は、2010年代に始まったシェール革命の影響が大きいです。シェール層から天然ガスを取り出す技術は、原油にも応用する事でシェールオイルの生産量も増やしています。意外と知られてない事実だが、米国は原油の輸出額ランキングで世界6位、天然ガスは世界4位の輸出大国です。

エネルギーを輸出する事で、米国は貿易赤字額を縮小しています。

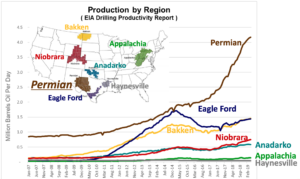

注目2:シェールオイルの生産量は右肩上がりで増加?

シェールオイルの生産量は、一貫して上昇傾向にあります。

米国の原油生産量の60%が、シェールオイルの生産地からです。特に生産量を伸ばしているのは、テキサス州にあるPermian地域ですね。15年の原油暴落で一部の地域で生産量が鈍化したが、コスト削減に成功した事で18年に再び上昇傾向にあります。

コンチョ・リソーシズは、生産量が多いパーミヤン地域を拠点に活動しています。

コンチョ・リソーシズは、14年と18年のシェール革命ブーム後も売上高が伸びている珍しい石油生産者です。売上が伸びている理由は、シェールオイルの生産量が最も多い地域で採掘しているからですね。20年で業績が急落してる理由は、原油の割合が高いからです。

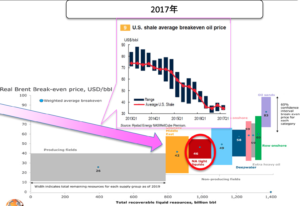

米国のシェール事業が18年に復活したのは、生産コストを大きく改善できたからです。では、具体的には生産コストはどれくらい下がったのでしょうか?

注目3:生産コストは半分以下の35ドルまで減少?

シェール革命以前と比較して、北米シェールの採算性は大幅に向上しています。

リーマンショックで原油価格が40ドルまで暴落するも、2011年は110ドルまで急上昇していました。この時のシェールガスの生産コストは、80〜120ドルと言われていましたね。しかしながら、技術革新によりコスト削減が進み、17年には35ドル前後まで落ちています。

これだけ生産コストが低いと、ロシアやインドネアシアと大差がない水準です。

シェールガスやオイルは、生産コストが高いから競争力がないと言われてたのは昔の時代です。ハイテクによる技術革新と効率化経営が進めば、さらに削減できる余地もあります。米国は原油や天然ガスの輸出量を今後も増やす事が見込まれます。

米国のエネルギー事情については、かなり楽観的な見通しが立てられますね。しかしながら、シェール事業jへの投資はリスクが高いので注意が必要です。なぜならば、大量に社債(借金)を発行し、自転車操業の会社も少なくないからです。

では、コンチョ・リソーシズの事業別の売上高を見てみましょう。

注目4:20年2Qの売上高は57%も減少した?

コンチョ・リソーシズの四半期毎の売上高と成長率です。

生産量が多い地域に油田を持つコンチョ・リソーシズは、他のシェール企業と比較して好調に推移していると言えます。原油価格が暴落した15年以降も、すぐに売上高は回復し成長軌道に乗っています。また、原油価格が低迷した19年も、マイナス成長に陥る事なく成長しています。

パーミヤン地域のシェールオイルは、原油安でも一貫して生産量が増え続けていますね。

しかしながら、20年のコロナ危機では、さすがに成長率は大きく鈍化しています。20年1Qで前年比16%、2Qでは57%も減少していますね。原油価格の急落で、売上高は16年の水準まで低下しています。

注目5:19年に配当を始め利回りは1.8%もある?

コンチョ・リソーシズは、19年に株主への配当を決めています。

19年の配当金は0.5ドル、配当性向は5.1%、利回りは0.7%前後です。コンチョ・リソーシズが19年に配当を決めた理由は、シェールオイルの生産量が多く将来の見通しが明るいからですね。20年のコロナ危機で減配する企業が多い中、エネルギー関連では珍しく増配を決めています。

コンチョ・リソーシズは自己資本比率が61%と高く、財務的にはまだまだ余裕があります。コロナで株価が急落した事で、20年2Qの配当利回りは1.8%もあります。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

コンチョ・リソーシズ株を購入するべきか?

- 売上高は増加傾向にあるが、フリーCFは9年間も赤字

- BPSは増加してるが、新規発行や資金調達で増やしてる

- 20年2Qの純損失は、売上高の3倍を超えている

- 原油価格が低迷した事で、埋蔵量を大きく減損処理した

- 生産量が多い地域に油田を持つが、利益が出にくいビジネス

シェール革命とその後の技術革新で、米国内のシェールオイルやガスの生産量は増加傾向にあります。米国は天然ガス輸出で世界4位だが、近い将来にロシアを抜くほど著しく成長していますね。パーミヤン地域に油田を持つコンチョ・リソーシズは、他のシェール企業よりも成長率が高いです。

しかしながら、個人的にはコンチョ・リソーシズは保有したい銘柄ではありません。

なぜならば、売上高は増加傾向にあるが、フリーCFは常に赤字で現金が残らない経営だからです。20年の自己資本比率は61%と高いが、新規株発行を行い10年比で2倍に希薄化されています。また、20年の決算で純利益が売上高の3倍に拡大した点も懸念材料です。

ただし、シェールオイルの生産量が多い地域に油田を持つのが強みです。そのため、原油価格が回復すれば利益を得やすい銘柄でもあります。長期保有には向いてないが、原油価格が60〜80ドルへの回復を見越して投資するのはありかもしれません。

ただし、逆張りはリスクも高いため、十分に注意する必要があります。

まとめ:コンチョ・リソーシズ(CXO)の四半期決算は?

- 2004年に創業した、シェール系の新興石油生産者である

- シェールオイルの生産量が多い、パーミヤン地域で活動している

- 売上高は増加傾向にあるが、フリーCFは9年間も赤字

- 自己資本比率は61%と高く、新規発行や資金調達で増やしてる

- 埋蔵量は100億2千万バレルと、他のシェール企業よりも豊富

- 原油価格が低迷した事で、埋蔵量を大きく減損処理した

- 20年2Qの純損失は、売上高の3倍を超えている

- 19年に配当開始、20年に増配と将来に対し強気の姿勢

コンチョ・リソーシズは、長期で保有したい銘柄ではありません。

なぜならば、売上高は増加傾向にあるが、現金が残らない経営をしているからです。フリーCFは過去9年間も連続して赤字が続いています。それでも、20年の自己資本比率が61%と高いです。その理由は、豊富な埋蔵量を武器に、新規株発行や融資で資産を増やしてきたからですね。

20年に原油価格が暴落した事で、埋蔵量は大幅に減損処理されています。その結果、20年1Qと2Qの純損失額は、売上高の3倍にも拡大しています。

ただし、シェールオイルの生産量が多い地域に油田を持つのは、コンチョ・リソーシズの強みです。そのため、原油価格がコロナ以前に回復すれば、逆張りで利益を得やすい銘柄でもありますね。

会社員が株式投資で成功できない理由とは?

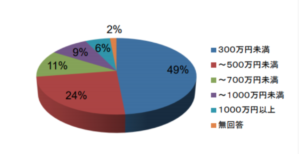

- 個人投資家で、年収300万円未満は全体の49%を占める

- 個人投資家で、年収500万円未満は全体の73%を占める

- 収入が少ない会社員ほど、自由に使える時間も少ない

- お金があれば、株式投資は下手くそでも成功できる

- お金がないと、王道のインデックスや高配当投資が通用しない

- お金がないなら、リスクを考慮しながら増やす努力が必要になる

- 投資でリスクを取るなら、投資スキルを磨かないといけない

- 株式投資は確率のゲームだから、経験や知識で誰でも上達できる

- 仕事が忙しい会社員は、投資と向き合う時間が絶対的に足りない

会社員が株式投資で勝つのは難しいです。

なぜならば、株式投資で絶対的に必要な「お金」と「時間」の両方がないからです。日本証券業協会の調査によると、個人投資家で年収が300万円未満は全体の49%も占めます。

実は、お金と時間の両方がないと、世に出回っている投資手法の多くは通用しません。なぜならば、投資本や投資手法は、お金かもしくは時間がある事を前提にしているからです。書籍やネット上に投資の攻略法は溢れているが、年収が低い会社員を対象にしていません。

会社員時代に私は10年以上も負け続けていました。その後に、短期間で資産を2.5倍に増やせたのは、投資に集中できる「時間」と「お金」があったからです。

ここで言いたい事は、会社員は株式投資でか勝てないという事ではありません。

私たち会社員はまず、なぜ投資で勝てないのか理解する必要があります。勝てない原因を正しく理解しなければ、根本的な解決策を議論できないからです。会社員が投資で勝てない正体さえ分かれば、後はそれに合わせて戦略を練るだけです。

21年中盤には、好相場が崩れる可能性がある?

いくつかの幸運が重なり、2017年に会社を辞める機会がありました。

しかしながら、私が選んだ道は決して順風満帆ではありません。セミリタイアしたのは十分な収入があったからではなく、もう会社員を続ける事に耐えられなかったからです。30代で無職になった私は、逃げるようにして会社を辞めて実家に戻りました。

実家に戻りさえすれば、とりあえず食費と家賃を払わなくて良いからです。この時期は本当に辛くて、生活が苦しい中で大学まで行かせてくれた母親を思うと、申し訳ない気持ちで夜には涙が止まりませんでした。

私には、誰よりも株式投資もビジネスの才能がないのは明らかです。

ネットビジネスでようやく月1万円を超えたのは、ブログを始めから1年11ヶ月です。また、1人で生活できるだけの収入を得るのに2年9ヶ月も要しています。過去10年間の投資の損失額は200万円以上です。いくつかの幸運や人々の助けがあり、ようやく生活できるだけの収入を得られました。

しかし、20年のコロナ危機で収入が激減し、再び大きな試練が与えられます。

ただ、結果的にこの苦境は私にとって大きく成長する機会になりました。米国株で成功した事で、20年以降の資産は加速度的に増えていますね。ネットの収入もあるが、投資だけで800万円以上の利益が出ています。この苦境を乗り越えられたのも、私の実力ではなく本当に運が良かったに尽きます。

私が短期間に資産を2.5倍に増やせたのは、単純に好相場に支えられていたからです。

コロナで相場が激しく動いている時は、日々の値動きに付いていけず毎日パニック状態でした。しかしながら、投資の知識を付けた後に当時を振り返ると、教科書通りの「金融相場」だった事が分かります。金融相場とは、不景気の中で発生する経済実態が伴わない株高です。

3月に最安値6860ドルを付けたNASDAQは、すぐ後に急騰し10ヶ月で1.9倍も上昇しています。過去10年負け続けた私が短期間で成功できたのは、好相場の流れに乗れたからです。

もしも、この期間に資産を減らした人は、正しい投資のやり方を知らないせいで、本来得られるはずの利益を大幅に逃しています。21年は「金融相場+業績相場」で、20年よりも大きな強気相場に突入すると言われています。業績相場とは、政府の財政支出で持ち直した実体経済に応じた株高です。

ただし、私たちに残されている時間は多くはありません。

なぜならば、株式市場は未来を予測して動くため、FRBが利上げする前に崩れる可能性があるからです。早ければ、21年の中盤前には強気相場が終わります。08年から長く続いた強気相場終われば、その反動で今後10〜20年は弱気相場になる可能性が高いです。

だからこそ、私たちは1日も早く投資手法を身につけて、いますぐに資産を増やす必要があります。私の場合だが、好相場に1ヶ月乗り遅れれば、月100万円以上の利益を逃す事になります。投資手法は1日でも早く習得することを考えた方がいいですね。

参考:

参考:

コメントを残す