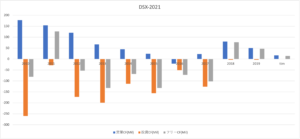

コンテナ運賃に引き続き、バルク船運賃も20年10月から高騰しています。22年もバルク市況は引き続き好調ですね。22年2Qの売上は前年比+58%、3Qも+28%に減速しています。

- 「バルチック指数が上昇し、2ヶ月で2倍も上昇した…」

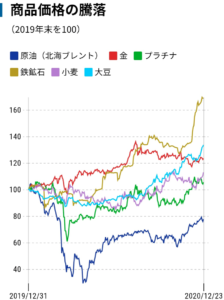

- 「鉄鉱石や穀物が高騰し、バルク運賃を底上げしている…」

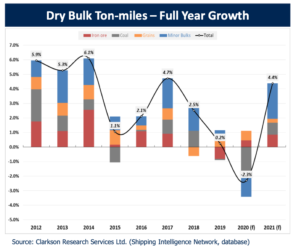

- 「世界貿易は上昇に転じ、+4.4%で成長する見通し…」

ダイアナシッピングは、鉄鉱石、石炭、穀物を運搬する大型バルク用船舶を保有し運航するギリシャの海運会社です。大型貨物船を37隻も所有していますね。コロナ以降、商品高騰もありバルチック指数も3倍に高騰しています。

個人的には、ダイアナは投資したい銘柄です。

なぜならば、バルク市況は22年も引き続き、タイトな需給が続くからです。供給側の船舶には限りがあるため、世界経済が回復し需要が増えれば運賃も高騰します。22年1Qの売上成長率は+60%、営業利益率は47%と過去最高水準ですね。

しかしながら、中国経済は不調で、23年以降の展開は読みにくいですね。バルク指数が再び上昇基調に戻すならば、投資を検討したい銘柄です。いずれにしても、22年11月時点のPER3.3倍は割安水準にあります。

- DSXの4半期決算(22年7-9月)は?

- DSXの過去10年間の売上高や営業利益は?

- コロナ禍からの世界的な商品高騰は、いつまで続くのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ダイアナシッピング(DSX)の四半期決算は?

ダイアナシッピング(DSX)の四半期決算を紹介します。

22年1Q決算(22年3月31日)

- 売上高:6593万ドル(前年比+60%)◯

- 営業利益:3106万ドル(+808%)

- 純利益:2604万ドル(前年度−129万ドル)

- 1株当たり利益:0.31ドル(−0.03ドル)◯

22年2Q決算(22年6月30日)

- 売上高:7452万ドル(前年比+58%)

- 営業利益:4040万ドル(+421%)

- 純利益:3560万ドル(12倍)

- 1株当たり利益:0.42ドル(21倍)

22年3Q決算(22年9月30日)

- 売上高:7381万ドル(前年比+28%)◯

- 営業利益:3779万ドル(+77%)

- 純利益:3173万ドル(+115%)

- 1株当たり利益:0.37ドル(+131%)◯

3Qの売上高は前年比+28%で7381万ドル、営業利益は+77%で3779万ドルでした。22年1Qや2Qに続き、3Qの売上は減速していますね。営業利益率は51%と過去最高に高い水準です。

22年3Qの配当は、0.175ドル(利回り15%)に引き下げています・

アテネ、ギリシャ、2022 年 11 月 17 日 – Diana Shipping Inc. (NYSE: DSX) (「会社」) は、ドライ バルク船の所有とベアボート チャーターインを専門とする世界的な海運会社で、本日、31.7 ドルの純利益を報告しました。これは、2021 年の第 3 四半期の純利益が 1,470 万ドル、普通株主に帰属する純利益が 1,330 万ドルであるのと比較されます。第 3 四半期の 1 株あたりの利益2022 年の同じ四半期の基本 0.17 ドル、希薄化後 0.16 ドルの 1 株当たり利益と比較して、基本的 0.39 ドル、希薄化後 0.37 ドルでした。

定期用船収入は、2021 年の同四半期の 5,730 万ドルと比較して、2022 年の第 3 四半期には 7,380 万ドルでした。定期用船収入の増加は、当社が四半期中に船舶に対して達成した平均定期用船料金の増加によるものです。この増加は、フリートのサイズの縮小による収益の減少と、前年同期と比較して四半期中のオフハイヤーの増加によって部分的に相殺されました。

2022 年 9 月 30 日に終了した 9 か月間の純利益は 9,340 万ドルに達し、普通株主に帰属する純利益は 8,910 万ドルに達しました。これは、2021 年の同じ期間の純利益が 1,630 万ドル、普通株主に帰属する純利益が 1,190 万ドルであるのと比較されます。2022 年 9 月 30 日に終了した 9 か月間の定期チャーター収入は、同じ 1 億 4,540 万ドルに対し、2 億 1,430 万ドルでした。 2021年の期間。

22年4Q決算(22年12月…)

22年4Q決算は、23年2月18日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ダイアナシッピング(DSX)の損益計算書は?

ダイアナシッピングは05年に16ドルで上場しています。07年に最高値42ドルを付けるも、その後は一貫して下落していますね。20年2月に最安値1.2ドルになるも、22年11月は4.4ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高も利益も大きく低迷しています。18年と19年は業績が上向き、営業利益率は17%まで改善しています。しかしながら、20年はコロナ禍で再び赤字決算に陥っていますね。

他のバルク船企業のスターバルクとは、対照的な業績推移ですね。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSも一貫して下落トレンドにあります。

その3:営業CFと投資CFの10年間の推移は?

過去10年間の投資CF(営業CF−投資CF)は、18年以降は黒字化に成功しています。ただし、この結果はポジティブではありません。利益を得られないダナオスシッピングは、船舶を手放し事業を縮小してるからです。

これも、スターバルクとは対照的なCF推移となっています。

では、私たち投資家はどのように投資判断すれば良いのでしょうか?

ダイアナシッピング(DSX)の注目点は?

ダナオスシッピングに投資する上で注目すべきポイントを紹介します。

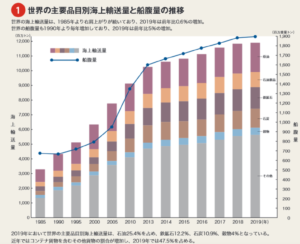

注目1:世界の海上輸送量と船腹量は増え続けている?

参考:海運業の発達と現状

世界的なトレンドとして、海上輸送量と船腹量は増え続けています。2010年以前は中国などの新興国で急拡大し、13年以降は緩やかに上昇しています。

船舶には大きく分けて、次の3つの種類があります。

- バルク船:47,039万トン(33.6%)

- オイルタンカー:28,689万トン(20.5%)

- コンテナ船:24,690万トン(17.7%)

スターバルクが扱うバルク関連船は、海上輸送量の33.6%を占めます。バルク船が運搬するものは、主に鉄鉱石、石炭、大豆などの穀物です。スターバルクの決算書の資料によると、バルク市況は2022年に大幅反発すると予想しています。

注目2:バルク市況はリバウンドして4.4%に急回復?

競合企業スターバルクが掲示してるバルク市況です。

決算書によると、20年のバルク市況はパンデミックにより−2.3%でした。しかしながら、21年には大幅に反発し、+4.4%に転換すると予想しています。

20年は中国だけが世界経済を牽引し、記録的な量の鉄鉱石、大豆、ボーキサイトを輸入しています。しかしながら、21年や22年はワクチンの普及により、世界経済が力強く回復することを期待しています。

その結果、バルク市況は大幅に回復すると見込みます。

では、バルク市況の動向を見るには、どの指数を見れば良いのでしょうか?

注目3:バルチック海運指数は20年4月から4倍?

バルク市況を見る際には、バルチック海運指数が先行指標になります。

20年4月に400ドルだった指数は、21年1月には4.5倍の1800ドルと徐々に高騰している事が分かりますね。バルチック指数は変動幅が大きく、08年には11000ドルまで高騰しています。

バルチック指数が高騰している原因は、コロナからいち早く回復した中国が鉄鉱石や石炭、大豆などの穀物を大量に輸入しているからです。

19年比で見ても、鉄鉱石、小麦、大豆などあらゆる商品価格が高騰しています。コロナ後は、中国以外の先進国も経済回復するため、さらに高騰する可能性が高いですね。

参考:Twitter

コンテナ船とバルク船の運賃は、相関関係はなく連動しません。しかしながら、20年10月から高騰しているコンテナ船に釣られるように、バルク船も高騰しています。

まとめ:ダイアナシッピング(DSX)の決算は?

- 1999年に設立した、バルク船を扱うギリシャ海運会社

- 鉄鉱石、石炭、穀物などのバルク船舶を37隻所有してる

- 売上高は減少傾向にあり、16年の営業利益率は−82%

- 18年と19年に黒字化するも、20年には再び赤字

- 20年にバルク運賃が高騰するも、業績は恩恵を受けてない

- 20年のバルク市況は−2.3%だが、21年は+4.4%予想

個人的には、ダイアナは投資したい銘柄です。

なぜならば、バルク市況は22年も引き続き、タイトな需給が続くからです。供給側の船舶には限りがあるため、世界経済が回復し需要が増えれば運賃も高騰します。21年4Qの売上成長率は+61%、営業利益率は45%と過去最高水準にあります。

ただし、バルク指数は21年10月をピークに急落しています。

不調の原因は、中国経済の減速による構造的な問題です。中国経済は21年後半に不動産バブル、電力問題で工場の稼働が抑制されています。ただ、12月-1月は季節的に弱いシーズンであり、2月以降は持ち直すと見ています。

ただし、同社は競合2社スターバルク(SBLK)とゴールデンオーシャン(GOGL)より売上成長率は低いです。22年3月時点の予想PERは2.7倍と低いです。また、4Qに配当0.2ドル(利回り16%)と悪くない水準ですね。

バルク銘柄は、スターバルク(SBLK)やゴールデンオーシャン(GOGL)が市場を先導しています。他の2銘柄についても、個人的には強気に見ていません。21年11月時点の予想PER3.5倍は割安だが、投資したい銘柄ではありません。

コメントを残す