航空機エンジンを開発するレイセオンテクノロジーズは、経済回復の恩恵を受ける銘柄ですね。20年3月に株価は47ドルまで急落するも、1年で2倍に回復しています。債務超過にあるボーイング違い、自己資本が45%と高く安心して保有できます。

- 「航空事業が影響を受けて、20年4月に48%も下落した…」

- 「世界3位の軍事企業で、予想PER22倍は割安にある…」

- 「軍事事業は好調で、航空関連も経済再開で回復するはず…」

レイセオンテクノロジーズ(RTX)は、航空宇宙と軍用ミサイルの米国企業です。20年4月に世界3位の軍需企業レイセオン、世界11位の航空企業ユナイテッドが合弁した会社です。この合弁により、世界2位の軍事企業が誕生しました。

個人的には、レイセオン株は長期で保有したい銘柄のひとつです。

なぜならば、航空部門は業績が悪化するも、21年後半は力強く回復すると思うからです。また、軍事関連はコロナ後も好調で、21年3Qの営業利益率は8.2%と回復しています。債務超過にあるボーイングと違い、自己資本比率は45%と安定してます。

しかし、短期的には軍人関連の売上高は減速しています。

長期的にはロシアや中国との対立は深まり、22年以降の軍事関連は安定して成長すると思います。また、航空宇宙やエンジン部門の売上高も回復する点も楽観的に見ています。世界最大の軍事企業ロッキードマーチンと同様に、経済的な堀は高いですね。

23年11月時点の予想PER19倍は、割安だと言えます。

- レイセオンの4半期決算(23年7-9月)は?

- レイセオンの過去10年間の売上高や営業利益は?

- 債務超過のボーイングと違い、自己資本比率が45%もある?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

レイセオン・テクノロジーズ(RTX)の四半期決算は?

レイセオンテクノロジーズの四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:172.14億ドル(前年比+9%)

- 営業利益:—億ドル(—%)

- 純利益:14.26億ドル(+31%)

- 1株当たり利益:1.22ドル(+6%)

23年2Q決算(23年6月30日)

- 売上高:183.15億ドル(前年比+12%)○

- Collins Aerospace:58.50億ドル(+17%)

- Pratt & Whitney:57.01億ドル(+15%)

- Raytheon Intelligence & Space:36.55億ドル(+2%)

- Raytheon Missiles & Defense:40.00億ドル(+12%)

- 営業利益:14.58億ドル(+7%)

- 純利益:13.27億ドル(+2%)

- 1株当たり利益:0.90ドル(+2%)○

23年3Q決算(23年9月30日)

- 売上高:134.64億ドル(前年比−21%)×

- Collins Aerospace:66.29億ドル(+16%)

- Pratt & Whitney:9.26億ドル(−83%)

- Raytheon:64.72億ドル(+3%)

- 営業利益:−13.96億ドル(前年度13.95億ドル)

- 純利益:−9.84億ドル(前年度13.84億ドル)

- 1株当たり利益:−0.68ドル(前年度0.94ドル)○

3Qの売上高は前年比−21%で134.64億ドル、営業利益は−13.96億ドルでした。23年2Qと比較して、3Qの売上は減速しています。営業利益率は−10.3%と弱いです。

経済再開が進み、航空宇宙と民間機エンジンの2部門(合弁前のユナイテッド)は順調に回復しています。デルタやアメリカンなど、航空会社の業績も回復していますね。軍事関連のレイセオン(宇宙、ミサイル、防衛)も伸び悩んでいますね。

Pratt & Whitneyの減速した理由は、エンジン欠陥による不良品の回収のためです。

23年3Q時点で1900億ドルの受注残高で、民間航空宇宙が1150億ドル、防衛が750億ドルと引き続き見通しは堅調です。また、23年通期の売上予想は、685億ドルに引き下げています。

RTXの会長兼最高経営責任者(CEO)のグレッグ・ヘイズ氏は「プラット・アンド・ホイットニー社の粉末金属製造問題の評価は大きく進展しており、財務上の影響は以前に開示された容疑と一致すると予想している」と述べた。 「当社は現在、フリート管理計画の実行に注力しており、顧客へのさらなる混乱を軽減するために絶え間なく取り組んでいます。これらのフリート管理計画の結果、将来的に大きな影響が増大することは予想していません。」

「当社の民間航空宇宙および防衛事業全体にわたる歴史的な需要により、第3四半期の本業売上高*は12%増加し、1,900億ドルという新たな記録的な受注残をもたらしました。当社は、売上高の増加と、 フリーキャッシュフロー*の見通しのほか、調整後EPS*のレンジも1株当たり4.98ドルから5.02ドルに縮小される。」

「コリンズ・エアロスペース、プラット・アンド・ホイットニー、レイセオンの当社の業界をリードするフランチャイズは、RTXが当社の株主に長期的に重要な価値を提供できる立場にあります。現在、RTX株は魅力的な投資機会であり、当社はただちに100億ドルの加速的な自社株買いを進めています。」 プログラムを強化し、2025 年までの資本収益コミットメントを 360 ~ 370 億ドルに引き上げます。」

同社は本日、レイセオン部門内のサイバーセキュリティ、インテリジェンスおよびサービス事業を売却する最終契約を結んだことも発表した。 売却価格は約13億ドルで、規制当局の承認やその他の慣例的な完了条件が条件となる。

23年4Q決算(23年12月…)

23年4Q決算は、1月25日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

レイセオン・テクノロジーズ(RTX)の損益計算書は?

レイセオンテクノロジーズは1985年に3.2ドルで上場しました。常に最高値を更新し続ける銘柄で、19年9月に最高値94ドルを付けています。23年10月は78ドル前後で推移しています。

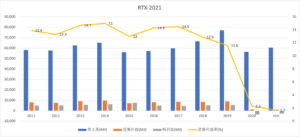

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、15年と20年に大きく売上が落ちていますね。15年はヘリコプター部門のシコルスキーを売却による減少しています。20年はコロナで航空機の需要が急落したからですえん。

主要顧客であるボーイングやエアバスによる需要減少です。21年の営業利益率は1.7%まで急落していますね。

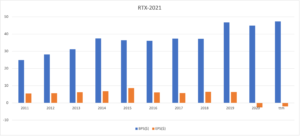

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。20年に合弁したことで、BPSは順調に拡大していますね。しかし、EPSは航空機の需要減少で赤字に転落しています。

配当利回り2.3%だが、短期的には持続性は低いです。

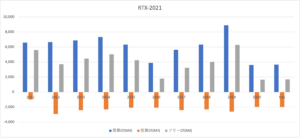

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(投資CF−営業CF)は、19年までは好調でしたね。航空機エンジンを製造する同社は、設備投資が少なくないビジネスです。しかし、十分な営業CFを稼げていると言えますね。コロナ禍の20年も黒字を維持しています。

では、私たち投資家はどのように投資判断すれば良いのでしょうか?

レイセオン・テクノロジーズ(RTX)の注目点は?

レイセオンテクノロジーズ(RTX)の注目ポイントを紹介します。

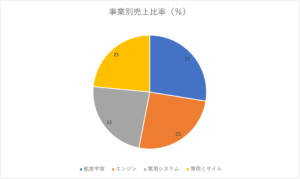

注目1:航空宇宙事業が売上比率の27%を占める?

レイセオンテクノロジーズの事業別の売上構成比です。

世界11位の航空宇宙企業のユナイテッド・テクノロジーズ、世界3位の軍事企業のレイセオンが20年4月に合弁した会社です。

元ユナイテッドの航空宇宙事業が売上比率の27%、航空機エンジンが25%を占めます。また、元レイセオンの軍用システムが売上比率の23%、軍用ミサイルが23%を占めます。コロナ禍でも、軍事関連の業績は好調です。

ただ、航空宇宙産業や航空機エンジンは低迷していますね。主要顧客であるボーイングやエアバスの回復を待つ必要がありますね。

参考:ボーイング(BA)四半期決算|21年1Qは軍用機が好調で黒字化

では、レイセオンの軍事産業はどれくらいシェアを持つでしょうか?

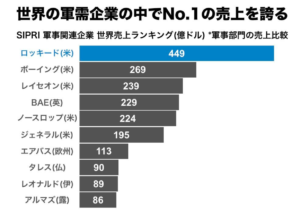

注目2:世界3位の軍需産業で売上高は239億ドル?

17年時点の軍需企業の売上高ランキングです。

軍需企業で世界1位は、米国のロッキードマーチン(LMT)で449億ドルです。次いで、2位はボーイング(BA)で269億ドル、3位にレイセオンで239億ドル、4位に英国BAEで229億ドル、5位にノースロップ(NOC)と続きます。

参考:ロッキードマーチン(LMT)四半期決算|21年1Qは前年比+3.8%に減速

世界最大の民間航空機のボーイングは、レイセオンの主要顧客です。

コロナにより航空機部門の売上が大きく落ち込み、代わりに軍事部門が好調で売上の5割を占めます。レイセオンの航空部門も、ボーイングやエアバスの回復を待つ必要があります。航空事業が回復するまでは、軍事関連が成長を牽引しますね。

では、軍事部門は21年以降、どのように推移するでしょうか?

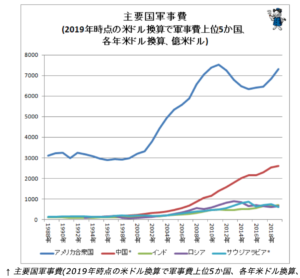

注目3:米国軍事費は世界1位で7318億ドルもある?

2019年時点の米国を含む上位5カ国の軍事費推移です。

軍事費は米国が7318億ドルと、特出して高いです。08年以降はオバマ民主党政権に変わり、郡司費用は抑えられる傾向にありました。しかし、中国との対立が深まり、トランプ政権に以降したことで上昇しています。

中国、ロシア、中東の情勢を考えると、今後も大きく下がる事は考えにくいです。また、GDP比で見た場合に、米国の軍事費は今の水準でも高いわけではないです。

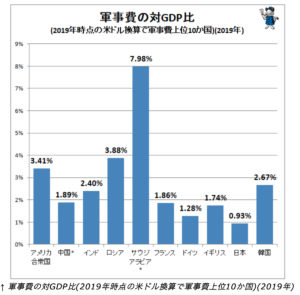

注目4:軍事費の対GDP比は世界3位で3.41%?

軍事費の国別対GDP比です。

米国の対GDP比は、他国と比較して高いわけではありません。最もGDP比が大きいのは、サウジアラビアで7.98%です。次いで、ロシアが3.88%、米国が3.41%、韓国が2.67%と続きます。中国は1.89%、日本は0.93%と少ないです。

アメリカと中国の軍事費は、共に上昇する余地が高いと言えます。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:レイセオン・テクノロジーズ(RTX)の決算は?

- ユナイテッドの航空宇宙事業部門とレイセオンが20年に合弁した

- 世界3位と11位が合弁した事で、世界2位の軍需企業になる

- 軍用機と民間機向けの航空機エンジン、ミサイルで市場シェアが高い

- 営業利益率は10%以上で、売上高は上昇傾向にある

- コロナ下でも自己資本比率は42%に上昇、財務が安定している

- コロナで株価が暴落した事で、逆に優良株を購入するチャンス

個人的には、レイセオン株は長期で保有したい銘柄のひとつです。

なぜならば、航空部門は業績が悪化するも、21年後半は力強く回復すると思うからです。また、軍事関連はコロナ後も好調で、21年3Qの営業利益率は8.2%と回復しています。債務超過にあるボーイングと違い、自己資本比率は45%と安定してます。

しかし、短期的には軍人関連の売上高は減速しています。

長期的にはロシアや中国との対立は深まり、22年以降の軍事関連は安定して成長すると思います。また、航空宇宙やエンジン部門の売上高も回復する点も楽観的に見ています。世界最大の軍事企業ロッキードマーチンと同様に、経済的な堀は高いですね。

22年2月時点の予想PER17倍は、十分に割安水準だと言えます。

軍需産業で業界最大手はロッキードマーチンです。レイセオンと同様に、業績は常に安定している超優良企業です。軍事企業は不景気に強く、割安に放置されていると言えます。

コメントを残す