ETFや指数を提供するMSCIは、インデックス投資やETFブームで最も恩恵を受けた銘柄のひとつです。コロナ禍でも事業は好調で安定した銘柄ですね。23年2Qは前年比+12.6%、3Qは+11.6%に減速しています。

- 「07年に38ドルで上場、株価は15倍に高騰してる…」

- 「競合は全体的に少なく、SP500指数を提供するSPGI…」

- 「手数料収入を得ているため、営業利益率は53%と高い…」

MSCIは、 インデックスやETFなどの株価指数を提供する米国企業です。インデックス事業が売上の6割を占めるが、データ分析やESGなど環境関連の指標も提供します。競合と呼べる企業は少なく、営業利益率は50%を超えています。

個人的には、MSCIは投資したい銘柄のひとつです。

なぜならば、参入障壁が高いため競合も少なく、手数料で収益性が高いビジネスだからです。14年に33%だった営業利益率は、21年には53%まで上昇しています。競合と呼べる企業は、SP500指数を提供するSPグローバル(SPGI)くらいです。

同社はこれまで、ETFやインデックス投資ブームが追い風でした。

これらのETFブームは、22年以降もまだまだ続くと思います。機関投資家や個人投資家を含め、手軽にリスク分散できるETFの需要は年々増しています。また、レバレッジETFなど、ハイリスクの投資手法にも最適ですね。

実際に、上位100社の資産運用会社の99社、年金基金の90社、グローバルバンクの83社、ヘッジファンドの75%が同社のサービスを利用しています。

また、ESG関連にも事業展開するなど、時流に乗ったビジネスをしています。21年3QのESG事業の売上成長率は53%と牽引しています。ただし、22年11月時点の予想PERは35倍と、他の金融銘柄よりも買われています。

23年11月時点の予想PER35倍は十分に割安です。

- MSCIの4半期決算(23年7-9月)は?

- MSCIの過去10年間の売上高や営業利益は?

- インデックスやETFは、22年も続くトレンドか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

MSCIの四半期決算は?

MSCIの四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:5.92億ドル(前年比+5.7%)

- 営業利益:—億ドル(—%)

- 純利益:2.39億ドル(+4.5%)

- 1株当たり利益:3.14ドル(+5.3%)

23年2Q決算(23年6月30日)

- 売上高:6.21億ドル(前年比+12.6%)◯

- Index:3.62億ドル(+12.9%)

- Analytics:1.49億ドル(+5.8%)

- ESG and Climate:0.71億ドル(+29%)

- Other:0.37億ドル(+10.9%)

- 営業利益:3.45億ドル(+15.2%)

- 純利益:2.46億ドル(+17.2%)

- 1株当たり利益:3.09ドル(+19.3%)◯

23年3Q決算(23年9月30日)

- 売上高:6.25億ドル(前年比+11.6%)×

- Index:3.62億ドル(+12.4%)

- Analytics:1.54億ドル(+6.5%)

- ESG and Climate:0.73億ドル(+26%)

- Other:0.36億ドル(+0.3%)

- 営業利益:3.53億ドル(+14.1%)

- 純利益:2.59億ドル(+19.9%)

- 1株当たり利益:3.27ドル(+22.0%)◯

3Qの売上高は前年比+11.6%で6.25億ドル、営業利益は+14.1%で3.53億ドルでした。23年22Qと比較すると、3Qの売上は少し減速していますね。営業利益率は56.4%と過去最高に高い水準です。

MSCI指数のライセンスを受けたETFの数は業界1位で、インデックス事業が売上高の半分を占めています。また、ESGなどを算出する気候変動関連も高い成長率で伸びていますね。ただ、ESG事業の調整EBITDAマージンは22%と、インデックス事業の76%より遥かに低いです。

ESG事業が成長ドライバとなり、競合であるS&Pグローバル(SPGI)よりも株価は買われています。

「第3四半期中、MSCIは不確実な環境の中で目覚ましい成果を上げ、調整後EPS成長率21.1%、収益成長率11.6%、定着率95.4%を記録しました。 当社最大の製品ラインである Index は、サブスクリプションのランレートの 2 桁の伸びを報告し続け、Climate は全社の製品ライン全体でラン レートの 50% 近くの増加を達成しました。 一方、当社のアナリティクス部門は、95.1% というほぼ記録に近い定着率を達成しました」と MSCI の会長兼 CEO のヘンリー A. フェルナンデスは述べています。

「当社は、経常収益とミッションクリティカルな投資ツールに支えられたMSCIの回復力のあるビジネスモデルから恩恵を受け続けています。 最近の Burgiss と Trove の買収は、業界の主要なトレンドをさらに捉え、顧客に市場をリードするポートフォリオ ソリューションを提供する能力を強化するのに役立ちます。」とフェルナンデス氏は付け加えました。

23年4Q決算(23年12月…)

23年4Q決算は、24年2月1日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

MSCIの損益計算書は?

MSCIは07年に38ドルで上場しています。株価は常に右肩上がりで最高値を更新し続けていますね。20年3月は231ドルに下落するも、23年11月は471ドル前後で推移しています。

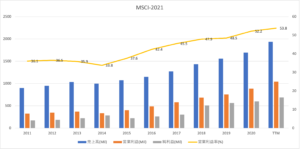

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上と利益は綺麗に右肩上がりで伸びています。特に14年以降の伸びは顕著で、21年の営業利益率は53.8%と特出して高いです。競合であるSPグローバルよりも高いです。

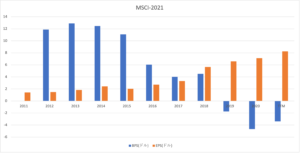

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は−5%と債務超過にあります。ただ、事業は好調で潤沢なCFも稼いでいるため問題はありません。EPSは右肩上がりで安定していますね。

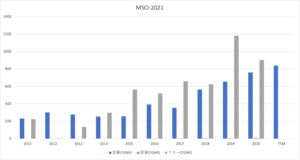

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に拡大しています。投資CFがプラスの年も多く、営業CFはしっかりと伸びています。競合といえる企業は、SP500くらいで、ベンチマーク算出企業としては特出しています。

では、私たち投資家はどのように判断すれば良いのでしょうか?

MSCIの注目ポイントは?

MSCIの注目ポイントを紹介します。

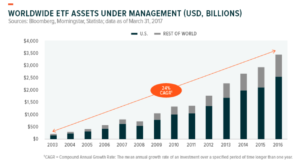

注目1:ETF市場は13年で17倍にも拡大した?

世界のETF資産規模の推移です。

03年に0.2兆ドルだったETF資産は、16年には17倍の3.5超ドルまで拡大しています。年率24%で拡大し、米国内外でも力強く伸びていますね。08年の金融危機で前年比割れするも、その後はより力強く急成長しています。

現状の株式市場は、ETFやインデックスブームだといえます。

注目2:MSCIはETFブームで最も恩恵を受ける?

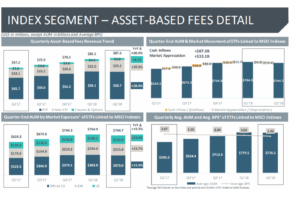

売上比率60%を占めるインデックス事業の売上構成です。

MSCIはインデックス投資やETFブームの恩恵を最も受けている企業です。ETFが広く台頭したことで、機関投資家などのパッシブ運用は斜陽産業と化しています。左上の図を見ると、ETFの売上が勢いよく伸びていますね。

上位100社の資産運用会社の99社、年金基金の90社、グローバルバンクの83社、ヘッジファンドの75%がクライアントです。調整EBITDAマージンが76%と、潤沢な手数料収入を得ています。

また、同社はESG関連の売上も順調に増えています。

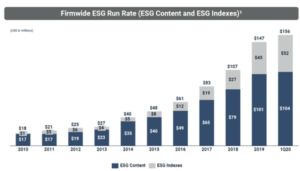

注目3:MSCIのESG事業は前年比+53%で拡大?

ESGを実行している企業の実行率です。

ESGとは、環境(Environment)、社会(Social)、ガバナンス(Governance)の頭文字を取って作られた言葉です。気候変動問題や人権問題などの世界的な社会課題が顕在化している中、企業が長期的成長を目指す上で重視すべき指標です。

ESGは世界的なトレンドであり、21年3QのMSCIの関連事業は前年比+53%で急成長しています。これは、22年以降も継続して続くトレンドです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:MSCIの四半期決算は?

- 07年に上場した、ETFや株価指数を提供する米国企業

- インデックス事業が6割を占め、分析やESG関連も提供

- 競合が少ないビジネスで、営業利益率は53%と高い

- 世界ETF市場は年率24%で拡大、22年以降も続く

- 上位100社の資産運用会社の99社が、サービスを利用

個人的には、MSCIは投資したい銘柄のひとつです。

なぜならば、参入障壁が高いため競合も少なく、手数料で収益性が高いビジネスだからです。14年に33%だった営業利益率は、21年には53%まで上昇しています。競合と呼べる企業は、SP500指数を提供するSPグローバル(SPGI)くらいです。

同社はこれまで、ETFやインデックス投資ブームが追い風でした。

これらのETFブームは、22年以降もまだまだ続くと思います。機関投資家や個人投資家を含め、手軽にリスク分散できるETFの需要は年々増しています。また、レバレッジETFなど、ハイリスクの投資手法にも最適ですね。

実際に、上位100社の資産運用会社の99社、年金基金の90社、グローバルバンクの83社、ヘッジファンドの75%が同社のサービスを利用しています。

また、ESG関連にも事業展開するなど、時流に乗ったビジネスをしています。21年3QのESG事業の売上成長率は53%と牽引しています。ただし、22年1月時点の予想PERは43倍と、他の金融銘柄よりも買われています。

競合となる企業は、S&P500やダウ平均株価を提供するSPグローバルです。同社は世界三大格付け機関のひとつで市場を寡占化しています。営業利益率は49%と高く、同社と同様に安定した独占企業ですね。

コメントを残す