コロナによる原油や天然ガス価格の暴落を受けて、エネルギー株に投資する人が増えています。特にLNGは21年後半に欧州とアジアで需要が急増しています。しかし、23年2Qの売上は前年比−49%、3Qは−53%と急減速しています。

- 「世界各国の経済活動再開で、エネルギー株は必ず利益を得られる…」

- 「環境にやさしい天然ガスの需要は、20年間で2倍に増加する…」

- 「コロナによる株価暴落で、配当利回りが15.2%まで高騰した…」

シェニエール株は、2016年2月に米国で初めてLNGを輸出した会社です。2010年台にシェール革命の恩恵を受けて、シェニエールは5年間で株価が20倍に暴騰しています。今後も欧州やアジアを中心にLNGの需要は増加するため、利益を得られる可能性が高いですね。

個人的には、シェニエール株を保有したい銘柄のひとつです。

なぜならば、原油や石炭よりも環境にやさしく、天然ガスの需要は世界的に拡大しているからです。40年にはLNG需要は2倍に増えるといいます。特に需要が旺盛なのは、中国や韓国や日本など、人口が多いアジア地域です。

ただし、欧州のガス危機が22年末に落ち着いたことで、同社の成長率は急減速していますね。23年5月もロシア戦争は続いており、今後の動向を注視したい銘柄です。

23年11月時点の予想PER8.6倍は割安です。

- シェニエール株の4半期決算(23年7-9月)は?

- シェニエール株の過去10年間の売上高や営業利益は?

- 営業利益率35%だが、リスクが高い理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

シェニエールエナジー(LNG)の四半期決算は?

シェニエール(LNG)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:73.10億ドル(前年比−2%)◯

- LNG:70.91億ドル(−3.4%)

- Regasification:0.34億ドル(−50%)

- Other:1.85億ドル(+143%)

- 営業利益:79.91億ドル(前年度−6.13億ドル)

- 純利益:54.34億ドル(前年度−8.65億ドル)

- 1株当たり利益:22.10ドル(前年度−3.41ドル)◯

23年2Q決算(23年6月30日)

- 売上高:41.02億ドル(前年比−49%)×

- LNG:39.19億ドル(−51%)

- Regasification:0.33億ドル(−51%)

- Other:1.50億ドル(+127%)

- 営業利益:23.08億ドル(+56%)

- 純利益:13.69億ドル(+84%)

- 1株当たり利益:5.61ドル(+93%)◯

23年3Q決算(23年9月30日)

- 売上高:41.59億ドル(前年比−53%)

- LNG:39.74億ドル(−52%)

- Regasification:0.34億ドル(−93%)

- Other:1.51億ドル(−7%)

- 営業利益:27.55億ドル(前年度−30.16億ドル)

- 純利益:17.01億ドル(前年度−23.85億ドル)

- 1株当たり利益:7.03ドル(前年度−9.54ドル)

3Qの売上高は前年比−53%で41.59億ドル、営業利益は27.55億ドルでした。23年1Qや2Qに続き、3Qの売上も減速していますね。しかし、営業利益率は66.2%と高いですね。

LNG輸出量は、545TBtu(前年比−2%)と減速しています。

欧州の天然ガス危機が、22年後半に落ち着いたことで、同社の売上成長率は低下していますね。ただ、ロシア戦争は継続しており、23年の動向に注視したいですね。

・2023 年 9 月 30 日までの 3 か月と 9 か月の間に、シェニエールは約 42 億ドルと 156 億ドルの収益、純利益 1 は約 17 億ドルと 85 億ドル、連結調整後 EBITDA2 は約 17 億ドルと 71 億ドル、分配可能キャッシュ フロー 2 は約 10 億ドルでした。 それぞれ12億ドルと55億ドル。

・2023 年通期の連結調整後 EBITDA2 見通しは 83 億ドルから 88 億ドル、2023 年通期の分配可能キャッシュ フロー 2 見通しは 58 億ドルから 63 億ドルであることを再確認します。

・シェニエールの包括的な資本配分計画に従い、2023年9月30日までの3ヶ月間と9ヶ月間に、シェニエールは連結長期債務のうちそれぞれ5,000万ドルと約11億ドルを前払いし、合計約220万株と760万株を買い戻した。 普通株式をそれぞれ約3億5,700万ドルと11億ドルで取得し、普通株式1株当たりそれぞれ0.395ドルと1.185ドルの四半期配当を支払った。 2023 年第 3 四半期について、シェニエールは四半期配当を 10% 増額し、普通株式 1 株あたり 0.435 ドルとし、2023 年 11 月 17 日に支払われます。

・2023 年 8 月、Cheniere Marketing, LLC (「Cheniere Marketing」) は BASF と長期 LNG 売買契約 (「SPA」) を締結し、BASF は年間最大約 80 万トンを購入することに同意しました (「 mtpa”)からのLNG

・シェニエール マーケティングは無償船上(「FOB」)ベースで、納入は2026年半ばに開始され、SPL拡張プロジェクトの最初の列車(「トレインセブン」)に関する前向きな最終投資決定が条件となります( 以下に定義)、トレインセブンの営業運転開始時には年間約0.8トンまで増加し、2043年まで延長されます。

・2023年8月、シェニエールは第4回企業責任(「CR」)年次報告書「The Power of Connection」を発行しました。この報告書では、環境、社会、ガバナンスの問題に対するシェニエールのアプローチと進捗状況が詳しく説明されています。

・シェニエールは2016年2月に輸出業務を開始して以来、2023年9月に3,000回目のLNG貨物を積み込み、史上他のどのLNG事業者よりも早くこのマイルストーンを達成した。 貨物はサビーヌ峠 LNG ターミナルから FOB ベースで積み込まれて輸出され、フランスで陸揚げされました。

CEO:

「第3四半期は、シェニエールのプラットフォーム全体で重要なマイルストーンが達成されたことが特徴で、2016年の事業開始以来、当社の3,000個目のLNGカーゴの生産によって強調されました。シェニエールは、歴史上の他のどのLNG事業者よりも早くその生産マイルストーンを達成しました。これはさらなる証拠です」 卓越したオペレーションへの私たちの献身的な姿勢を表しています」とシェニエールの社長兼最高経営責任者のジャック・フスコ氏は述べています。 「商品市場の持続的なボラティリティは、当社の商品価値とキャッシュフローの安定性と可視性を強化し続けており、当社は2023年通期の業績を当社のガイダンス範囲の上限に達することに自信を持っています。 2024 年に向けて、コーパスクリスティ ステージ 3 の建設は引き続き計画より前倒しで進んでおり、トレイン 1 からの最初の LNG 生産は 2024 年末までに行われると楽観的に思っています。」

23年4Q決算(23年12月…)

23年4Q決算は、2月3日に公開される予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

シェニエール(LNG)の10年間の損益計算書は?

1994年に36ドルで上場したが、その後は株価は2ドル前後まで低迷していますね。シェール革命の追い風に乗り、2015年には80ドルまで上昇し、23年11月は176ドル前後で推移しています。

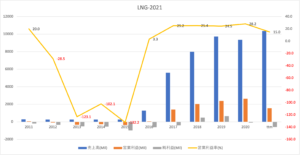

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、2016年から売上高が急上昇しています。高騰した理由は、16年に米国で天然ガスの生産量が急増したからです。天然ガス向けのターミナルを開発していたシェニエールは、米国初のLNG輸出業者になりました。

売上高が爆発的に増加する上に、営業利益率も28%と高いです。

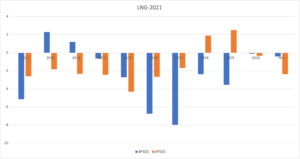

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。どちらも、安定しているとは言えないですね。ただし、LNGの輸出を始めた16年は改善傾向にあります。14年以降から、自己資本比率は−1%で債務超過にあります。

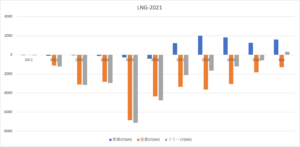

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、21年に黒字化に成功しています。天然ガス市場が成熟したことで、投資CFを低く抑え利益を回収するフェーズにありますね。

では、私たち投資家はどのように判断すれば良いのでしょうか?

シェニエール(LNG)の注目ポイントは?

シェニエールに投資する上での注目すべきポイントを紹介します。液化天然ガス(LNG)の輸出で収益を得ているシェニエールは、天然ガスの需要が増えれば株価も上昇しますね。

注目1:2030年でも再生可能エネルギーは10%未満?

再生可能エネルギーなど脱炭素化社会が言われています。

しかしながら、資源エネルギー庁の調査によると、2030年もエネルギーの中心は石油やガス、石炭などの炭素系が占めます。増加量が最も多いのはガスで、再生可能エネルギーの割合は2030年でも10%もない事が分かります。

天然ガスの人気が高い理由は、石油よりも安い上に環境にやさしいからです。天然ガスは、石油よりも二酸化炭素排出量が30%少なく、石炭よりも47%も少ないです。

シェールガス など技術開発が進む米国では、2015年に石油や天然ガスの生産量が世界1位になりました。それに伴い、液化天然ガス(LNG)の輸出量も増加しています。シェニエールは、LNG輸出で米国最大手のエネルギー企業ですね。

注目2:米国のLNG輸出額は世界で4番目に多い?

参考:天然ガス・LNG最新動向

2015年に生産量が世界1位になった米国は、LNGの輸出も加速しています。

2016年からLNG輸出を本格的に行い、2018年には10倍以上のLNGを輸出しています。輸出先で最も多いのはアジアや中南米地域で、韓国が全体の17%、中国が12%、日本が8%です。アジア勢が米国から天然ガスを輸入する理由は、中東地域からの依存を減らすためです。

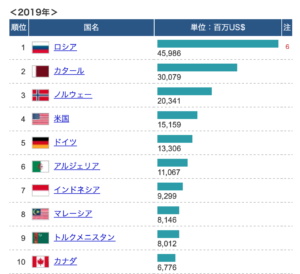

これにより、2019年の天然ガス輸出額ランキングで、米国は世界4位になりました。ロシア、カタール、ノルウェーに次ぐ天然ガスの輸出大国です。

では、シェニエールの売上高はどのように推移しているのでしょうか?

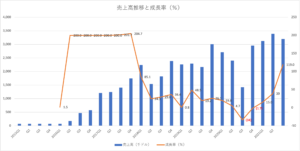

注目3:21年3Qの売上成長率は+119%に上昇

シェニエールの売上成長率を見ると、16年と17年に急騰しています。

売上高が急騰した理由は、10年台後半に米国で天然ガスの生産量が急騰したためです。16年以前のシェニエールは、天然ガスターミナル開発の需要は小さく経営に行き詰まっていましたね。シェール革命の恩恵を受けて、2010年の5年間で株価は20倍に暴騰しています。

20年Q3はコロナの影響で、前年比−34%まで落ち込みます。しかし、21年Q2は+39%、3Qは+119%と急回復しています。

注目4:LNG需要は2040年に2倍に増える?

世界のLNG需要は、今後も増え続ける事が予想されます。

天然ガスは石油や石炭に比べ炭酸ガス排出量が少ない利点がありますね。そのため、40年のLNG需要はアジアを中心に現在から倍増し、年間8億1000万トンに達すると見込まれます。欧州と比べて、パイプライン網が弱いアジアではLNGの需要は高いですね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:シェニエール(LNG)の四半期決算は?

- 1996年に石油とガスの探査会社として創業した

- 天然ガス向けターミナル開発から、LNG輸出業者へ転換する

- 16年に天然ガス生産量が増えた事で、売上高が激増する

- 16年で成長率が千倍を超えるが、現在は20%前後で落ち着く

- 営業利益率は35%と高いが、フリーCFは毎年赤字である

- 利益率は高いが設備投資が必要で、資金調達に不安がある

- 自己資本比率は1%と低く、資金ショートする可能性もある

- 短期間で急成長したため、BPSやEPSは安定してない

個人的には、シェニエール株を保有したい銘柄のひとつです。

なぜならば、原油や石炭よりも環境にやさしく、天然ガスの需要は世界的に拡大しているからです。40年にはLNG需要は2倍に増えるといいます。特に需要が旺盛なのは、中国や韓国や日本など、人口が多いアジア地域です。

また、経済再開により、21年後半の天然ガス価格は高騰しています。

バイデン政権の環境規制もあり、22年以降は米国のシェール企業がどう動くかは予想が難しいですね。ただ、天然ガスやLNGの需要が強いならば、同社の業績も押し上げると予想します。また、22年の欧州とロシアの問題もあり、同社は引き続き注目されそうです。

22年2月時点の予想PER12倍は割安です。

LNGに投資するならば、LNG船に投資した方が利益を得られそうです。欧州やアジアでLNG需要が高まり、21年2Qは前年比+155%で上昇しています。

コメントを残す