天然ガスは需給がタイトになり、21年10月時点で前年比3.5倍前後で取引されています。LNG船を保有するフレックスLNGは好調で、21年3Qは前年比+146%、4Qも+70%でした。ただし、23年2Qは+3%に減速しています。

- 「コロナ後に市況が好転し、株価は1年で6倍に上昇した…]

- 「アジアを中心に急回復、21年初には運賃が7倍に高騰した…」

- 「環境規制が進むならば、原油や石炭よりもLNGは有利だ…」

フレックスLNGは、天然ガスを輸送する英国の海運企業です。国際基準を満たす安全性、コストパフォーマンス、環境対策に優れ、最新世代の技術を備えた大型LNG船13隻を保有しています。

個人的には、フレックスLNGは投資したい銘柄のひとつです。

なぜならば、売上高が順調に拡大している上に、営業利益率は50%と高いからです。今後のLNG市場拡大を見越して、積極的に設備投資しています。米国のLNG輸出が急拡大したことで、LNG船の需要は年々高まっています。

短中期的には、LNGの海運市況は好転しています。

ウクライナ紛争より、22年はLNG船に好調でしたね。欧州ではロシアからのガス輸入が止まり、米国から大量のガスを購入したからです。それにより、同社の売上と利益は大きく上昇しましたね。

ただし、それほど強い相場にはならなそうですね。また、同社は顧客との契約を延長しており、スポット市場の影響は少なそうです。

23年8月時点の予想PER8.9倍は割安です。

- フレックスLNGの4半期決算(23年4-6月)は?

- フレックスLNGの過去10年間の売上高や営業利益は?

- ドライバルクやLNG市況の好調は、21年も継続するのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

フレックスLNG(FLNG)の四半期決算は?

フレックスLNG(FLNG)の四半期決算を紹介します。

22年4Q決算(22年12月30日)

- 売上高:9792万ドル(前年比➖14%)○

- 営業利益:—万ドル(—%)

- 純利益:4143万ドル(➖40%)

- 1株当たり利益:—ドル(—%)

23年1Q決算(23年3月30日)

- 売上高:9247万ドル(前年比+24%)○

- 営業利益:5501万ドル(+43%)

- 純利益:1653万ドル(➖70%)

- 1株当たり利益:0.31ドル(−71%)

23年2Q決算(23年6月30日)

- 売上高:8672万ドル(前年比+3%)

- 営業利益:4822万ドル(−1%)

- 純利益:3901万ドル(➖12%)

- 1株当たり利益:0.72ドル(−13%)

2Qの売上高は前年比+3%で8672万ドル、営業利益は−1%で4822万ドルです。1Qと比較して、2Qは減速していますね。しかし、営業利益率は55%と高いです。

ロシア紛争以前から天然ガス価格は上昇し、22年5月は8ドルと高いですね。

21年後半は、中国や韓国などアジア向けLNGの需要が急増していました。22年1Qに収益が減速した理由は、アジアから航路が短い欧州向けに切り替えられたからです。ただし、3月には再びLNG船市況は回復していると言います。

23年2Qの配当は0.75ドル(10%)と高いですね。

23年3Qの売上予想は9250万ドル(前年比+1.3%)、4Qは9500万ドル(−3%)です。23年通期は3.7億ドル(+6.6%)を見込みます。

• 船舶営業収益は、2023 年第 1 四半期の 9,250 万ドルに対し、2023 年第 2 四半期は 8,670 万ドル。

• 2023年第2四半期の純利益は3,900万ドル、1株当たりの基本利益は0.73ドル。これに対し、2023年第1四半期の純利益は1,650万ドル、1株当たりの基本利益は0.31ドルです。

• 2023 年第 1 四半期の 1 日あたり 80,175 ドルと比較して、2023 年第 2 四半期の平均定期用船相当額 1 (「TCE」) 料金は 1 日あたり 77,218 ドルです。

• 2023 年第 1 四半期の 7,250 万ドルと比較して、2023 年第 2 四半期の調整後 EBITDA1 は 6,620 万ドルとなりました。

• 2023 年第 2 四半期の調整後純利益 1 は、2023 年第 1 四半期の 3,520 万ドルに対し、2,820 万ドルです。

• 2023 年第 2 四半期の調整後 1 株当たり基本利益 1 は、2023 年第 1 四半期の 0.66 ドルに対し、0.53 ドルです。

• 当社は、2018年に納入したFlex Endeavor(2023年第1四半期中)、Flex Enterprise、Flex Ranger、Flex Rainbowの船舶について予定されていた乾ドックをすべて無事に完了しました。

• 2023 年 8 月、シェニエールは Flex Vigilant に対する最初のオプション期間を宣言し、企業設立期間をさらに 200 日延長しました。

• 当社は、2023 年第 2 四半期の配当を 1 株あたり 0.75 ドルと発表しました。CEOコメント:

「本日、当社は第 2 四半期の業績を発表し、四半期売上高が 8,500 万ドルから 9,000 万ドルという当社のガイダンスに沿った 8,670 万ドルであることを発表できることを嬉しく思います。 したがって、乾ドックで予定されている 5 年間の特別調査のために当四半期中に 3 隻の船舶をオフレンタルしたにもかかわらず、収益は昨年第 2 四半期より 250 万ドル増加しました。 収益の増加は、昨年の当社の定期用船ポートフォリオの価格改定によるもので、当四半期の定期用船相当料金は、昨年の第 2 四半期の 1 日あたり 71,000 ドルに対し、1 日あたり 77,000 ドルとなりました。

第 2 四半期に 3 つの乾ドックが完了し、今年の第 1 四半期に Flex Entrprise を乾ドックに入れたので、年間の乾ドック スケジュールが完了しました。 4 か所の乾式ドッキングはすべて時間と予算に従って実施され、船は運航に戻りました。 したがって、今年の下半期には、13隻すべてが航行し、フレックス・アルテミスの変動レンタル定期用船からの収益が増加するであろう強力なスポット市場の恩恵を受けるため、収益が増加すると予想しています。 したがって、当社は 2 月に示した収益ガイダンスを繰り返し、第 3 四半期の収益を 9,000 万〜9,500 万ドル、第 4 四半期の収益を 9,000 万〜1 億ドルとしました。 合計すると、これも当社のガイダンスと一致し、年間の収益は約 3 億 7,000 万ドルに達すると予想されます。

第 2 四半期中、当社は金利が上昇する前に総額 8 億 2,000 万ドルの金利スワップのポートフォリオを通じて変動金利リスクの大部分をヘッジしたという事実から引き続き恩恵を受けました。 当社のヘッジ戦略により、当四半期に 1,700 万ドルの大幅な利益が得られ、そのうち 620 万ドルが同四半期中にプラスキャリーとして実現されました。 また、当社は時価変動を考慮していない非常に魅力的な固定価格リースを 2 億 100 万ドル保有していますが、これらのリースも十分な利益をもたらしています。 したがって、当社の純利益と調整純利益はそれぞれ 3,900 万ドルと 2,800 万ドルとなり、1 株当たり利益はそれぞれ 0.73 ドル、調整後 1 株当たり利益は 0.53 ドルとなりました。

第 1 四半期中にバランスシートの最適化フェーズを完了したため、非常に流動性の高い盤石なバランスシートを手に入れることができました。 手元の現金は4億5,000万ドルに達しており、当社は2028年までに債務満期のない魅力的な長期債務を確保しています。今週、シェニエール氏は、フレックス・ビジラントの期間を2030年第4四半期から2031年第2四半期まで200日延長するオプションも宣言しました。 したがって、リスクは変動定期用船の 1 隻に限定されます。当社には、残りの確定期間が合計で最低 54 年である高品質の固定料金定期用船で構成される相当な収益残高があり、用船者の延長オプションの宣言により 80 年に延長される可能性があります。

当社の強固な財務状況、前向きな見通し、および実質的な収益見通しを考慮して、取締役会は、1 株あたり 0.75 ドルの普通四半期配当を発表することを決定しました。 過去 12 か月間の 1 株当たりの配当は 3.25 ドルであり、Flex LNG に投資することで投資家に約 10% という魅力的な年換算配当利回りを与えることができると考えています。」

LNG Update:

同社のフリートは、フレックス・コンステレーションの延長オプションを利用する用船者の決定に応じて、2023年には空き空き日がゼロとなり、2024年には契約カバー率が95%になる。 さらに、当社は、スポット市場と連動した可変賃料の長期用船でスポット市場にさらされている船舶を 1 隻保有しています。 このレポートの日付の時点で、当社の定期用船の確定契約残高は合計 54 年ですが、用船者のオプションの宣言により 80 年に増加する可能性があります。 次回の運航船は、延長オプションを利用する用船者の決定次第ですが、早くても 2024 年の第 2 四半期になります。

2023 年 6 月 30 日までの 6 か月間で、当社は 2018 年に建造された Flex Enterprise、Flex Endeavour、Flex Ranger、Flex Rainbow のタイミングとコストに従って、4 つの乾ドックを正常に完了しました。 私たちは各船舶を 5 年ごとに乾ドックすることが義務付けられています。 次に、2024年に2回の乾ドック、2025年に4回の乾ドック、2026年に3回の乾ドックが予定されていますが、2027年には乾ドックはありません。

乾ドックを除く船舶の技術稼働率は、2023 年第 2 四半期に 98.9%、2023 年 6 月 30 日までの 6 か月間で 99.5% を達成しました。2023 年 8 月 14 日、シェニエール マーケティング インターナショナル LLP (「シェニエール」) は、本船 Flex Vigilant の定期用船に関する最初のオプションを宣言し、確定期間を 200 日間延長しました。 この憲章は現在、2031 年第 2 四半期に期限切れとなる予定です。

23年3Q決算(23年9月…)

23年3Q決算は、11月17日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

フレックスLNG(FLNG)の損益計算書は?

フレックスは19年6月に12ドルで上場しました。コロナで20年3月に最安値4ドルを付けるも、すぐに反発し2.5倍まで上昇していますね。23年8月は30ドル前後で推移しています。

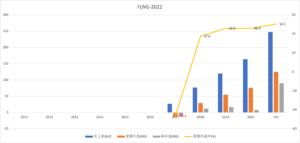

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は17年から10倍近く上昇しています。また、売上上昇に伴い営業利益も純利益も順調に増えています。21年の営業利益率は51%と高いですね。

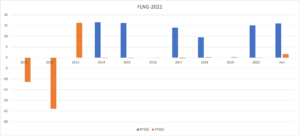

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。急速に業績が伸びているため、数値のブレが大きいですね。21年のEPSは1.67ドルと大幅に上昇しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、毎年大幅な赤字ですね。LNGタンカーは未成熟な市場で、積極的に設備投資をしている段階です。営業CFよりも遥かに大きい投資CFがありますね。また、株式発行により希薄化も進んでいます。

では、私たちはどのように投資判断すれば良いのでしょうか?

フレックスLNG(FLNG)の注目ポイントは?

フレックスLNGに投資する上で注目すべきポイントを紹介します。フレックスLNGは天然ガスを輸送する海運企業です。そのため、LNGタンカーの運賃が上昇すれば業績も上向きますね。では、LNGの市況はどのように推移しているのでしょうか?

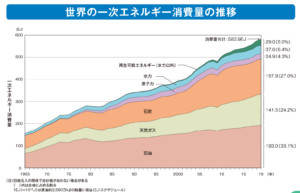

注目1:天然ガスの消費量は24%で増加傾向にある?

世界の一次エネルギー消費量の推移です。

08年の金融危機で一時的に消費量は減少するも、世界的に消費量は増加傾向にありますね。19年時点で化石燃料の割合は全体の84%を占めます。内訳は原油が33%、石炭が27%、天然ガスが24%です。

化石燃料の中で最も割合が増えているのが天然ガスです。

原油や石炭よりも窒素や二酸化炭素の排出量が少ないからです。そのため、21年以降も原油や石炭のシェアを奪う形で、天然ガスの消費量は増えますね。では、天然ガスをLNGタンカーで輸入している国はどこでしょうか?

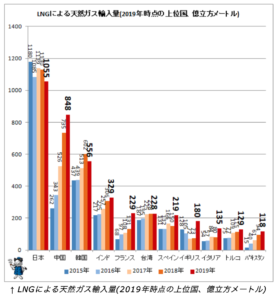

注目2:中国のLNG輸入量は4年で3倍に増加?

LNGによる天然ガス輸入額の推移です。

天然ガスの輸入には、パイプラインとLNGタンカー経由の2つがあります。LNGタンカーで最も輸入量が多い国は日本ですね。2番手が中国、3番手が韓国、4番手がインドと東アジアが続きます。東アジアはパイプライン経由で輸入するのが難しいからです。

中国のLNG輸入量は、4年間で3倍にも急速に拡大していますね。また、インドや欧州地域が輸入額は拡大しています。

中国で輸入量が急増してる理由は急速な経済成長、インドは経済成長と人口増加、欧州地域はロシアとの地政学的なリスクを排除するためです。LNGの輸入量が増加すれば、天然ガスの価格やタンカー運賃も上昇しますね。

では、LNGタンカー運賃はどのように推移しているのでしょうか?

注目3:21年初めにLNG運賃は7倍に高騰した?

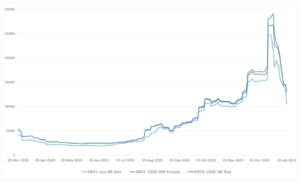

ArgusによるLNGタンカー運賃の推移です。

21年初めのLNG運賃は、20年7月の2.75万ドルから7倍も上昇しています。米国~日本、米国~欧州などの人気区間は30万ドルにも増えたといいます。運賃急騰の原因はコロナ流行後に生産を中断した日本、欧州、北米の工場が稼働率を上げてるからです。

また、21年は予想外の寒波もあり、燃料の需要が急増しています。

ただし、LNG運賃は1月末には大きく減速し、1万ドル近くまで急落していますね。21年はどのように推移するかは分かりません。

では、20年のLNG需要の市況はどのように推移したのでしょうか?

注目4:21年の世界LNG需要は前年比+4%に回復?

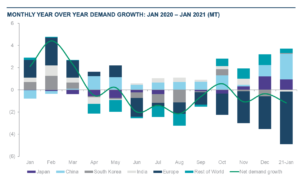

競合ガスログによる、20年1月から21年1月までのLNG需要の推移です。

2月に4%以上だったLNG需要は、コロナを契機に4月から大きく落ち込んでいます。ただし、日本や中国、韓国を中心にLNG需要は持ち直し、20年10月と21年1月は3%前後まで上昇しています。

21年1月時点でマイナスなのは欧州地域だけです。

ガスログによると、2020年の世界のLNG需要は前年比+1%、中国は+10%でした。21年の世界の需要は前年比+4%に回復すると言います。欧州経済がコロナから立ち直れば、予想以上に上向くかもしれません。

短中期的には予想が難しくても、長期的には確実に需要は上昇します。

注目5:中国以外のアジアでLNG需要は65%も増加?

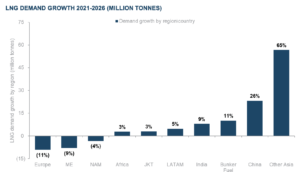

21-26年の地域別によるLNG需要の成長率です。

LNG需要の成長率は、21-26年に年率4%で上昇すると予想しています。また、中国以外の地域で成長率は74%に達すると言います。中国の需要が26%伸びるのに対し、他のアジア地域では65%も増加します。

中国以外のアジア地域で、経済が急加速する事を示していますね。

コロナによる経済停止があり、短中長期的にはLNGの需要を予想するのは難しいです。しかしながら、長期的に見ればまだまだLNGの成長率は高いです。なぜならば、経済が急成長しているアジア地域では、パイプライン経由で天然ガスを得られないからです。

注目6:コロナ禍でも中国やインドのLNG輸入量は増加?

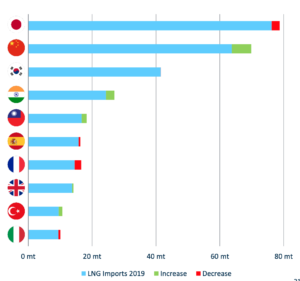

2020年の国別LNGの輸入額推移です。

20年はコロナによる経済停止で、各国の経済動向が大きく動いた年でしたね。19年と比較した場合、日本や欧州のスペイン、フランス、イギリスは減少傾向にあります。対して、経済成長が進む中国、インド、台湾などの途上国はコロナ禍でも増加しています。

世界中で経済回復が進む21年は、LNGの貿易量はさらに増えそうですね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:フレックスLNG(FLNG)の四半期決算は?

- 2019年に上場した、LNGタンカーの英国の海運企業

- 環境に優しい、最新技術を備えた大型LNG船13隻を保有

- 売上高は順調に拡大、17年から6倍にも増加してる

- 売上高と利益は安定して推移、営業利益率は46%と高い

- 営業CFの6〜8倍で、積極的に設備投資をしている

- LNGはアジア地域を中心に、需要は右肩上がりで増加してる

- 環境規制で船舶が作られず、需給はタイトになる可能性が高い

個人的には、フレックスLNGは投資したい銘柄のひとつです。

なぜならば、売上高が順調に拡大している上に、営業利益率は50%と高いからです。今後のLNG市場拡大を見越して、積極的に設備投資しています。米国のLNG輸出が急拡大したことで、LNG船の需要は年々高まっています。

短中期的には、LNGの海運市況は好転しています。

21年後半は寒波が予想されるが、欧州のガス在庫が歴史的に低いです。そのため、天然ガス価格は21年10月の価格は、前年比3.5倍に急騰しています。また、中国でも電力需要が逼迫しており、21年10月に前年比+17.5%に増やしています。

米国からアジア航路への輸出は、距離が長くLNG船のスポット価格を上昇させます。同社は3割のスポット契約を維持しており、21年4Qの売上予想を0.85億ドルから1.05億ドル(+55%)に引き上げています。

短期的には、LNG船の需給はされに引き締まるかもしれません。21年11月の予想PERは7.5倍と低く割高ではありません。

天然ガスを生産する米国企業も業績は好調です。

韓国で建造中の次世代LNG船、完成就航の予定はいつ頃でしょうか?

ごめんなさい、わからないです!!

ご自身で調べてください!

そして、調べたら私に結果を教えてください!