米国4大銀行であるウェールズファーゴは、金利上昇で恩恵を受ける銘柄ですね。コロナ禍は株価が急落するも、21年12月は2倍に高騰しています。21年3Qの売上前年比は−2.5%だが、4Qは+13%に急回復しています。

- 「20年10月に21ドルに暴落、株価は2倍に反発する…」

- 「金利上昇局面で、銀行株は恩恵を受けられる銘柄だ…」

- 「不正口座開設の問題は続き、FRBから規制を受けている…」

ウェールズ・ファーゴ(WFC)は、米国の4大銀行のひとつですね。米国西部に基盤を持ち、住宅ローン、自動車ローン、中小企業融資でシェア1位です。ただ、16年の不正口座開設問題が尾を引き、まだ業績や配当は低迷しています。

個人的には、ウェールズ・ファーゴは投資したい銘柄のひとつです。

なぜならば、22年は経済が力強く回復し、長短金利差の拡大で恩恵を受けられる銘柄だからです。不正会計問題が尾を引き、21年3Qの売上前年比は−2.5%と低迷していました。しかし、4Qは前年比+13%で急回復していますね。

同社CEOによると、22年も力強く経済が回復すると言います。

20年は連続増配記録が崩れたことで、買いやすい水準まで下落しています。22年1月時点の予想PER15倍は割高ではありません。再び配当を増やしていくことを考えると、個人的には悪くはない投資だと思います。

ただ、金融株の多くは経済後退局面で弱いので注意が必要です。

- ウェールズ・ファーゴの4半期決算(21年9-12月)は?

- ウェールズ・ファーゴの過去10年間の売上高や営業利益は?

- FRBの資産規制が緩和すれば、再び連続増配銘柄になるか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ウェールズ・ファーゴ(WFC)の四半期決算は?

ウェールズファーゴ(WFC)の四半期決算を紹介します。

21年2Q決算(21年6月30日)

- 売上高:215.67億ドル(前年比+145%)

- 営業利益:81.18億ドル(+240%)

- 純利益:60.40億ドル(+257%)

- 1株当たり利益:1.38ドル(+236%)

21年3Q決算(21年9月30日)

- 売上高:188.34億ドル(前年比−2.5%)

- Consumer Banking:88.8億ドル(−3.7%)

- Consumer and small Business:48.22億ドル(+2%)

- Home Lending:20.12億ドル(−20%)

- Credit Card:13.99億ドル(+4%)

- Auto:4.46億ドル(+10%)

- Personal Lending:1.26億ドル(−15%)

- Commercial Banking:20.8億ドル(−7%)

- Investment Banking:33.9億ドル(+2%)

- Wealth and Management:36.18億ドル(+10%)

- 営業利益:—億ドル(—%)

- 純利益:51.22億ドル(+59%)

- 1株当たり利益:1.17ドル(+67%)

21年4Q決算(21年12月31日)

- 売上高:208.56億ドル(前年比+13%)○

- Consumer Banking:87.33億ドル(+1%)

- Consumer and small Business:48.72億ドル(+4%)

- Home Lending:18.43億ドル(−8%)

- Credit Card:14.19億ドル(+3%)

- Auto:4.70億ドル(+17%)

- Personal Lending:1.29億ドル(−9%)

- Commercial Banking:22.84億ドル(+1%)

- Investment Banking:13.56億ドル(+17%)

- Wealth and Management:36.48億ドル(+6%)

- 営業利益:—億ドル(—%)

- 純利益:57.50億ドル(+86%)

- 1株当たり利益:1.38ドル(+109%)○

4Qの売上高は前年比+13%で208.56億ドル、純利益は+86%で57.50億ドルでした。21年3Qと比較して、4Qの売上と利益が大きく加速していますね。純利益率は+27.5%と、コロナ以降は着実に回復しています。

16年に不正口座開設で問題が発覚しましたね。

FRBからの資産規制は、21年も継続しています。ガバナンスとリスク管理を改善するまで資産を1.95兆ドル以下に維持するよう命じられています。ただ、20年のコロナ禍で業績が落ち込み、急回復が続いています。

同社のCEOは引き続き、自社株買いに力を入れています。

3Qの売上高は前年比−2.5%で188.34億ドル、純利益は51.22億ドルでした。21年2Qと比較して、3Qの売上は大きく減速しています。ただし、純利益率は+27%と、コロナ以降は着実に回復しています。

16年に不正口座開設で問題が発覚しましたね。

FRBからの資産規制は、21年も継続しています。ガバナンスとリスク管理を改善するまで資産を1.95兆ドル以下に維持するよう命じられています。ただ、20年のコロナ禍で業績が落ち込み、急回復が続いています。

同社のCEOは、22年の経済回復は力強く進むとしています。

最高経営責任者のチャーリー・シャーフは、次のようにコメントしています。私たちはリーダーシップと文化に抜本的な変更を加え、リスク、規制、管理業務を大幅に進歩させ、より全体的かつ積極的な方法で事業に投資しながら会社の効率を改善し、異なるアプローチを採用しました。大規模な公開企業としての顧客およびコミュニティ向けの責任。そして、最前線の人々は、信じられないほど困難な状況でお客様をサポートするために、恐れることなく、たゆまぬ努力を重ねてきました。」

「2021年には、配当を増やし、145億ドルの普通株を買い戻すことで、経費を削減し、株主に多額の余剰資本を還元するなど、財務収益を改善しました。また、預金の伸びも大きく、年初には貸出需要は低調でしたが、下半期には消費者ポートフォリオと商業ポートフォリオの両方が伸び、貸出は5%増加しました。景気が回復し続けるにつれ、個人消費の増加、投資銀行手数料の増加、資産運用手数料の増加、および関連ベンチャーキャピタルおよびプライベートエクイティ事業の株式の大幅な増加が見られました。当社は引き続き信用を適切に管理し、強力な経済環境が過去最低水準への貸倒償却を削減するのに役立ち、当社の業績は信用損失に対する引当金の削減の恩恵を受けました」とScharf氏は付け加えました。

「会社に加えた変更と継続的な強力な経済成長の見通しにより、2022年に入るときの位置付けに満足しています。しかし、規制要件を満たすためにまだ数年の努力が必要であり、挫折する可能性があります。途中で続けてください-そして私たちは私たちの歴史的慣行に関連する露出を私たちの後ろに置くために私たちの仕事を続けています」とScharfは続けました。「私たちは楽しみにしており、パフォーマンスの進歩と改善を積極的に推進し、お客様とコミュニティに対する責任を負っています。私は私たちの将来について非常に楽観的です」とScharf氏は結論付けました。

22年1Q決算(22年3月…)

22年1Q決算は、4月15日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ウェールズ・ファーゴ(WFC)の損益計算書は?

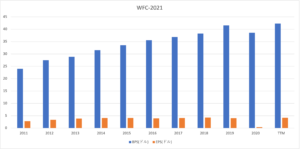

ウェールズファーゴは84年に1ドルで上場しました。株価は順調に上昇し続け、18年1月に最高値48ドルをつけています。20年3月のコロナ禍で23ドルまで下落するも、22年1月は58ドルで推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は長く横ばいが続き20年に減少していますね。16年に不正口座開設が発覚したが、業績には影響を与えていません。純利益率はコロナで落ち込むも、21年は25%に戻しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は9%と高くはありません。EPSは20年に落ち込むも、安定して推移していますね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、不安定に推移していますね。21年は営業CFが大きく落ち込んでいる点に注意が必要です。銀行業務は投資CFを必要しないビジネスですね。

では、私たち投資家はどのように判断すれば良いのでしょうか?

ウェールズ・ファーゴ(WFC)の注目ポイントは?

ウェールズファーゴ(WFC)の注目ポイントを紹介します。

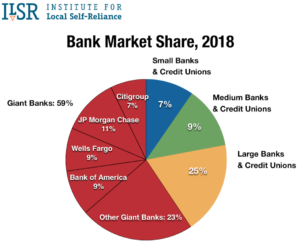

注目1:米国4大銀行が市場シェア36%を占める?

米国銀行の資産規模の市場シェアです。

米国は4大銀行が全体の36%のシェアを持ちます。最大手はJPモルガンで11%、バンク・オブ・アメリカとウェールズファーゴが9%、シティグループが7%を占めます。大手銀行の市場シェアは拡大傾向にあります。

では、事業別の売上比率はどうなっているでしょうか?

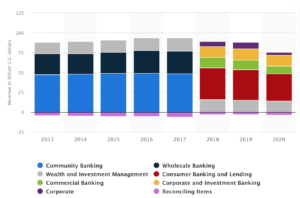

注目2:消費者金融部門が売上比率の5割を占める?

ウェールズファーゴの事業別の売上高です。

18年に事業を変更しているため、以前と比較することはできません。最も売上比率が大きいのが、消費者向け銀行と融資で売上比率の5割近くを占めます。次いで、富裕層向けの資産運用やマネジメント、投資銀行、商業銀行が続きます。

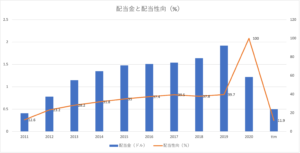

ウェールズファーゴは高配当銘柄として知られています。

注目3:18年までは連続増配銘柄で利回り3%?

ウェールズファーゴの配当金と配当性向です。

高配当銘柄として知られ、18年は3%前後で毎年増配していましたね。配当性向も30%台と低く、高配当ながらも安定しています。しかし、不正口座開設によるFRBの規制で、配当金も大きく減らしています。

21年の配当利回りは、1.5%前後と大幅に減配しています。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ウェールズ・ファーゴ(WFC)の決算は?

- 84年に上場した、米国4大金融機関のひとつである

- 住宅ローン、自動車ローン、中小企業融資でシェア1位

- 16年の不正口座開設問題があり、株価は低迷している

- 純利益率は25%と高く、4大機関で最も安定している

- 連続増配銘柄として知られるが、20年は大幅に減配する

個人的には、ウェールズ・ファーゴは投資したい銘柄のひとつです。

なぜならば、22年は経済が力強く回復し、長短金利差の拡大で恩恵を受けられる銘柄だからです。不正会計問題が尾を引き、21年3Qの売上前年比は−2.5%と低迷していました。しかし、4Qは前年比+13%で急回復していますね。

同社CEOによると、22年も力強く経済が回復すると言います。

20年は連続増配記録が崩れたことで、買いやすい水準まで下落しています。22年1月時点の予想PER15倍は割高ではありません。再び配当を増やしていくことを考えると、個人的には悪くはない投資だと思います。

ただ、金融株の多くは経済後退局面で弱いので注意が必要です。

ウェールズ・ファーゴは、エヌシーノ(NCNO)のプラットフォームを利用すると発表しました。エヌシーノは、金融機関向けにクラウドベースのDXを提供するSaaS企業です。日本や英国にも業務を拡大し、成長が期待できるハイテク企業です。

コメントを残す