コロナ以降にコンテナ運賃が高騰し、ダナオス(DAC)などのコンテナ銘柄が短期間で10倍にも高騰しています。コンテナに続きバルク運賃も上昇基調にありますね。では、この流れは原油タンカー銘柄にも波及するのでしょうか?

- 「コロナによる原油低迷で、20年に株価は50%も暴落…」

- 「タンカー市況が好転し、20年11月から2倍になる…」

- 「世界中の脱炭素化で、もう原油需要は回復しないのだろうか…」

スコーピオ・タンカーズは、原油タンカーを所有し世界中に輸送するモナコの海運企業です。所有するタンカー船は全部で135隻、小型船を多く保有しています。そのため、タンカー市況が反転した時に、最も早く恩恵を受ける銘柄ですね。

個人的には、スコーピオ・タンカーズ保有したい銘柄です。

なぜならば、契約期間が短い船舶を多く所有し、市況反転時に最も早く恩恵を受ける銘柄です。市況が反転した時は小型船の運賃から上昇し、次第に大型船へと波及していきます。スコーピオ・タンカーズの株を保有することで、より動向を掴みやすくなりますね。

22年前半に入り、石油製品タンカーの市況が上向いています。一方で、注文書数は過去最低水準にあり、さらに需給はタイトになりそうですね。そのため、23年11月時点の予想PER3.3倍は十分に割安です。

- STNGの4半期決算(23年7-9月)は?

- STNGの過去10年間の売上高や営業利益は?

- コンテナやバルク船と同様に、原油タンカーも高騰するのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

スコーピオ・タンカーズ(STNG)の四半期決算は?

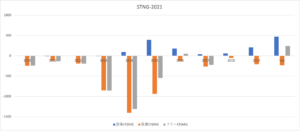

スコーピオ・タンカーズ(STNG)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:3.84億ドル(前年比+120%)✖️

- 営業利益:2.31億ドル(前年度−0.46億ドル)

- 純利益:1.93億ドル(前年度−0.84億ドル)

- 1株当たり利益:3.27ドル(前年度−1.52ドル)○

23年2Q決算(23年6月30日)

- 売上高:3.29億ドル(前年比−19%)

- 営業利益:1.70億ドル(−26%)

- 純利益:1.32億ドル(−31%)

- 1株当たり利益:2.40ドル(−22%)

23年3Q決算(23年9月30日)

- 売上高:2.91億ドル(前年比−41%)

- 営業利益:1.41億ドル(−54%)

- 純利益:1.00億ドル(−63%)

- 1株当たり利益:1.93ドル(−56%)

3Qの売上高は前年比−41%で2.91億ドル、営業利益は−54%で1.41億ドルでした。23年2Qに続き、3Qの売上は減速しています。営業利益率は48%と高い水準ですね。

ウクライナ侵攻により、石油製品タンカーの需要が増しています。欧州の原油禁輸により、タンカーの航路が増えているからです。

配当金は0.35ドル(利回り2.4%)に引き上げています。23年に総額2.5億ドルの株式を買い戻します。

11月10日時点のスポット料金です。

- LR2:44,000ドル→53,000ドル→29,430ドル→40,000ドル

- MR:37,000ドル→37,000ドル→29,181ドル→31,000ドル

- HM:40,000ドル→37,000ドル→22,875ドル→30,000ドル

23年4Q決算(23年12月…)

23年4Q決算は、24年2月10日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

スコーピオ・タンカーズ(STNG)の計算書は?

スコーピオ・タンカーズは10年3月に125ドルで上場しました。上場してすぐに最高値128ドルになるも、その後は株価は下落基調にあります。23年11月は57ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、15年をピークに減少するも順調に増加していると言えます。19年の売上高は10年比の18倍で、営業利益率は18%まで上昇しています。20年TTMは一時的なスポット価格の上昇なので、投資判断する際には無視します。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。原油タンカーは過去10年間、厳しい状況だったことが分かりますね。BPSは下落する中で、EPSは浮き沈みを繰り返しています。

スコーピオ・タンカーズは、過去10年比で株価を30分の1に希薄化しています。そう考えると、1株あたりの業績は割と検討していると言えそうです。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、赤字が大半を占めています。スコーピオ・タンカーズが短期間で売上を増やせたのは、新しい船舶を次々に追加しているからです。資金を調達するために、株式新規発行や借入金を増やしています。

ただし、自己資本比率は40%と高く、倒産を懸念する水準ではありません。では、私たちはどのように投資判断すれば良いのでしょうか?

スコーピオ・タンカーズ(STNG)注目点は?

スコーピオ・タンカーズに投資する上で注目すべきポイントを紹介します。 スコーピオ・タンカーズは石油タンカーを所有し、原油や石油製品を世界中に輸送する会社です。そのため、原油タンカーの運賃価格に比例して、売上高や利益が増えます。

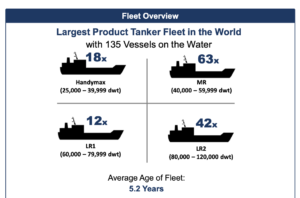

注目1:小型タンカー船が多く135隻を保有している?

スコーピオ・タンカーズが保有する船舶のサイズです。

他の原油タンカー企業と比較して、スコーピオ・タンカーズは小型船を多く保有しています。全部で135隻を保有し、1番多いのはMRの40,000サイズで63隻です。最大の大型船VLCCの6分の1の規模です。

そのため、タンカー市況が反転した時に、最も早く恩恵を受ける銘柄です。なぜならば、小型船は契約期間が短く、運賃高騰がすぐに反映されるからです。大型船が多いユーロナブ(EURN)やフロントライン(FRO)とは対照的な銘柄です。

では、原油タンカー運賃はどのように推移しているのでしょうか?

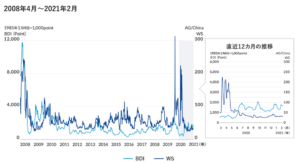

注目2:原油タンカー運賃は過去10年で最低水準?

日本郵船による、不定期船(水色)とタンカー運賃(青色)の推移です。

タンカー運賃は、20年3月に一時的に200まで急騰しています。その理由は、20年3月に陸上の貯蔵タンクが一杯になり、洋上タンカーのスポット価格が高騰したからです。しかしながら、5月以降はタンクの問題が解消され、運賃は過去10年で最も低水準です。

世界的に原油の消費量が急減したことで、船舶の数が過剰だからです。

タンカー運賃は原油価格には依存せず、原油の海上運搬量(需要)と船舶数(供給)に依存します。20年5月から原油価格は急回復しているが、原油タンカーの需給は緩いです。

コロナによる影響で、20年の原油消費量は過去水準ですね。では、原油タンカーの運賃の指標は何を見れば良いのでしょうか?

注目3:タンカー運賃の指標はサイズ毎に確認できる?

原油タンカー運賃の指標を見るには、SIMPSONというサイトが掲示しています。船舶サイズごとに、過去6ヶ月間のタンカー運賃を調べられます。最も小さい37000サイズの運賃を見ると、21年あたりから価格が上昇しています。

では、20年3月のコロナショックでは、どれだけ石油需要が急落したのでしょうか?

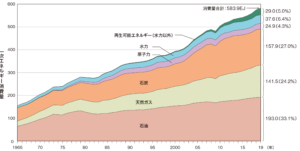

注目4:21年Q3にコロナ以前の水準まで回復する?

21年以降の原油の供給と需要予測です。

世界の原油消費量(緑色)を見ると、19年Q4の101百万バレルから、20年2Qに84百万バレルまで急落しました。しかしながら、21年Q3には98百万バレルまで回復し、22年Q3には過去最高水準を更新します。

消費量が回復するということは、原油タンカーの需要が上昇しますね。

需要が上昇する中でも、タンカーの供給量はあまり伸びません。なぜならば、コンテナ船やバルク船と同様に、環境規制で新しい船舶が作られていないからです。鉄鉱石の価格が2倍に上昇したことで、新たな設備投資には膨大な資金が必要になります。

そのため、コンテナやバルク運賃で起きた上昇は、いずれは原油にも波及します。

環境問題で原油の需要が落ち込んだように見えます。しかしながら、世界規模で見ると、原油の需要や消費量は伸び続けています。そのため、原油タンカーの数が増えなければ、タンカー運賃は上昇するしかありません。

スコーピオ・タンカーズは、4Qの決算書で需給関係が締まると言います。

注目5:船舶に対する注文割合は過去最低水準で6.6%?

新規タンカー船の注文数(左図)と、船舶数に対する注文書の割合(右図)です。

20年の注文数は67件、過去20年間で下から6番目に少ないです。金融危機後の09年は28件、16年は22件しかないですね。しかし、船舶数に対する注文書の割合を見ると、過去最低水準の6.6%まで落ち込んでいます。

注文書が少ない理由は、海運市況が長い間低迷していたからです。環境規制の圧力もあり、古い船舶が廃棄される中で、新規造船が作りにくい環境もあります。新しく注文しても、タンカー船が完成するには2年が必要です。

そのため、21年は再び需給関係が締まると予想しています。

注目6:21年は原油製品と船舶の需給が反転する?

タンカー船の成長率(橙色)と石油製品の輸出(青色)の推移です

コロナの影響で20年は、石油製品の需要は−7.2%と大きく落ち込みましたね。しかしながら、タンカー船の供給量は2.4%、21年以降も低下傾向にあります。これは、注文してから完成するまで2年以上のタイムラグがあるからです。

そのため、21年のタンカー市況は、需給が大幅に好転すると予想しています。これは、過去に業績が好調だった15年よりも良い数値です。また、世界経済が力強く回復するならば、22年と23年も上向くかもしれません。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ: スコーピオ・タンカーズ(STNG)決算

- 2010年に上場した、原油タンカー保有するモナコの海運企業

- 小型船を中心に135隻、MR(4万サイズ)が63隻ある

- 設備投資に積極的で、売上高は10年比で18倍と高い

- 業績は好調だが、株価は過去10年で30倍も希薄化してる

- 小型船を多く扱い、市況反転した時に最も早く恩恵を受ける

- 環境規制で船舶が作られず、需給はタイトになる可能性が高い

個人的には、スコーピオ・タンカーズ保有したい銘柄です。

なぜならば、契約期間が短い船舶を多く所有し、市況反転時に最も早く恩恵を受ける銘柄です。市況が反転した時は小型船の運賃から上昇し、次第に大型船へと波及していきます。スコーピオ・タンカーズの株を保有することで、より動向を掴みやすくなりますね。

また、スコーピオ・タンカーズは値上げ幅を取りやすい銘柄です。

なぜならば、株価は過去10年間で最も低い水準にあるからです。業績と株価が最低水準にも関わらず、Yahoo Fainanceのアナリスト16人中14人が強気なことも好感できます。PERは11倍と少し割高だが、市況が反転すれば業績は大きく変わりそうです。

ただし、スコーピオ・タンカーズは財務的には少し懸念があります。新規造船を追加するために、長い間フリーCFの赤字を積み上げてきたからです。新規株式発行を行い、株式は30倍も希薄化されています。

原油タンカー銘柄で1番のお勧めは、ユーロナブ(EURN)がお勧めです

ダイアナシッピングで検索してきました(^^♪

スコーピオよさそうですね♪

五月の高値25ドルくらいまでは順調にいきそうな気がします!

コメントありがとうございます!!

原油タンカーはこれから伸びそうですね!