世界的企業であるディズニーは、コロナ禍で悪影響と恩恵を受けた銘柄ですね。コロナ禍では動画配信サービスが好調で、会員数は1.18億人に増えました。23年4Qの売上前年比は+4%、4Qは+5%に減速しています。

- 「20年3月は85ドルに暴落、21年は2倍に上昇する…」

- 「動画配信サービスが好調で、売上は横ばいを維持してる…」

- 「Diney+は好調な上に、経済再開で恩恵を受けられる…」

ディズニー(DIS)は、米国の総合エンターテイメント企業です。テーマパークの運営、映画の制作、有料のケーブルチャンネル、動画配信サービスなど、幅広く事業を展開しています。コロナ禍でテーマパークは落ち込むも、動画配信は会員数が1.79億人に達しています。

個人的には、ディズニーは投資したい銘柄ではありません。

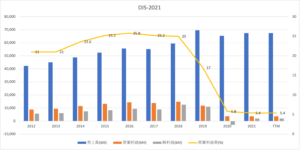

なぜならば、動画配信に事業を拡大したため、利益率が低下しているからです。18年に25%だった営業利益率は、フォックスの買収により19年に17%、動画配信サービスの参入で20年は5.4%まで急落しています。

経済再開が進む21年4Q決算でも、営業利益率は8.5%と低いです。ただ、22年1Qはテーマパークが好調で、利益率は14.6%まで急回復しています。

ディズニーは動画配信に力を入れているが、営業損失額は5.93億ドル(前年比−27%)と足を引っ張ります。動画配信はネットフリックス(NFLX)だけではなく、大手ハイテクのアップルやアマゾンとも競合するため、今後も収益化は難しそうです。

しかし、映画業界で独占的な地位を持つなど魅力も多いです。

23年11月の予想PERは15倍と割高ではありません。動画配信の赤字など懸念点はあるも、引き続き競争力が高い優良企業で、株価が大きく下落するならば投資を検討したいです。

- ディズニーの4半期決算(23年7-9月)は?

- ディズニーの過去10年間の売上高や営業利益は?

- 21年の経済再開で、テーマパーク事業は急回復する?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

ディズニー(DIS)の四半期決算は?

ディズニー(DIS)の四半期決算を紹介します。

23年2Q決算(23年3月30日)

- 売上高:218.15億ドル(前年比+13%)◯

- Disney Media:140.39億ドル(+3%)

- Linear Networks:66.25億ドル(−7%)

- DIrect to Consumer:55.14億ドル(+12%)

- Disney+:1.57億人(−2%)

- ESPN+:0.25億人(+2%)

- Hulu:0.48億人(+0%)

- Content Sales:21.97億ドル(+18%)

- Disney Parks and Products:77.76億ドル(+17%)

- 営業利益:21.23億ドル(+92%)

- 純利益:12.71億ドル(+170%)

- 1株当たり利益:0.93ドル(−14%)✖️

23年3Q決算(23年6月30日)

- 売上高:223.30億ドル(前年比+4%)✖️

- Disney Media:140.04億ドル(−1%)

- Linear Networks:66.90億ドル(−7%)

- DIrect to Consumer:55.25億ドル(+9%)

- Disney+:1.05億人(+1%)

- ESPN+:0.25億人(+0%)

- Hulu:0.48億人(+0%)

- Content Sales:20.82億ドル(−1%)

- Disney Parks and Products:83.26億ドル(+13%)

- 営業利益:−1.34億ドル(前年度21.19億ドル)

- 純利益:−4.60億ドル(前年度14.09億ドル)

- 1株当たり利益:−0.25ドル(前年度0.77ドル)○

23年4Q決算(23年9月30日)

- 売上高:212.41億ドル(前年比+5%)✖️

- Entertainment:95.24億ドル(+2%)

- Linear Networks:26.28億ドル(−9%)

- DIrect to Consumer:50.36億ドル(+12%)

- Disney+:1.12億人(+7%)

- Hulu:0.48億人(+1%)

- Content Sales:18.60億ドル(−3%)

- Sports:39.10億ドル(+0%)

- Experiences:81.60億ドル(+13%)

- 営業利益:10.07億ドル(+62%)

- 純利益:2.64億ドル(+62%)

- 1株当たり利益:0.14ドル(+55%)○

4Qの売上高は前年比+5%で212.41億ドル、営業利益は+62%で10.07億ドルでした。23年3Qと比較して、4Qの売上も横ばいですね。営業利益率は4.7%に改善しています。

営業損失は、リストラ費用で26.50億ドルを計上したからです。

経済再開に伴い、テーマパークの売上が急回復していますね。コロナ以前は収益性が高いビジネスで、営業利益率は20%を超えていましたね。テーマパークが営業利益の75%を稼ぎ出しています。

コロナ以降は動画配信(Direct to Consumer)が収益の柱でしたね。ただ、営業損失額は大きく、収益の足を引っ張っています。動画配信サービスは、ネットフリックス(NFLX)だけではなく、アップルやアマゾンとも競合するため、今後も収益化するのは難しそうです。

•Disney+ は第 4 四半期に 700 万人近くのコア加入者を追加しました。 この四半期の主要なストリーミング コンテンツには、劇場タイトル「エレメンタル」、「リトル マーメイド」、「ガーディアンズ オブ ギャラクシー Vol.」が含まれていました。 3.、オリジナルシリーズ「アソーカ」と韓国オリジナルシリーズ「ムービング」。

• 当社は、統合ストリーミング事業が 2024 年度第 4 四半期に黒字化に達すると引き続き予想していますが、四半期ごとの進捗は直線的ではない可能性があります。

• 国内 ESPN の収益と営業利益は 2022 年度と 2023 年度の両方で前年比増加し、スポーツの価値と ESPN ブランドの力を実証しました。

• エクスペリエンスの営業利益は前年同期と比べて 30% 以上増加し、すべての海外サイト、ディズニー・クルーズ・ライン、ディズニー・バケーション・クラブ、ディズニーランド・リゾート全体で前年比成長を記録しました。 ウォルト・ディズニー・ワールドでは、50周年記念式典以来、賃金インフレと前年との困難な比較に引き続き対処しています。

• 当社は引き続きコストベースを積極的に管理し、年間効率目標を以前の 55 億ドルから 75 億ドルに引き上げました。

• 2024年度のフリーキャッシュフローは2023年度と比較して大幅に増加し、パンデミック前の最後に見られたレベルに近づくと予想しています。 この堅調なフリーキャッシュフローの継続的な成長と、当社の強力なバランスシートは、当社が今年および将来の投資と株主の目標に取り組む上で有利な立場にあると考えています。

ウォルト・ディズニー・カンパニーのロバート・A・アイガー最高経営責任者(CEO)は「今四半期の業績は、当社が過去1年間に達成した重要な進歩を反映している」と述べた。 「私たちにはまだやるべきことはありますが、これらの取り組みのおかげで、この修正期間を乗り越え、再びビジネスを構築し始めることができました。 当社には過去 1 世紀にわたって構築された卓越した創造性とイノベーションの強固な基盤があり、それは今年行った重要な再編とコスト効率化の取り組みによってさらに強化されており、約 75 億ドルのコスト削減を達成する予定です。 。 価値ある事業、ブランド、資産のポートフォリオと、それらを一緒に管理する方法とを組み合わせることで、ディズニーは業界の他の企業と差別化する強力な力を持っています。

「今後に向けて、当社の成功の中心となる重要な構築機会が 4 つあります。それは、ストリーミング ビジネスで大幅かつ持続的な収益性を達成すること、ESPN を優れたデジタル スポーツ プラットフォームに構築すること、映画スタジオの生産性と経済性を改善することです。 パークおよびエクスペリエンス事業の成長を加速します。 当社はこれら 4 つの分野ですでにかなりの進歩を遂げており、今後も目的意識とスピード感を持って前進していきます。私は、持続的な成長を生み出し、株主価値を高めるために目の前にある機会について強気です。」

24年1Q決算(23年12月…)

24年1Q決算は、24年2月9日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ディズニー(DIS)の損益計算書は?

ディズニーは85年に2ドルで上場しています。20年3月は96ドルまで下落するも、21年2月に最高値197ドルをつけています。23年11月は84ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、19年をピークに売上は伸びていません。20年はコロナ禍でテーマパークの売上が減るも、動画配信にシフトしたことで横ばいです。ただ、21年の営業利益率は5.4%まで低下しています。

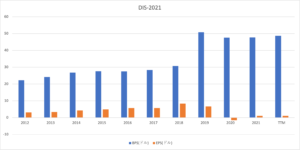

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは横ばいが続き、EPSは20年から大きく減少していますね。

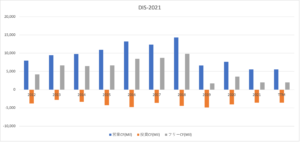

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、19年から縮小しています。経済再開が進む22年以降は、どれくらい業績を回復できるかに注目したいですね。

では、私たち投資家はどのように判断すれば良いのでしょうか?

ディズニー(DIS)の注目ポイントは?

ディズニー(DIS)の注目ポイントを紹介します。

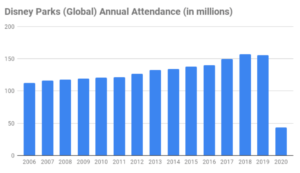

注目1:18年に1.5億人がテーマパークを訪れた?

ディズニーの年間来場者数の推移です。

来場者数は右肩上がりで増え続け、18年に1.5億人がテーマパークに訪れています。しかしながら、19年は減少に転じ、20年は7-8割減少しています。21年4Qの売上ベースでは、19年比で8割程度戻しています。

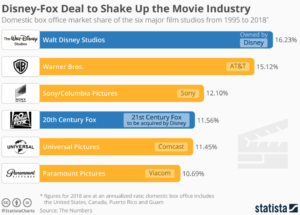

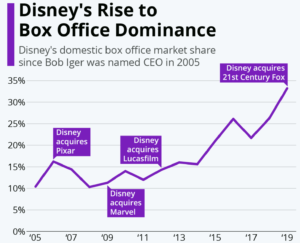

ディズニーは、フォックスを買収し映画業界で独占的なシェアを持ちます。え

注目2:映画業界で33%のシェアを保有する?

映画業界の市場シェアの推移です。

18年時点では、ディズニーのシェアは1位で16%を占めています。2位はAT&Tが保有するワーナーで15%、3位はソニーで12%、4位はフォックスと続きます。ディズニーは19年3月にフォックスを買収し、市場シェアは33%を超えています。

しかしながら、動画配信サービスでは苦戦しています。

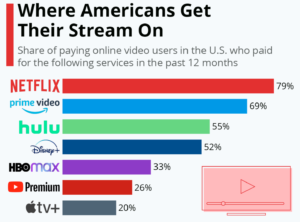

注目3:Disney+は米国人の52%が利用してる?

米国の有料オンラインビデオの契約率です。

米国内では多くの米国人が、79%がネットフリックスを利用しています。次いで、アマゾンプライムが69%、Huluが55%、ディズニー+が52%と続きます。Disney+は19年11月に参入したが、着実にシェアを伸ばしています。

ただし、動画配信は大手ハイテクも参入し競争が激化していますね。21年後半は経済再開により、早くも成長率は鈍化し始めています。

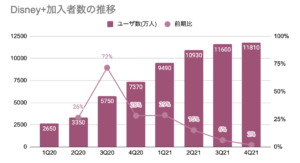

注目4:Disney+は前期比で+2%まで減速?

Disney+の会員数の前期比の成長率です。

コロナ禍の20年3Qは前期比+72%で最も高い成長率ですね。しかし、経済再開に伴い21年4Qは+2%まで減速しています。会員数は1.18億人と、わずか2年で4倍に拡大したが、今後は成長力が鈍化しそうですね。

動画配信の営業損失額は大きく、ディズニーの業績を圧迫しそうです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ディズニー(DIS)の決算は?

- 85年に上場した、米国の総合エンターテイメント企業

- テーマパーク、映画制作、有料チャンネル、動画配信を提供

- コロナ特需もあり、動画配信は会員数が1.79億人に到達

- フォックスを買収し、映画業界で33%のシェアを保有

- 19年以降は収益化に課題、営業利益率は5.4%に低下

個人的には、ディズニーは投資したい銘柄ではありません。

なぜならば、動画配信に事業を拡大したため、利益率が低下しているからです。18年に25%だった営業利益率は、フォックスの買収により19年に17%、動画配信サービスの参入で20年は5.4%まで急落しています。

経済再開が進む21年4Q決算でも、営業利益率は8.5%と低いです。ただ、22年1Qはテーマパークが好調で、利益率は14.6%まで急回復しています。

ディズニーは動画配信に力を入れているが、営業損失額は5.93億ドル(前年比−27%)と足を引っ張ります。動画配信はネットフリックス(NFLX)だけではなく、大手ハイテクのアップルやアマゾンとも競合するため、今後も収益化は難しそうです。

映画業界で独占的な地位を持つなど魅力も多いです。22年2月の予想PERは30倍まで低下していますね。動画配信の赤字など懸念点はあるも、引き続き競争力が高い優良企業で、株価が下落するならば投資したいです。

動画配信に参入したことで、当面はネットフリックスが競合になります。契約者数は2.13億人と巨大で、コンテンツ制作に力を入れていますね。

コメントを残す