セールスフォースは2桁成長を続け、過去10年で株価は8倍にも高騰しています。コロナ禍でも2桁成長は続き、順調に株価は上昇していますね。では、経済再開後もセールスフォースの好調は続くのでしょうか?

- 「世界シェア1位のCRM企業、2桁成長を続けている…」

- 「売上は2桁成長を続け、株価は過去10年で8倍に上昇している…」

- 「世界中で利用者は増え続け、コロナ禍でも順調に拡大している…」

セールスフォースは、クラウドアプリやプラットフォームを営業会社に提供する会社です。マーケティング&セールス用のアプリやツールを月額で提供するSaaS企業の先駆者です。セールス業界内では、トップの地位を10年以上も守り続けていますね。

個人的には、セールスフォースは保有したい銘柄ではありません。

なぜならば、順調に売上は伸びているが、利益率は低く割高だと思うからです。15年に黒字化に成功してるが、営業利益率は4.2%と低く伸びていません。

ただし、中長期的にはまだまだ事業規模を拡大しそうです。

営業CFは黒字で順調に利益を増やしています。DXに対する将来性は高く、同社のCEOは26年度には500億ドルの収益を達成する予定だと述べています。22年以降はどれだけ利益率を改善できるか注視したいですね。

23年9月時点の予想PERは28倍と割高ではありません。

- CRM直近の4半期決算(23年4-6月)は?

- CRMの過去10年間の売上高や営業利益は?

- 2桁成長を続けているが、投資すべきではない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

セールスフォース(CRM)の四半期決算は?

セールスフォースの四半期決算を紹介します。

22年4Q決算(23年1月30日)

- 売上高:83.84億ドル(前年比+14%)

- 営業利益:—億ドル(—%)

- 純利益:−0.98億ドル(−250%)

- 一株利益:−1.17ドル(−207%)

23年1Q決算(23年4月30日)

- 売上高:82.47億ドル(前年比+11%)

- 営業利益:—億ドル(—%)

- 純利益:1.99億ドル(+610%)

- 一株利益:1.69ドル(+72%)

23年2Q決算(23年7月30日)

- 売上高:86.03億ドル(前年比+11%)◯

- Sales:18.95億ドル(+11%)

- Service:20.49億ドル(+12%)

- Platform:16.38億ドル(+10%)

- Marketing:12.38億ドル(+10%)

- Data:11.86億ドル(+16%)

- 米国:57.69億ドル(+9%)

- 欧州:19.74億ドル(+13%)

- アジア:8.60億ドル(+20%)

- 営業利益:14.76億ドル(+7倍)

- 純利益:12.67億ドル(+18倍)

- 一株利益:1.28ドル(+18倍)◯

23年2Qの決算は前年比+11%で86.03億ドル、営業利益は+7倍の14.76億ドルでした。22年4Qと23年1Qに続き、2Qの売上は横ばいですね。ただし、営業利益率は17.1%に急上昇しています。

22年まではコロナ禍でも力強く成長し、売上成長率は30%前後を維持しています。ただし、人件費増で収益性が悪化していますね。

23年は売上が伸び悩むも、収益性が改善しています。

23年3Qの売上予想は87.10億ドル(前年比+12%)、23年通期の売上予想は347.5億ドルに引き上げています。

Salesforceの会長兼最高経営責任者(CEO)のマーク・ベニオフ氏は「当社の変革により第2四半期の業績は好調に推移し、86億ドルの収益と記録的なGAAPおよび非GAAP営業利益率を達成した」と述べた。 「当社の業績と下半期の見通しに基づいて、2024年度の収益、営業利益率、営業キャッシュフローの成長見通しを引き上げます。 業界をリードするクラウド、Einstein、Data Cloud、MuleSoft、Slack、Tableau をすべて 1 つの信頼できる統合プラットフォームに統合した No.1 AI CRM として、当社はお客様を新しい AI 時代に導きます。」

Salesforceの社長兼CFOのエイミー・ウィーバー氏は「当社は収益性の高い成長枠組みに沿って実行を続けており、GAAP営業利益率17.2%、非GAAP営業利益率31.6%を達成しており、目標を3四半期早く上回っている」と述べた。 そして引き続き強力な株主価値を推進していきます。」

23年3Q決算(23年10月…)

23年3Qは、11月31日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

セールスフォース(CRM)の10年間の損益計算書は?

セールスフォースは04年に3.2ドルで上場しています。株価は順調に上昇し、20年3月以降にさらに大きく伸びていますね。23年9月は227ドル前後で推移しています。

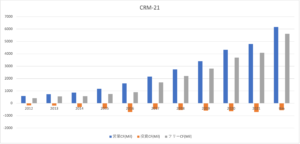

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は右肩上がりで増えています。また、売上ほどではないが営業利益も順調に増えていますね。21年の営業利益率は4.2%と悪くはないです。

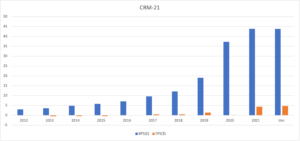

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは順調拡大し、伸び悩んでいたEPSも20年に大きく上昇しています。自己資本比率は65%と高いです。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に拡大しています。SaaS系企業である同社は、投資CFが少ない優良ビジネスですね。

では、私たち投資家はどのような点に注意すれば良いのでしょうか?

セールスフォース(CRM)の注目ポイントは?

セールスフォース(CRM)の注目すべきポイントを紹介します。

注目1:月額3千円〜3.6万円の営業ツールを販売?

セールスフォースドットコム社とは、クラウドアプリやプラットフォームを営業会社に提供しています。

代表的な製品は「Sales Cloud」で、顧客管理や案件管理、レポート作成など、営業の業務負担を軽減し効率的に成果を上げる営業支援ツールをクラウドで提供しています。料金は最安値で3千円、最高値で3.6万円の月額制で提供されています。

ライバル企業のHubSpotよりも、低価格で利用できますね。

参考:HubSpotの四半期決算|顧客獲得コストが高く黒字化できない

注目2:CRM市場で世界シェア1位で17.3%もある?

セールスフォース社は、CRMで業界1位のシェアです。

CRM(Customer Relationship Management)とは、顧客に関するさまざまな情報を管理することで、顧客をより深く理解し、営業、サービス、マーケティング、経営戦略に活かすビジネスの事です。セールスフォースが公表するCRM市場シェアでは、セールスフォース社の成長率はダントツで1位ですね。

CRMベンダーのライバル企業は、SAP、オラクル、Adobe、マイクロソフトがあります。

CRMベンダーは、ほぼ全ての競合企業が右肩上がりで売上を伸ばしています。なぜならば、CRM市場全体でも前年比17%で成長しているからです(参考:市場シェア変動? CRMの比較・選定方法)。ただし、各社が提供するツールに大きな違いはありません。

それは、市場シェア1位でも、営業利益率が3%以下と低い事からも分かります。

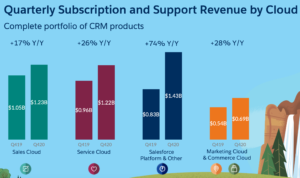

注目3:「Platform」部門が前年比で74%の成長率?

セールスフォースは、全ての事業が右肩上がりで成長しています。

その中でも最も伸びている事業は、「Salesforce Platform」で前年比で74%増ですね。 Platformは、営業、サービス、マーケティングなどのビジネスプロセスを、顧客毎にカスタマイズしてアプリを制作している事業です。「Sales Cloud」や「Sevice Cloud」を利用した顧客が、機能を拡張している可能性が高いですね。

コロナ環境下でも、セールスフォースは力強く成長している事が分かります。

注目4:ヨーロッパ地域は前年比で49%も伸びている?

セールスフォースは、北米以外の海外展開にも積極的です。

北米以上に成長率が高いのは、ヨーロッパ諸国で前年比で49%増でした。それから、日本やオーストラリアななどの太平洋地域でも徐々に売上を増やしています。日本に進出したのは2000年4月です。海外売上高を増やしている事からも、まだまだ伸び代があると言って良いですね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:セールスフォース(CRM)の四半期決算は?

- 売上高は2桁成長で、業界シェア1位のCRM企業である

- 月額3千〜3.6万円の営業ツールを販売している

- コロナ環境下でも、全部門が力強く2桁成長した

- 営業利益率は低く、シェア1位でも0〜3%しかない

- 海外展開も好調で、欧州地域は前年比で49%も増えた

個人的には、セールスフォースは保有したい銘柄ではありません。

なぜならば、順調に売上は伸びているが、利益率は低く割高だと思うからです。15年に黒字化に成功してるが、営業利益率は4.2%と低く伸びていません。利益が小さいため、21年12月時点の予想PERは65倍と高いです。

ただ、中長期的にはまだまだ事業規模を拡大しています。

営業CFは黒字で順調に利益を増やしています。DXに対する将来性は高く、同社のCEOは26年度には500億ドルの収益を達成する予定だと述べています。22年以降はどれだけ利益率を改善できるか注視したいですね。

事業規模は小さいが、CRMビジネスではハブスポットが急成長しています。

コメントを残す