株式市場には、投資歴が長いベテランもいれば、1年未満の初心者も多いです。投資で面白いのは、投資歴が長いからといって必ず勝てる訳ではないことですよね。私自身も米国株は2年数ヶ月と短いが、短期間で資産を10倍に増やすことに成功しています。

投資歴半年未満のYUKIさんから、2-3年で資産を2倍の1千万円にしたいと相談を受けました。

では、初心者でも必ず勝てる方法は存在するのでしょうか?

・現在の資産とPF(保有銘柄)

2022 6月くらいから始めたばかりで、あまり個別株の経験ありません。投資に使える金額は500万円

オルカン VTI 100万円

KO MSCI PANWを各30万くらい持ってます・過去の実績と目標金額と達成したい期間

過去は本当に経験の範囲でsoxl soxs

何かでコレが良い!と書かれていてエヌビディアを買ったくらいです

あと衝動買いでダブル・スコープ

最初失敗してマイナス30万くらいでしたが、今はマイナス5万くらいです目標はまずは投資で使える金額1000万円貯めること

期間は早ければ嬉しいですが、含み損に耐性ないと思われるので、リスクはあまり取れないのかなとも思っています。

2-3年で達成したいです・現在はどのような問題や課題があるか

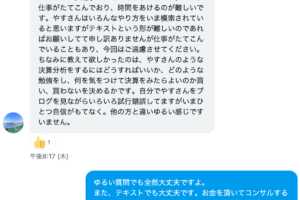

・コンサルで期待している内容課題だらけできりがないし、そもそも知識不足なので難しいことはやらないほうがよいのかなと思ってます。大きな問題はちょっとしたことで、よく分かっていないのに売りたくなる買い足ししたくなってしまうことです。

握力がない。感情に負ける。

例えば今回もロシアミサイルでさがりましたが、こういう突発的な事例に対してどういう風に立ち回るのがよいのかが全くわかりません。

分からないから大金を入れるのが怖い→大きく損もしないけど稼ぎそこなってる気もする→軸をしっかり持ちたい何か予想外のことが起きた時や普段から、どのセクター、銘柄を売る買うすれば自分にプラスなのか…

そういう脳みそを作れたら、長期的に株の世界で生き残れるし稼ぎ続けることができるのかなと思ってます★大暴落に巻き込まれないようにするためには何を最低限、普段からチェックしておけばよいのか

★市場の時合いもあると思うけど、年に10~20% UPのためには、どんな投資方法がおすすめできるのか

こんなことを聞きたいです

投資に割ける時間は1日1~2時間は作れます

あと、もし時間が残ればですが…やすさんのツイート見てるうちにエネルギー株に興味出てきて、金利が高い水準にずっといるならばエネルギー株を持つことがプラスなのかなと思えてきました。

そのあたりの質問を少しさせてもらいたいです。時間が残ればです!>投資を始めたキッカケと月単位の投資金額は?

お返事ありがとうございました!

投資を始めたきっかけは

まず2021くらいまでものすごく忙しくて投資をやろうという気力がありませんでした。

最近少し暇になったのと、異常な円安で自分の将来が心配になり、投資やったほうがよいのかな…?と思い本を買ったのが始まりです!

今思えば2021〜2022はゴールデンタイムだったので積み立てているだけでよかったのにと悔いがものすごくありますが😭毎月8万円くらいは投資に回したいと考えています

コンサルを依頼して頂き、ありがとうございました。

YUKIさんが挙げてくれた悩みは、とても率直で的をついています。

これはある意味、投資歴関係なく全投資家の心の声を代弁しています。私自身は、このような率直な意見や感想を言ってくれる人は大好きです。

日々の株式市場の値動きを見れば分かる通り、誰もが自信暗鬼で情緒不安定だと分かりますよね。もちろん、個人投資家だけではなく、プロの機関投資家も不安です。先を読めないという点では、個人も投資歴が長いプロも大差がないからです。

「損をしたくないけど、3年後に資産を2倍に増やしたい」。

わがままに見えるかもしれないが、本質的には誰もが思うことです。また、私たちは不必要にリスクを取りたくないが、市場平均(7-9%)よりも高いパフォーマンスを常に求めています。

結論から言うと、資産を2倍に増やすのは難しくないです。

YUKIさんは、すでに500万円を自力で貯めることに成功しています。これは、お金に関する自己管理が高いことを示していますよね。また、月投資額も8万円と大きい点も素晴らしく、決して無理な目標設定ではありません。

資産1千万円は通過点に過ぎず、その後は資産形成のペースは加速していきます。なぜならば、年利回りが20%でも、複利効果で200万円が加算されるからです。

ここでは、3年で資産を2倍に増やす方法を紹介しますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

2-3年後に2倍の「1000万円」を作れるのか?

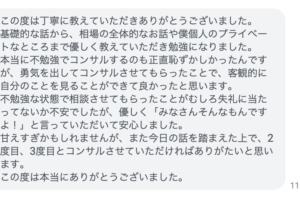

YUKIさんからコンサルの感想を頂きました。

私自身もお話できてとても楽しかったです。投資歴が短いことを心配していましたが、投資歴が長いベテラン勢もみな同じことを同じように悩んでいますよ。YUKIさんは知性もあり素直な性格で、改善したい情熱が十分に伝わりました。

また、投資に関しても貪欲で、時間さえあればもっと学べますね。

まずは、焦らずに目の前の目標を着実に達成することが大事です。そして、自分のやり方に固執する必要もなく、状況が変われば柔軟に目標や戦略を変えることも大切です。

そのときになったら、また遠慮なくお声を掛けてください。

質問1:1000万円に必要な利回りは「10%」?

2022 6月くらいから始めたばかりで、あまり個別株の経験ありません。

目標はまずは投資で使える金額1000万円貯めること

期間は早ければ嬉しいですが、含み損に耐性ないと思われるので、リスクはあまり取れないのかなとも思っています。

2-3年で達成したいです毎月8万円くらいは投資に回したいと考えています

結論から述べると、3年で2倍の1000万円は現実的に難しくないです。

「資産運用かんたんシミュレーション(上図)」を使えば、簡単に必要な利回りを計算できます。

初期投資額500万円、毎月の積立金額に8万円、積立期間3年、運用利回り10%を入力すれば、3年後の資産は1千万円に到達します。積立期間や積立金額、運用利回りは自由に変えれば、柔軟に目標金額も調整できますね。

ここでは話を簡略するために、期間3年で利回り10%を目標とします。

利回り10%は、決して簡単な数値ではありません。だからと言って、投資初心者には無理だというほど高いレベルでもないです。

バフェットの平均利回りは20%で、安定してこの数値を出し続けるのは難しいです。バフェットの凄いところは、数千億ドルの運用額でこれを実現してることです。資産が大きいほど身動きが取れず、安定した成績を残すのは難しいですよね。当然ですが、身動きが効く個人投資家にはもっとハードルが低いです。

ここで重要なポイントは、どれだけリスクを取れるかを考慮することです。

既にご存知でしたが、SP500の過去30年の平均利回りは9.8%です。これまでの成長を期待するのは難しいため、7%前後を基準に考えます。つまりは、無理しなくても指数に積立すれば、銘柄分析しなくても7%前後の利回りを得られます。

私自身は、会社員投資家の最適解はSP500の積立投資一択です。38歳、年収300万円でも、最適解はSP500の積立だと思っています。

目標利回りが10%ならば、あえて個別株をやる必然性はありません。なぜならば、プロの機関投資家も含め、8割以上は市場平均にさえ勝てないからです。時間がない会社員ならば、負ける確率はさらに高いです。

例えば、運用利回り7%(SP500)で積立した場合でも、3年後の資産は935万円になります。目標金額に到達できないが、低リスクでもこれだけの資産を築けます。もちろん、これは月に8万円もの大きな投資資金が作れるからですね。逆に言えば、個別株でリスクを取りすぎる必然性がないことも示唆します。

これらを客観的に思考した上で、どれだけリスクを取れるかを判断します。

YUKIさんは、コンサル時点では資産の半分程度はSP500で運用したいと話してくれました。目標金額やリスク度合いは、コンサル後にじっくりと時間を取って考えればいいですね。ここでは、コンサルを進めるために、個別株の期待利回りを15-20%で話します。

では、期待値に対して、正しい投資対象を選択できてるでしょうか?

質問2:目標値に対して「ギャンブル枠」は必要か?

投資に使える金額は500万円

オルカン VTI 100万円

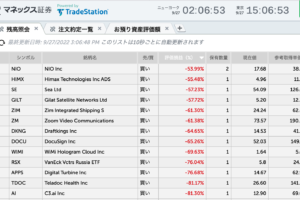

KO MSCI PANWを各30万くらい持ってます過去は本当に経験の範囲でsoxl soxs

何かでコレが良い!と書かれていてエヌビディアを買ったくらいです

あと衝動買いでダブル・スコープ

最初失敗してマイナス30万くらいでしたが、今はマイナス5万くらいですあと、もし時間が残ればですが…やすさんのツイート見てるうちにエネルギー株に興味出てきて、金利が高い水準にずっといるならばエネルギー株を持つことがプラスなのかなと思えてきました。

年15-20%の期待値だった場合に、上記の銘柄は最適解でしょうか?

結論から述べると、大枠は目的に合致した投資戦略だと言えます。

資産の20%は全世界株式(VTI)、全米株式(VT)に入れていますね。お話の通りならば、指数へは50%を目指して段階的に購入していくべきですね。

また、残りの20%はコカコーラ(KO)、MSCI(MSCI)、パロアルトネットワークス(PANW)などです。これらは、私自身は優良銘柄だと思っており、安定して年間15-20%を狙いにいける銘柄です。

また、優良銘柄に投資するなら長期保有が前提で、下落相場にこそ買い向かう投資対象です。まさに、21年と22年の下落相場がそうで、安値で仕込めたならば、その後のパフォーマンスは劇的に向上します。その意味において、優良+バリュー投資家にとって、22年ほど恵まれた相場はありません。

優良銘柄についての判断基準は、次の記事で詳しく記載しています。

問題は、残り60%の現金と短期狙いの「ギャンブル枠」ですよね。

結論から述べると、目的に合致した投資対象ではありません。

具体的には、半導体レバレッジETFのSOXLとSOXS、エヌビディア(NVDA)、ダブル・スコープ(6619.T)、エネルギー株ですよね。これらは、世界の景気動向を敏感に察知し、短期間で2-3倍に資産を増やすための投資対象です。2-3倍に増やすということは、読み間違えればあっという間に資産は半分以下になります。

「安定して資産を増やしたい」「できればリスクを取りたくない」と語る投資家が狙う銘柄ではありません。重要なポイントは、YUKIさんの目的に合致した投資対象ではないという点ですよね。

お話にあった通り、Twitter界隈では「ギャンブル枠」があります。

私はこうしたギャンブル枠という言葉が嫌いです。なぜならば、1日も早く大金を手にしたい人が、十分な下調べをせずによく分かってない銘柄に投資する際に、自身を正当化するために都合良く使う言葉だからです。

多くの投資家は、最初はリスクが怖いため安定した優良銘柄を選択します。しかし、含み益が出れば調子に乗り、バットを大振りしたい欲求に常に駆られます。

その結果、ギャンブル枠に手を出し、これまでの利益を全て吐き出します。もちろん、運が悪ければ、評価益はマイナスに転落しますよね。これで、自制できれば良い方で、大半は損を取り返すために更にギャンブル枠の比率を増やします。そして、最終的にはもう後に引けない状況にまで追い込まれます。

レバナス投資家の多くは、こうした状況に陥っているに過ぎません。

YUKIさんに限らず、大概の投資家は自分で作った評価益を、バランスを取るようにして、自ら作り出す評価損で埋めていきます。そして、結果的に年間のパフォーマンスはプラマイゼロに収斂します。もちろん、これは上昇相場にいる時の話で、下落相場ならば大損して退場します。

もちろん、リスクを取ること自体は悪いことではありません。

私自身もリスクを取ったからこそ、資産を2年で10倍に増やすことに成功しました。だからこそ、リスクを取りたい人には、積極的にリスクの取り方も教えています。ここでの問題点とは、目標に対して投資行動が一致してないことです。決して、半導体やエネルギー株が悪い投資先だと言ってない点に注意してください。

では、自身のリスク許容度はどのようにして計測できるのでしょうか?

質問3:情緒不安定で「握力」もなく感情に負ける?

課題だらけできりがないし、そもそも知識不足なので難しいことはやらないほうがよいのかなと思ってます。大きな問題はちょっとしたことで、よく分かっていないのに売りたくなる買い足ししたくなってしまうことです。

握力がない。感情に負ける。

例えば今回もロシアミサイルでさがりましたが、こういう突発的な事例に対してどういう風に立ち回るのがよいのかが全くわかりません。

分からないから大金を入れるのが怖い→大きく損もしないけど稼ぎそこなってる気もする→軸をしっかり持ちたい何か予想外のことが起きた時や普段から、どのセクター、銘柄を売る買うすれば自分にプラスなのか…

そういう脳みそを作れたら、長期的に株の世界で生き残れるし稼ぎ続けることができるのかなと思ってます★大暴落に巻き込まれないようにするためには何を最低限、普段からチェックしておけばよいのか

★市場の時合いもあると思うけど、年に10~20% UPのためには、どんな投資方法がおすすめできるのか

YUKIさんが挙げてくれた悩みは、とても率直で的をついています。

これはある意味、投資歴関係なく全投資家の心の声を代弁しています。

日々の株式市場の値動きを見れば分かる通り、誰もが自信暗鬼で情緒不安定だと分かりますよね。もちろん、個人投資家だけではなく、プロの機関投資家も不安です。先を読めないという点では、個人も投資歴が長いプロも大差がないからです。

30年選手の広瀬氏(じっちゃま)の挙動不審を見れば、それは明らかでしょう。

私自身は投資で最も重要なのは、心の平静を保つことだと思っています。

握力がないことを嘆いていましたが、現在のグロース投資家の大損を見れば、むしろ持つべきではないスキルでしょう。

心の平静を保つためには、自分自身をよく知ることが重要です。株式投資に限らずスポーツでも言えることだが、敵は外側にいる相手なのではなく、常に内側にいる自分自身だからです。

私の場合は、よく眠れるかどうかを日々観察しています。

私自身は米国株を専門にしているが、市場が開く前には眠りにつきます。そして、夜中に株価が気になってスマホを見るならば、何かPFに問題があると考えます。なぜならば、眠れない原因はリスクを取りすぎていて、直感が教えてくれていると考えるからです。

私自身は、普段は論理的(左脳)に考えることを好みます。しかし、投資やビジネスの世界で成功するには、直感的思考(右脳)も重要だと思っています。これは、アフィリエイト時代に学んだ最も重要な教訓のひとつです。

詳細が知りたい方は、次の自己紹介の記事を参照してください。

参考:【自己紹介】米国株1.5年で運用額を10倍の「4727万円」に増やす

YUKIさんは、ロシアや中国などの軍事的な問題が起きたときに、不安を感じてると話していましたね。これはつまり、YUKIさんご自身が自覚してなくても、有事が起きた際に現在のPFでは耐えられないと直感が察知してるからです。

要は、単純にリスクを取りすぎているという話ですね。

例えば、「資金の20%以上をキャッシュで保有し、残り全てSP500で運用しても不安を感じるでしょうか?」おそらくは、その答えはNOですよね。

つまりは、軍事的な問題が起きて株価が下落しても、買い迎えるだけの優良銘柄を保有し、十分なキャッシュがあれば不必要に不安になることはないです。こうしたご自身の気持ちの変化を観察することが、自分を知るという意味です。

最後に、安定して年に10-20%を増やす投資対象を紹介します。

安定して「年10-20%」を狙える投資対象は?

- 米国の2大セクターは、情報技術とヘルスケアである

- 世界的な少子高齢化社会を迎え、右肩上がりで成長する産業

- 世界の人口は増え続け、2050年には100億人に達する

- 過去10年で株価は3.5倍、年率13%前後で成長してる

- セクターETFならば、自動で上位銘柄を入れ替えてくれる

- 医薬品企業は特許があり、個別株では個々の動向を読みにくい

上記は、ヘルスケアセクターETFのVHTに関してです。銘柄分析の時間がない、リスクを取りたくない人にはETFがお勧めですね。

セクターETFで最もパフォーマンスが高いのは、情報技術セクターのVGTです。ただ、個人的にはハイテク関連は、個人投資家からの評価が高く常に割高な点が難点です。21年後半のハイテクやグロース株が牽引して、大きく指数を引き下げましたね。

対照的に、VHTは不況に強い点も好感できます。

医薬品企業の多くは、ETFが15倍前後と割安な点も良いです。現在のような優良銘柄も下げる局面では、安心して買い迎える数少ない銘柄ですね。また、経済後退や不況に強く、下落相場が長く続いたとしても、安心して長期で保有できます。

コロナ禍でも明らかになったように、米国の医療技術は世界でも頭ひとつ抜けています。その意味においても、超高齢化社会や人口増は追い風で安心できますね。

私ならば、大きく下落した局面ほど、積極的に買い増していきます。分配金も毎年切り上がってる点も高く評価できます。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:2-3年後に1000万円に増やしたい

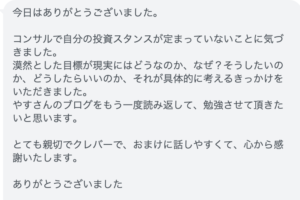

コンサルを依頼して頂き、ありがとうございました。

YUKIさんが挙げてくれた悩みは、とても率直で的をついています。

これはある意味、投資歴関係なく全投資家の心の声を代弁しています。私自身は、このような率直な意見や感想を言ってくれる人は大好きです。

また、コンサルに関してもご意見を頂き、本当にありがとうございます。

私自身もコンサルを始めたのが9月後半頃で、正直まだまだ手探りでやっている段階です。なので、このような率直な感想を頂けると、私自身も客観的に考える良い機会になります。

誰もがそうですが、自分のこととなると客観的に考えるのが難しくなります。だからこそ、私の株式投資のコンサルも意味があります。

全て仰る通りで、知らない相手に率先してお金を出したい人はいないですよね。

Youtubeや有料note、メルマガというのも、以前から検討してますが、まだまだ実現に至ってはいないものですね。まず現状としては、このブログでコンサル記事を増やし、たくさんの人に自分の存在を認知してもらうことが重要だと思っています。

そのために情報発信していくので、今後ともよろしくお願いします。

優良銘柄の対する評価など、質問があればまた気軽に聞いてください。

他の株式投資に関するコンサル内容は次の通りです。

コメントを残す