株式投資やFXなどは、世間ではマネーゲームだと言われていますよね。その理由は、資産と収入が少ない人が、人生で一発逆転を狙うためにあるからです。逆にいうと、資産と収入が多い人が投資をすれば、楽にお金を増やせますね。

ゆーさんは手取りが100万円以上と多く、リスクを取らずに楽に資産形成ができます。逆にいうと、リスクを取らないことを頑張る必要がありますね。

では、収入が多い人の最適な投資戦略とはなんでしょうか?

現在の資産ですが、おおまかにいうと1000万円くらいです。

保有している資産ですが、投資信託がNISAを含め400万円くらいで米国指数、オールカントリー、インド株少しです。今年の株が下落し始めてから個別株は半分諦めて毎月30万円積み立てしております。

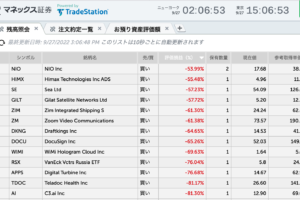

個別株ですが、米国株が$afrm,$dlo,$zim,$ccj,$lac,$lthm,$scco,$bac,$valeです。

日本株が、TOKYOBASE、TREHD、ウェルスナビ、ユナイト&グロースです。$lac、$lthm、$scco、TREHD、TOKYOBASE以外は含み損で、特に去年買った$afrmと $dloの含み損を損切りできずずっと持ち続けています。

過去の実績と呼べるものはあまりないですが、コロナショックで株が暴落したのと、金融緩和を見て、誰がやっても勝てると感じて日本株を始めたところ特に何も考えずに勝つことができたため、そこで200万円くらいは利益が出ました。

昨年の末に半分くらいを米国株に切り替えて、$xomを比較的多く買っていたので、その後$xomで100万円ほど利益が出ましたが、その他グロース株も多く買っていて、100万円ほど失いました。その後どうしても損切りできずにナンピンしてしまった現在の株で含み損が300万円ほどあります。投資信託は少し含み益がある程度です。目標金額は子供が2人いて、その2人を医学部に行かせてあげられる額なので、かなり多くはなりますが、15年後の時点で5000万円ほどです。

他の資産として3年前に〇〇の近くのタワーマンションを購入していてその価格が上がっているため、残りのローンと差し引いたところ2000万円くらいの売却益が出るかと思います。

最悪マンション売ることも考えています。現在は忙しくてあまり株の勉強ができず、細かいニュースに対応するのも難しいので、おおまかに世間の波に乗りながらゆっくり資産を増やして行きたいと考えています。

おすすめの投資法や、ニュースでもどういうあたりのニュースや指標を特に注意すべきか、どういうときにどういったセクターの株を売り買いすべきかなど、おおまかなことをアドバイスいただきたいです。

抽象的な言い方で申し訳ないです。また決算の勉強も今後は少ししていきたいという気持ちはあるのですが、やす様が特に注意して見ている点や、こういうことを勉強すればいいなど教えていただけたらとありがたいです。

色々と勝手を言って申し訳ございません。

何卒よろしくお願いいたします。

コンサルを依頼して頂き、ありがとうございました。

結論から述べると、積立投資だけに専念した方が良いですね。

毎月の投資額が30万円と大きいと、SP500の積立投資だけで15年後には「1.23億円」にもなります。積立期間を30年に伸ばすと、複利効果を発揮し「4.47億円」にも膨らみますね。

こうした恵まれた状況にも関わらず、将来を悲観的に見ていますね。

その最大の理由は、支出と収入を管理できていないからです。投資家を目指す以上は、月の固定費や変動費は最低限把握すべき情報です。支出管理により、私たちは現在抱えている不安を数値化し、未来に対して対策が打てます。

これは株式投資でいれば、リスクを数値化するのと同じ作業です。

また、コンサルで仰られていた通り、22年相場は20年のボーナス期とは大きく異なります。お金持ちは不況でこそ、資産を大きく増やすことに成功します。現在の相場は、積極的にリスクを取りにいく局面ではありません。

ここでは、手取りが多い人の最適な投資方法や支出管理の仕方を紹介します。また、不況や恐慌時に資産を2倍に増やすために、どう動くべきかも紹介します。

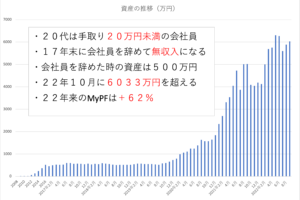

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

月手取「90-180万円」の最適な投資法とは?

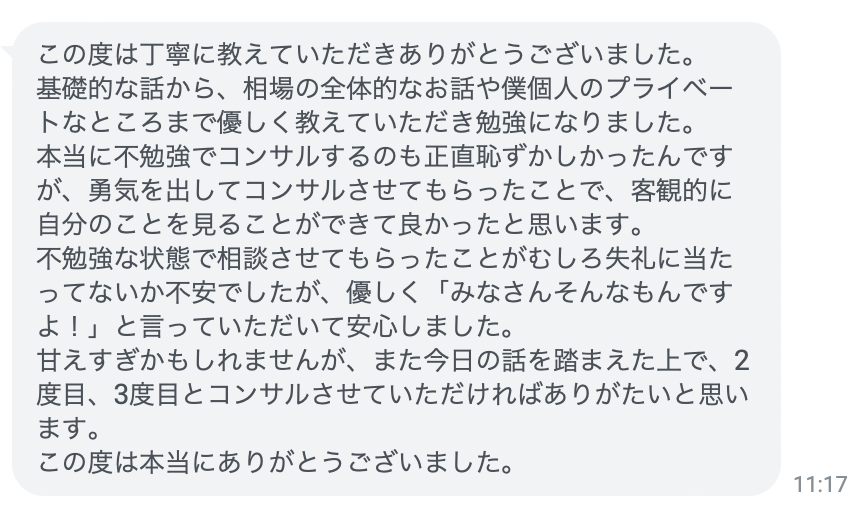

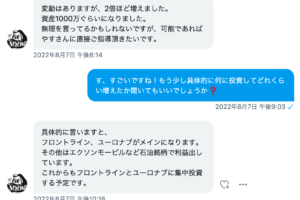

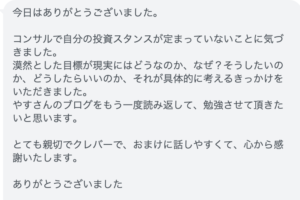

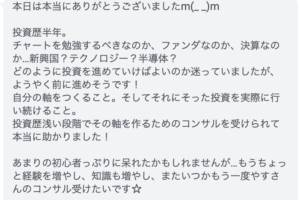

ゆーさんからコンサルの感想を頂きました。

こちらこそ、お忙しい中にコンサルを受けて頂き有難うございました。

勝手なイメージですが、医師はお金の心配をしたことがない職種の人たちだと思っていました。しかし、普通の会社員と同じような悩みを抱えており、とても親近感が湧きました。おそらくは、ゆーさんの人柄も素晴らしく、話しやすかったからだとも思います。

率直に、現在の悩みを述べて頂き有難うございました。

2回目以降のコンサルについては、もちろん私は大歓迎ですよ。まずは、支出を管理した上で、どれくらいリスクを取れるか逆算した方が良いですね。その上で、投資戦略を考えた方が、私もアドバイスしやすいです。

また、ご質問があればいつでも気軽に聞いてください。

まずは、目標の妥当性から一緒に見ていきましょう。

質問1:積立月30万で15年後に「1.23億円」?

現在の資産ですが、おおまかにいうと1000万円くらいです。

保有している資産ですが、投資信託がNISAを含め400万円くらいで米国指数、オールカントリー、インド株少しです。今年の株が下落し始めてから個別株は半分諦めて毎月30万円積み立てしております。

目標金額は子供が2人いて、その2人を医学部に行かせてあげられる額なので、かなり多くはなりますが、15年後の時点で5000万円ほどです。

結論から述べると、目標である5千万円は楽に達成できますね。

なぜならば、月30万円をSP500に積立投資すれば、運用利回り「7%」で15年後には、上図の通り「1.23億円」にもなるからです。この期間を30年に伸ばせば、複利効果は更に膨らみ「4.47億円」にもなりますね。

指数に積立投資するだけで、当初想定した目標よりも、2.4倍もの資産が手元に残りますね。その意味において、将来に対して何も心配する必要はなく、余裕を持って将来や資産設計ができます。

逆にいうと、個別株などでリスクは取らない方が良いです。

資産や収入が多い人は、投資をリスクで取る必然性は全くありません。株式投資やFXはマネーゲームだと言われるが、それは資産と収入が少ない人が、人生で一発逆転を狙うためにあるからです。彼らはリスクを取りたいのではなく、リスクを取らないといけない状況に立たされてるに過ぎません。

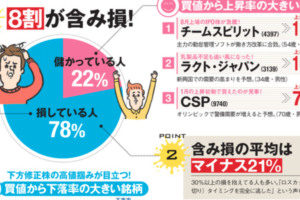

しかし、現実はとても厳しく、リスクをとることで大多数が負けます。

私の20代の頃もそうだが、大多数は投資に必要なタネ銭を作れません。

会社員時代の月手取りが少なく、投資に月3万円も作れれば良い方でした。これだと指数への積立では増えないため、必然的にリスクを取りにいきます。具体的には、下落し続ける割安なバリュー株に逆張り、もしくは新高値を取りにいくグロース株などですね。

このようなやり方で、資産を築けるのは本当に一握りです。

その意味において、ゆーさんはリスクを取らないことが重要です。

ちなみにですが、アファーム($AFRM)やディー・ローカル($DLO)で含み損を抱えていますね。これは、損切してもしなくてもどちらでも良いです。というのも、十分に投資資金が大きく、損切しなくても全体に与える影響は小さいからです。

数年後には元の水準に戻している可能性もあります。また、損切したいならば、損益通算する形で、タイミング良く売却したいですね。

ゆーさんは、非課税枠を最大限に利用することも重要です。

年間360万円のうち、264万円を非課税枠で積立できます。非課税枠を利用するかしないかで、15年後に961万円もの差額が生じます。また、NISA枠は今より拡大することを現政権で議論されていますね。

安定した資産形成を望むならば、積極的に利用したい制度です。

- ジュニアNISA:最大160万円(80万円✖️2人)

- 積立NISA:最大80万円(40万円✖️2人)

- イデコ:最大24万円(所得控除にもなる)

学資保険よりも、ジュニアNISAを利用する方が資産形成に向いています。また、イデコを活用すれば、所得控除も受けられますね。

非課税枠の264万円(毎月22万円)を7%で運用した場合でも、15年後には6973万円もの資産を築けます。その意味において、お子さん2人の養育費はこれだけで賄うことができます。ジュニアNISAとは名前の通り、お子さんの学資や養育費のために作られた制度です。

以上を踏まえた上で、私ならば次の2つの投資戦略を考えます。

質問2:「手取100万円」以上の投資戦略とは?

- 月30-50万円で積立投資、個別株はやらない

- 非課税枠内の月22万で積立、残りは個別株やETF

ひとつ目は、安定した資産形成を最優先にする手法です。

仕事が忙しく勉強の時間が取れないならば、SP500の積立投資だけに徹します。現在の月30万円でも十分だが、ゆーさんの収入を考慮すると、最初の1-2年間は月50万円は入れたいです。

なぜならば、現在は積立投資に最も適した下落相場だからです。下落相場は10年に1-2年程度しかない貴重な時期ですよね。最も枚数を買い集めやすい時期にあり、初期の投資額が大きいほど、その後の複利効果を最大限に得られます。

また、お話にあったように、30年単位の積立ならば、SP500などの指数が最適解になります。ナスダック指数は買い易い局面にあるが、株価の変動幅が大きく、安定した資産形成には向かない点には注意してください。

ふたつ目は、時間に余裕があり投資を楽しむための手法です。

積立は非課税枠の264万円に限定し、次の暴落局面に向けて現金を増やします。20年のようなボーナス相場が再来したならば、優良銘柄の個別株やETFに投資します。もちろん、キャッシュが大きければ株式に限定する必要はなく、不動産などの金融商品も選択肢に入ります。

株式投資などの金融商品は、資産の変動幅が大きい点が難点です。

しかし、収入や資産が大きい人には、安定して家賃収入を得られる不動産投資の方が相性がいいですね。過去に私のコンサルを受けてくれた医師の方も、不動産を所有することで安定してキャッシュを得ています。

安定したキャッシュがあれば、株式投資でも負けにくいです。

株式市場の暴落局面では、不動産価格も下落することが多いです。特に、22年のような金利が上昇する局面では、その可能性は一段と高いです。

お話した通り、お金持ちへステージアップは暴落局面が多いです。

ゆーさんも経験したと思いますが、この時期に投資すれば、経験がない初心者でも簡単に勝てます。暴落局面でどう動くかは、次の章で詳しく述べますね。

このような恵まれた状況下でも、ゆーさんは将来に対して悲観的にお話されていましたね。その最大の理由は、支出と収入を管理できていないからです。投資家を目指す以上は、月の固定費や変動費は最低限把握しておくべきです。

これができないならば、投資で成功するのはまず無理ですね。

支出管理とはつまり、人生の優先順位を決めることです。

質問3:支出管理とは「人生の優先順位」?

- 支出と収入を記録して、支出項目別に可視化する

- 支出の優先順位を決め、やらないことを決める

- お金の管理は、口座数を減らすなどシンプルにすべし

- 仕事の時間を減らして、家族との時間を優先した方が良い

ゆーさんは収入が多い割に、将来に対して悲観的に見ていました。

その最大の理由は、支出を記録しておらず、将来的にいくら必要にか明確に把握できていないからです。また、仕事が忙しく時間に余裕がない生活で、現在の状況や将来を冷静に見れていない点も大きいです。

将来不安なのは、現在の収入や資産に限らず誰もがそうですよね。

私たちにとって人生とは、本質的には常に苦しみの連続だからです。必要以上に未来を恐れないためにも、私たちは不安を数値化する必要があります。これは株式投資でいれば、リスクを数値化するのと同じ作業です。

では、どうすれば将来の不安を数値化できるのでしょうか?

まずは、エクセルなどで、簡単に月単位の収入や支出を大雑把に記録しましょう。1円単位で入力する必要はなく、万単位でも構わないですね。それができたら、養育費や娯楽費(外食や旅行)など、項目別に支出を分類します。そして、項目を見ながら、将来にどれくらい金額が拡大する可能性があるか計算したいですね。

この作業により、人生の優先順位を可視化できます。

例えば、ご自身でも認識しているが、客観的に見て現在のゆーさんは働き過ぎですね。月の手取り収入が90-180万円ですが、要は半分以上は本業以外の当直で稼いでいると予想できます。

もちろん、将来に備えて収入を増やすのは悪いことではありません。高単価の当直などは免許を取得した医師の特権であり、積極的に活用したいところです。また、夜勤は年齢を重ねるほど難しく、今だからできる特権でもありますね。

ここでの問題点は、支出管理が疎かになっていることが原因で、家族やご自身の時間を犠牲にして、必要以上に働き過ぎている点です。

冷静に現状分析すれば分かる通り、月20万円も積立投資すれば、お子さんの養育費(現時点で必要と仮定する金額)は十分に満たせています。もちろん、この金額の妥当性については、もう1度じっくり奥さんと計算した方が良いですね。

参考:医学部を目指すなら、教育費用はどれくらい見ておけばいいの?

また、価値観を共有する上でも、奥さんと一緒に話すことが重要です。

また、その際には具体的な支出を可視化しながら話した方が、奥さんも安心して同意しやすいです。例えば、当直の量を半分に減らすにしても、子供たちの養育費が犠牲にならないことを伝えたいですね。また、外食費などの支出を可視化することで、何をどれくらい抑えるかも把握できます。

このような過程を経ることで、人生で優先したいことが明確になります。

医学部を卒業するには、膨大な養育費が必要になりますよね。ゆーさんがお子さんにも同じ道を歩ませたいのは、親御さんに対して感謝の気持ちが強いからでしょう。これはとても素晴らしいことだと思います。

しかし、重要なポイントは、何を犠牲にそれを実現するかです。

現在の働き方を続けるのも選択肢のひとつですね。長時間労働の代償を払うことで、必要な養育費を捻出できます。もしくは、長時間労働に頼らなくても、長期投資や支出をコントロールして実現できるかもしれません。

私ならば、悩むことなく後者を選択します。

人生において何を選択し何を選択しないか、これは選択と集中に過ぎません。支出を管理する目的は、この選択と集中の判断を明確化するためにあります。その意味においても、ゆーさんは選択肢が多く柔軟に選ぶことができますね。

会社員の多くは、取りうる選択肢が極端に少ないのもまた事実です。

最後に、不況や恐慌にこそ、お金持ちはお金持ちになる話をします。

不況や恐慌でお金持ちは資産を「2倍」に増やす?

参考:NASDAQ Composite(Yahoo fainance)

過去の実績と呼べるものはあまりないですが、コロナショックで株が暴落したのと、金融緩和を見て、誰がやっても勝てると感じて日本株を始めたところ特に何も考えずに勝つことができたため、そこで200万円くらいは利益が出ました。

昨年の末に半分くらいを米国株に切り替えて、$xomを比較的多く買っていたので、その後$xomで100万円ほど利益が出ましたが、その他グロース株も多く買っていて、100万円ほど失いました。その後どうしても損切りできずにナンピンしてしまった現在の株で含み損が300万円ほどあります。投資信託は少し含み益がある程度です。

コロナ直後に投資を始めて、200万円の利益を得ましたね。

私自身も同じ時期に投資を始め、資産を10倍と大幅に増やすことに成功しました。お金持ちと呼ぶにはまだまだ十分な水準ではないが、「不況や恐慌」で運良く資産を築くことに成功した内の1人です。

私がコロナ後に冷静に動けた理由は、ある書籍を読んでいたからです。

参考:「お金持ちは不況・恐慌で一財を築く」

この本は21年2月に出版されたもので、暴落が起きた時にどう動くべきかが詳細に語られています。暴落時に仕込むべき金融商品(原油、REIT、不動産)、パニック売りで狙いたい商品(金、ビットコイン)などです。

詳細を置いておくとして、お金持ちは不況の度に資産を倍増させています。

20年のコロナ直後の暴落は、その典型的な相場だったと言えますね。また、22年のハイテク株の暴落もそれに近く、金利上昇が続くならば、23年以降はそれに匹敵する買い場になるかもしれません。その意味でも、20年の上昇相場を取り逃がした人には、是非読んでもらいたい一冊です。

ゆーさんは、コロナ後に投資を始めた同僚たちも、自分と同様に儲けられたと語っていましたね。

これについては、私自身は20-22年の相場を観察し、反対の意見を持っています。おそらくは、ゆーさんと同様にコロナ直後は利益が出ても、最終的には損失だったか、もしくは早い段階で退場した人が大半だと見ています。

NASDAQ(上図)を見ながら、当時の流れを振り返ってみましょう。

20年コロナ直後に、米国市場は僅か数日で30%も大暴落しましたね。この歴史的な大暴落を見て、私やゆーさんのように、新たに米国株を始めた人は多いです。

しかしながら、最も参加者が増えたのは、20年後半に十分に暴騰した後です。この頃には、証券口座の開設数が単月で過去最高など景気が良いニュースも多く、投資Youtuberなどのインブルエンサーも大盛り上がりでしたね。

連日のように、twitterやyoutubeには人が押し寄せてました。

しかしながら、初心者投資家が群がっていたグロース株は、21年2月には早々に暴落し始めます。そのため、20年後半に参入した多くの初心者は、この時点で含み損を抱えた状態で売り逃げています。

その後に、彼らが向かった先は、比較的に安定したハイテク株です。

具体的には、GAFAMなどの大型株や、ファンダ的には悪くない小型グロース株、経済再開でも影響を受けにくいハイテク株に移行しましたね。彼らが押し寄せた結果として、21年11月にNASDAQは最高値の15860ドルを付けています。

しかしながら、彼らはまた21年年末の大暴落に巻き込まれます。

21年10月には、FRBは金融引き締めに転じると宣言していました。それでも、彼らがハイテク株を持ち続けた理由は、投資経験が浅く金融政策の転換期を過小評価したからです。

プロの投資家の多くは、何度も警報を発してたのが印象的です。

この下落相場は22年6月まで続き、大半のグロース投資家は退場しましたね。11月現在のナスダック指数の株価は、コロナ以前よりも僅か15%高いだけです。要は、20年や21年のバブルは僅か1年半で弾けたということですね。

以上を踏まえると、20年以降に参加した大半は大負けしています。

20年半ばの上昇相場に乗り遅れたからこそ、21年2月の急落で損失出しました。ここで損失を抱えたからこそ、NASDAQの安定銘柄に移行した訳ですよね。逆にいうと、彼らがNASDAQに押し寄せたことで、21年11月の6ヶ月以上にも及ぶ暴落があった訳です。

米国株初心者ながらも、私のようにしっかりと利益を残した人は限られます。

私が冷静に行動できたのは、ある一冊の本を読んでいたからです。その意味でも、不況や恐慌でなければ、資産を2倍に増やすのは難しいと自覚しています。次の暴落が起きた時には、私自身も次のステージにステップアップしたいと思っています。

その時が来たら冷静に動けるように、お互いしっかりと準備したいですね。

そのために必要な知識や書籍は、コンサル時にご紹介した通りです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:手取90-180万円の投資戦略とは?

コンサルを依頼して頂き、ありがとうございました。

結論から述べると、積立投資だけに専念した方が良いですね。毎月の投資額が30万円と大きいと、SP500の積立投資だけで15年後には「1.23億円」にもなります。積立期間を30年に伸ばすと、「4.47億円」にも膨らみますね。

こうした恵まれた状況にも関わらず、将来を悲観的に見ていますね。

その最大の理由は、支出と収入を管理できていないからです。投資家を目指す以上は、月の固定費や変動費は最低限把握すべき情報です。支出管理により、私たちは現在抱えている不安を数値化し、未来に対して対策が打てます。

これは株式投資でいれば、リスクを数値化するのと同じ作業ですね。

率直に、現在の悩みを述べて頂き有難うございました。

2回目以降のコンサルについては、もちろん私は大歓迎ですよ。まずは、支出を管理した上で、どれくらいリスクを取れるか逆算した方が良いですね。その上で、投資戦略を考えた方が、私もアドバイスしやすいです。

また質問があれば、ラインなどで気軽に聞いてください。

他の株式投資に関するコンサル内容は次の通りです。

コメントを残す